《最高人民法院关于审理与企业改制相关的民事纠纷案件若干问题的规定》释解(五)思维导图

微笑感染人

2023-02-13

五、企业债权转股权

树图思维导图提供《《最高人民法院关于审理与企业改制相关的民事纠纷案件若干问题的规定》释解(五)》在线思维导图免费制作,点击“编辑”按钮,可对《《最高人民法院关于审理与企业改制相关的民事纠纷案件若干问题的规定》释解(五)》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:4e3ed907db92c452a37866bb696e29b5

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

9.战斗的基督教思维导图

U582679646

U582679646树图思维导图提供《9.战斗的基督教》在线思维导图免费制作,点击“编辑”按钮,可对《9.战斗的基督教》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

相似思维导图模版

思维导图模版推荐

《最高人民法院关于审理与企业改制相关的民事纠纷案件若干问题的规定》释解(一)思维导图

2023-02-13 06:51:27

《最高人民法院关于审理与企业改制相关的民事纠纷案件若干问题的规定》释解(四)思维导图

2023-02-13 06:51:32

《最高人民法院关于审理与企业改制相关的民事纠纷案件若干问题的规定》释解(八)思维导图

2023-02-13 06:51:44

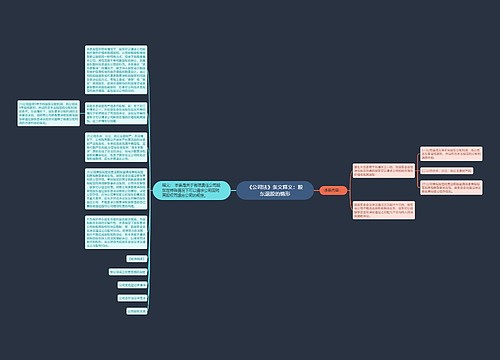

《公司法》条文释义:股东退股的情形思维导图

2023-02-13 06:51:09

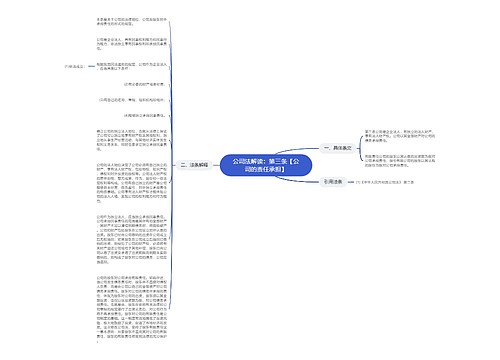

公司法解读:第三条【公司的责任承担】思维导图

2023-02-13 06:51:00

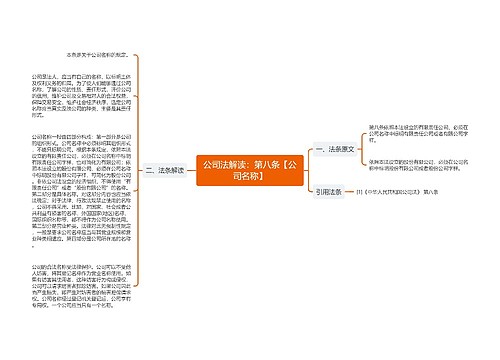

公司法解读:第八条【公司名称】思维导图

2023-02-13 06:50:54