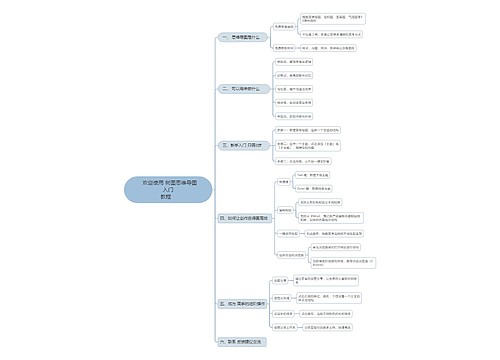

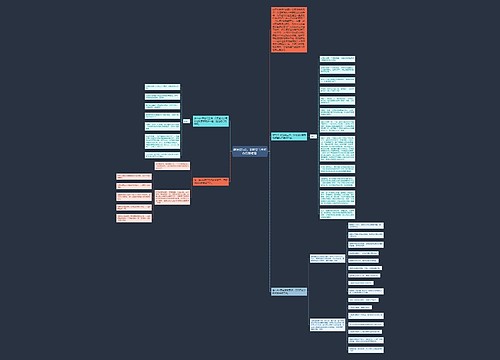

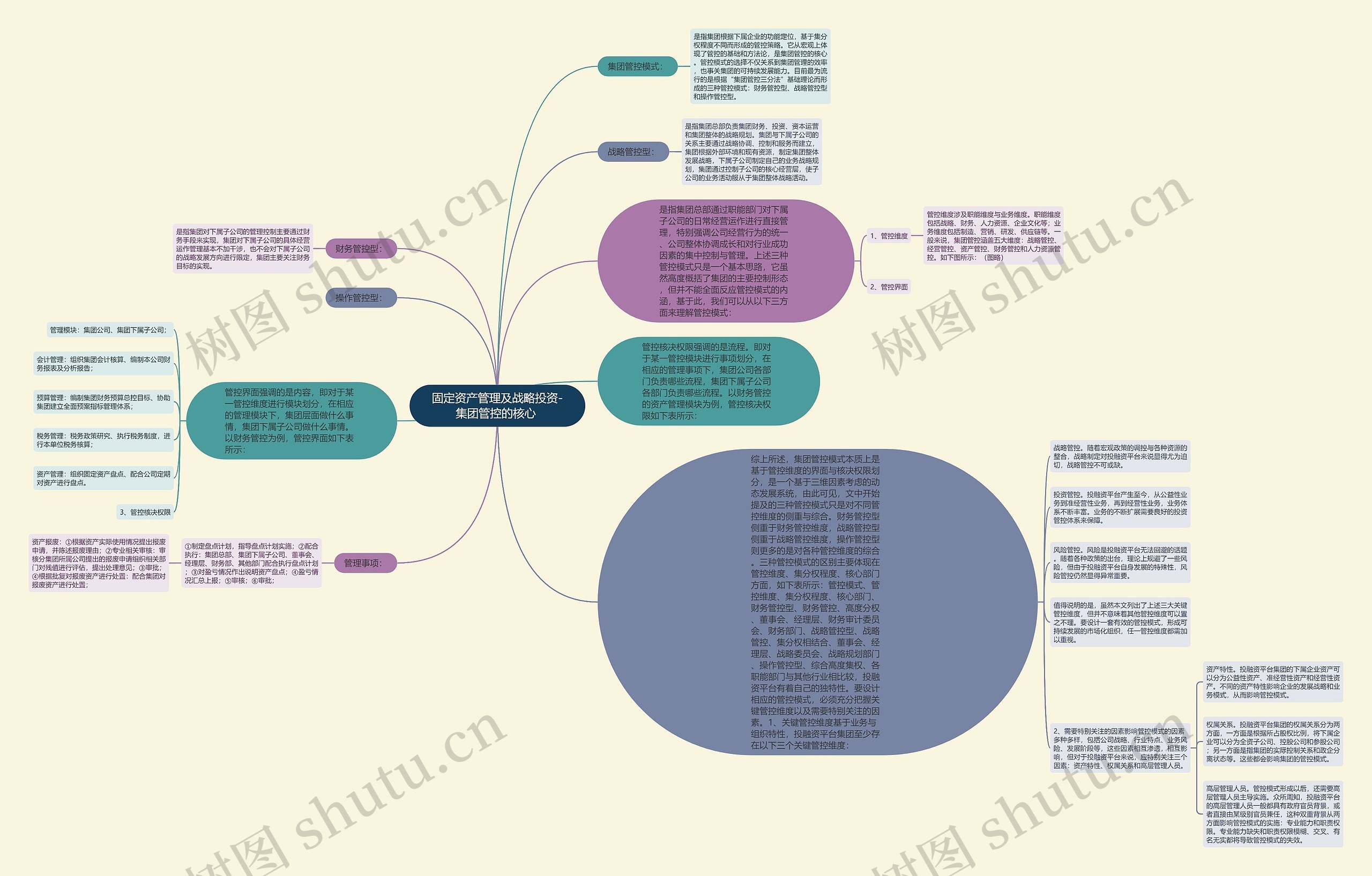

集团管控模式:

是指集团根据下属企业的功能定位,基于集分权程度不同而形成的管控策略。它从宏观上体现了管控的基础和方法论,是集团管控的核心。管控模式的选择不仅关系到集团管理的效率,也事关集团的可持续发展能力。目前最为流行的是根据“集团管控三分法”基础理论而形成的三种管控模式:财务管控型、战略管控型和操作管控型。

财务管控型:

是指集团对下属子公司的管理控制主要通过财务手段来实现,集团对下属子公司的具体经营运作管理基本不加干涉,也不会对下属子公司的战略发展方向进行限定,集团主要关注财务目标的实现。

战略管控型:

是指集团总部负责集团财务、投资、资本运营和集团整体的战略规划。集团与下属子公司的关系主要通过战略协调、控制和服务而建立,集团根据外部环境和现有资源,制定集团整体发展战略,下属子公司制定自己的业务战略规划,集团通过控制子公司的核心经营层,使子公司的业务活动服从于集团整体战略活动。

是指集团总部通过职能部门对下属子公司的日常经营运作进行直接管理,特别强调公司经营行为的统一、公司整体协调成长和对行业成功因素的集中控制与管理。上述三种管控模式只是一个基本思路,它虽然高度概括了集团的主要控制形态,但并不能全面反应管控模式的内涵,基于此,我们可以从以下三方面来理解管控模式:

1、管控维度

管控维度涉及职能维度与业务维度。职能维度包括战略、财务、人力资源、企业文化等;业务维度包括制造、营销、研发、供应链等。一般来说,集团管控涵盖五大维度:战略管控、经营管控、资产管控、财务管控和人力资源管控。如下图所示:(图略)

管控界面强调的是内容,即对于某一管控维度进行模块划分,在相应的管理模块下,集团层面做什么事情,集团下属子公司做什么事情。以财务管控为例,管控界面如下表所示:

会计管理:组织集团会计核算、编制本公司财务报表及分析报告;

预算管理:编制集团财务预算总控目标、协助集团建立全面预案指标管理体系;

税务管理:税务政策研究、执行税务制度,进行本单位税务核算;

资产管理:组织固定资产盘点、配合公司定期对资产进行盘点。

管控核决权限强调的是流程。即对于某一管控模块进行事项划分,在相应的管理事项下,集团公司各部门负责哪些流程,集团下属子公司各部门负责哪些流程。以财务管控的资产管理模块为例,管控核决权限如下表所示:

管理事项:

①制定盘点计划,指导盘点计划实施;②配合执行:集团总部、集团下属子公司、董事会、经理层、财务部、其他部门配合执行盘点计划;③对盈亏情况作出说明资产盘点;④盈亏情况汇总上报;⑤审核;⑥审批;

资产报废:①根据资产实际使用情况提出报废申请,并陈述报废理由;②专业相关审核:审核分集团所属公司提出的报废申请组织相关部门对残值进行评估,提出处理意见;③审批;④根据批复对报废资产进行处置:配合集团对报废资产进行处置;

综上所述,集团管控模式本质上是基于管控维度的界面与核决权限划分,是一个基于三维因素考虑的动态发展系统,由此可见,文中开始提及的三种管控模式只是对不同管控维度的侧重与综合。财务管控型侧重于财务管控维度,战略管控型侧重于战略管控维度,操作管控型则更多的是对各种管控维度的综合。三种管控模式的区别主要体现在管控维度、集分权程度、核心部门方面,如下表所示:管控模式、管控维度、集分权程度、核心部门、财务管控型、财务管控、高度分权、董事会、经理层、财务审计委员会、财务部门、战略管控型、战略管控、集分权相结合、董事会、经理层、战略委员会、战略规划部门、操作管控型、综合高度集权、各职能部门与其他行业相比较,投融资平台有着自己的独特性。要设计相应的管控模式,必须充分把握关键管控维度以及需要特别关注的因素。1、关键管控维度基于业务与组织特性,投融资平台集团至少存在以下三个关键管控维度:

战略管控。随着宏观政策的调控与各种资源的整合,战略制定对投融资平台来说显得尤为迫切,战略管控不可或缺。

投资管控。投融资平台产生至今,从公益性业务到准经营性业务,再到经营性业务,业务体系不断丰富。业务的不断扩展需要良好的投资管控体系来保障。

风险管控。风险是投融资平台无法回避的话题。随着各种政策的出台,理论上规避了一些风险,但由于投融资平台自身发展的特殊性,风险管控仍然显得异常重要。

值得说明的是,虽然本文列出了上述三大关键管控维度,但并不意味着其他管控维度可以置之不理。要设计一套有效的管控模式,形成可持续发展的市场化组织,任一管控维度都需加以重视。

2、需要特别关注的因素影响管控模式的因素多种多样,包括公司战略、行业特点、业务风险、发展阶段等,这些因素相互渗透,相互影响,但对于投融资平台来说,应特别关注三个因素:资产特性、权属关系和高层管理人员。

资产特性。投融资平台集团的下属企业资产可以分为公益性资产、准经营性资产和经营性资产。不同的资产特性影响企业的发展战略和业务模式,从而影响管控模式。

权属关系。投融资平台集团的权属关系分为两方面,一方面是根据所占股权比例,将下属企业可以分为全资子公司、控股公司和参股公司;另一方面是指集团的实际控制关系和政企分离状态等。这些都会影响集团的管控模式。

高层管理人员。管控模式形成以后,还需要高层管理人员主导实施。众所周知,投融资平台的高层管理人员一般都具有政府官员背景,或者直接由某级别官员兼任,这种双重背景从两方面影响管控模式的实施:专业能力和职责权限。专业能力缺失和职责权限模糊、交叉、有名无实都将导致管控模式的失效。

U633687664

U633687664

U582679646

U582679646