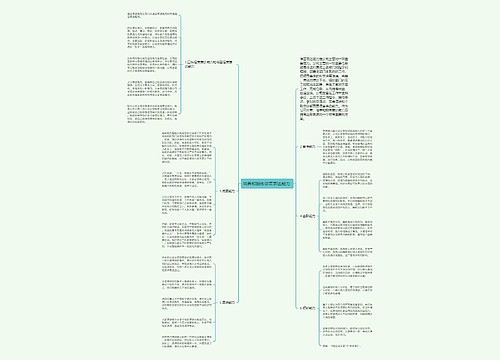

新年3大投资方向 思维导图

深知他心

2023-03-18

单从投资的角度来看,一般大众今年最应该关心的,并不只是“通货膨胀”数值会到多少?反倒应该是“单一国家的经济成长率会有多高”,以及“单一企业的获利、盈余有多少”?

树图思维导图提供《新年3大投资方向 》在线思维导图免费制作,点击“编辑”按钮,可对《新年3大投资方向 》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:93e0ab2edf62b636bd8319cd1a023740

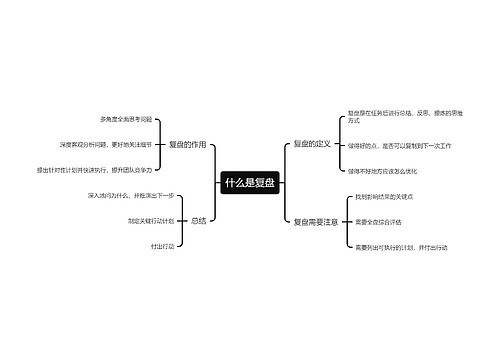

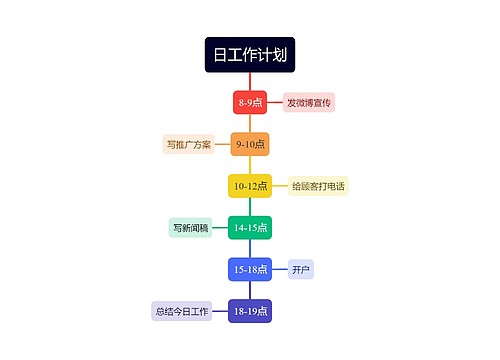

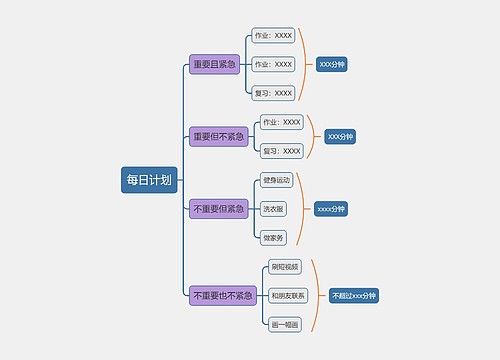

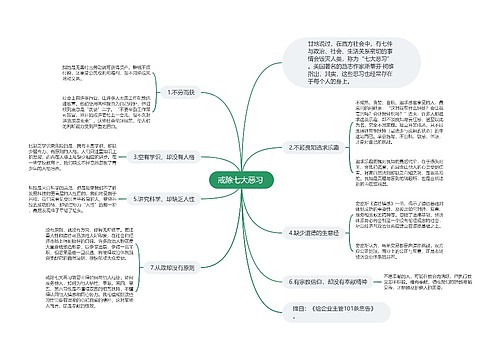

思维导图大纲

相关思维导图模版

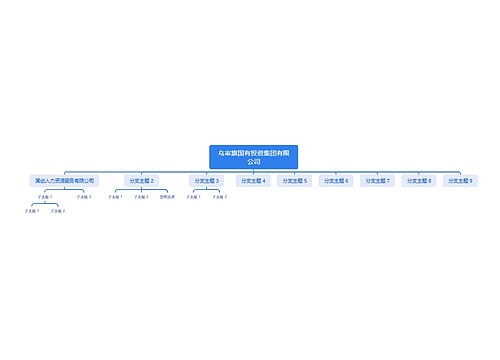

乌审旗国有投资集团有限公司思维导图

U682198976

U682198976树图思维导图提供《乌审旗国有投资集团有限公司》在线思维导图免费制作,点击“编辑”按钮,可对《乌审旗国有投资集团有限公司》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a28142386bd70b085d0dfa0b38ffb1d

international investment appraisal思维导图

zzzshujin

zzzshujin树图思维导图提供《international investment appraisal》在线思维导图免费制作,点击“编辑”按钮,可对《international investment appraisal》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:677ff82c2151b86d480c9ff57189da41