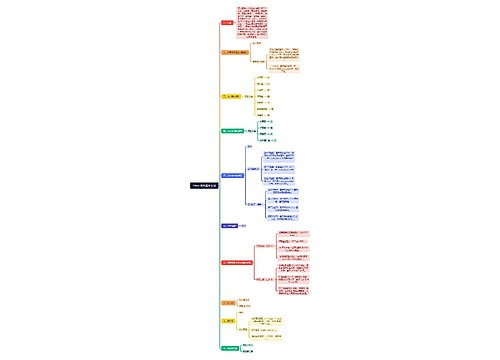

2019证券从业《金融市场基础知识》考点:证券投资基金思维导图

轻涟低眉

2023-03-14

2019证券从业《金融市场基础知识》考点:证券投资基金,更多证券从业资格考试备考资料,请访问新东方职上网 证券从业资格考试网或微信

树图思维导图提供《2019证券从业《金融市场基础知识》考点:证券投资基金》在线思维导图免费制作,点击“编辑”按钮,可对《2019证券从业《金融市场基础知识》考点:证券投资基金》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e5934195ed52972123fc4be18a935367

思维导图大纲

相关思维导图模版

Linux 网络基础知识思维导图

U880113127

U880113127树图思维导图提供《Linux 网络基础知识》在线思维导图免费制作,点击“编辑”按钮,可对《Linux 网络基础知识》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:199680f0e48eac8a1aeaadb90447d4f4

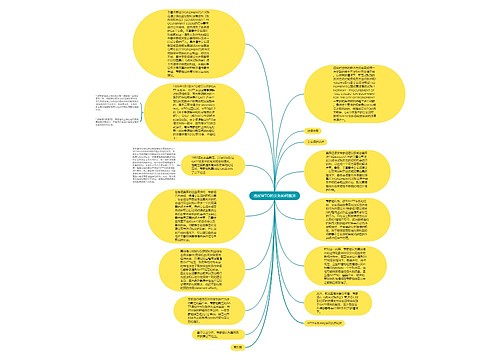

骨料和海外双极驱动,一体化布局领跑行业思维导图

U982199398

U982199398树图思维导图提供《骨料和海外双极驱动,一体化布局领跑行业》在线思维导图免费制作,点击“编辑”按钮,可对《骨料和海外双极驱动,一体化布局领跑行业》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:3b02aa55260be20b1cc2be8dc21730b9

相似思维导图模版

思维导图模版推荐

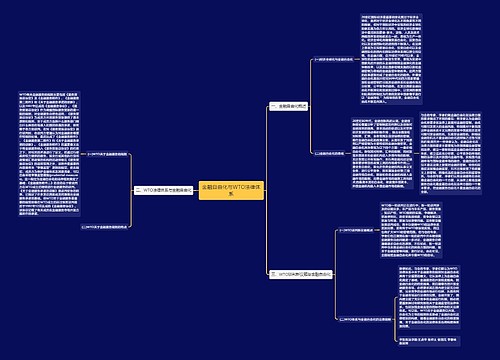

违反WTO的义务如何救济思维导图

2023-03-14 19:35:34

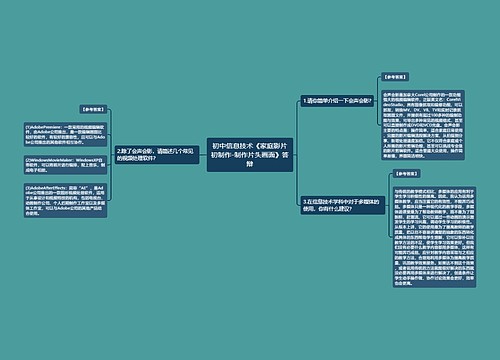

初中信息技术《家庭影片初制作-制作片头画面》答辩思维导图

2023-03-14 19:35:36

金融自由化与WTO法律体系思维导图

2023-03-14 19:35:38

初中英语教学设计《How much are these socks?-Section A 1a-1c》思维导图

2023-03-14 19:35:32

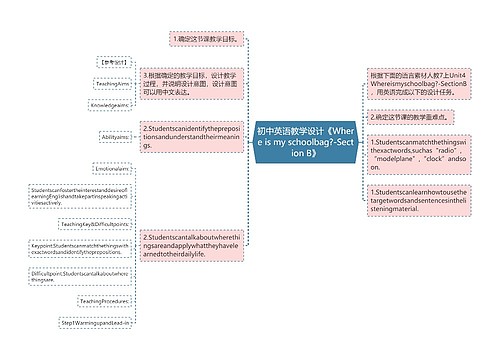

初中英语教学设计《Where is my schoolbag?-Section B》思维导图

2023-03-14 19:35:28

初中英语教学设计《What color is it?-1a-1c》思维导图

2023-03-14 19:35:23