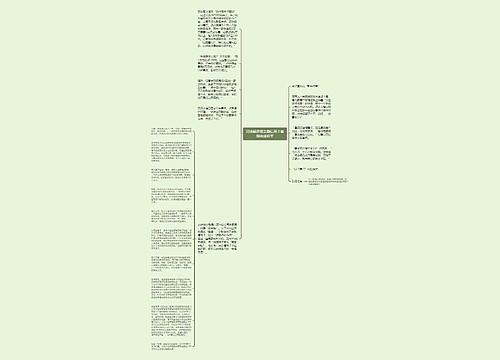

开公司蚀本后,竟用虚假房屋产权证到银行骗领 “白金”信用卡,恶意透支人民币12万余元,欠款8.9万余元。为此,硕士贺某被浦东新区检察院以涉嫌信用卡诈骗罪提起公诉。

外地来沪硕士贺某开了一家公司,但因经营不善,公司入不敷出,连日常生计也难以维系。贺某于是找路边 “黑办证”制作了 “房屋产权证”,又自制了一份 “高收入证明”。随后,手持两份材料到银行信用卡中心顺利地申领了白金信用卡。

之后短短4个月内,贺某以透支消费、提现等手法,透支本金达12万余元,在最后一次还款后,尚欠银行本金人民币8.9万余元。在此期间,银行多次电话催收逾期欠款,但贺某已将钱款挥霍殆尽,无力还款,最后只得投案自首。

无独有偶,今年11月,杨浦警方抓获了一名恶意透支的犯罪嫌疑人。据了解,该嫌犯分别在本市6家银行办卡并进行恶意透支,合计涉案金额达8.6万余元。目前,此案还在进一步侦查中。

很多犯罪嫌疑人往往利用银行为抢占信用卡市场而对申办人身份、经济状况审核不严的漏洞,在不同银行办理多张信用卡进行消费或套现,再采用拆东墙补西墙的方式填补漏洞,直至无以为继。

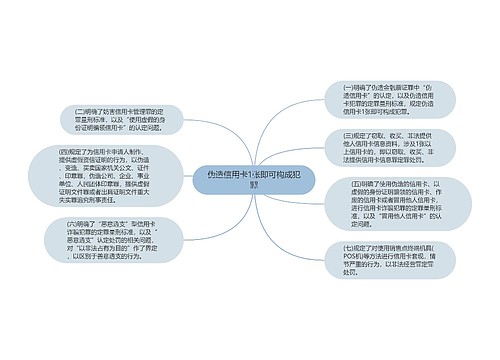

上海政法学院教授汤啸天表示,尽管我国《刑法》明确规定了持卡人以非法占有为目的,超过规定限额或规定期限透支,并经发卡单位催收后仍不归还的恶意透支行为涉嫌信用卡诈骗,但在司法实践中,真正追究起来却有不小的难度,因为对于 “恶意透支”构成犯罪的条件界限不明,界定模糊。这次,两高 《解释》对 “恶意透支”构成犯罪的条件作了明确的规定,明确了“恶意透支”型信用卡诈骗犯罪的定罪量刑标准,对 “以非法占有为目的”作了界定, “5000元”不再是追究 “恶意透支”刑事责任的门槛。 《解释》对 “恶意透支”增加了两个限制条件:一是发卡银行的两次催收;二是超过三个月没有归还。这里面就排除了因为没有收到银行的催款通知或者其他的催款文书,而没有按时归还的行为,持卡人没有接到有关通知或者文书,过了一定的期限没有归还的,不属于 “恶意透支”。因为 “恶意透支”这种信用卡诈骗犯罪是故意犯罪,因此在主观上具有非法占有的目的,这是该行为非常重要的构成要件。而 “非法占有”是区分 “恶意透支”和“善意透支”的一个主要界限,只有具备 “以非法占有为目的”进行透支的才属于 “恶意透支”,才构成犯罪。

之前,法院对于主观性的 “以非法占有为目的”较难界定,一般如果信用卡持卡人经银行多次催收后三个月仍不偿还欠款的,法院便可以推定其有主观非法占有的故意。而这次 《解释》中对 “以非法占有为目的”,结合近年来的司法实践列举了六种情形,比如明知无法偿还而大量透支不归还;肆意挥霍透支款不归还;透支以后隐匿、改变通讯方式,逃避金融机构的追款等,更易于法院对该罪名的认定。

“这次 《解释》还明确了 ‘恶意透支’的数额, ‘恶意透支’的数额是指拒不归还和尚未归还的款项,不包括滞纳金、复利等发卡银行收取的费用。”汤啸天告诉记者,据1996年12月出台的《最高人民法院关于审理诈骗案件具体应用法律的若干问题的解释》,恶意透支5000元以上就属于数额较大,可以信用卡诈骗罪追究刑事责任。而这次司法解释则明确规定,恶意透支,数额在1万元以上不满10万元的,应当认定为刑法第196条规定的 “数额较大”;数额在10万元以上不满100万元的,应当认定为刑法第196条规定的 “数额巨大”;数额在100万元以上的,应当认定为刑法第196条规定的 “数额特别巨大”,金额有所提升。

汤啸天介绍,之前法院受理银行提起的与信用卡持卡人之间的民事债务案件中,因较难判断信用卡持卡人是否具有 “以非法占有为目的”,所以难以用 “恶意透支”来追究其刑事责任,而现在,一旦在民事案件中认定欠款者确有 “恶意透支”的行为,则可移交给公安机关立案侦查,继而由检察机关以公诉案件形式提起诉讼,追究恶意欠款者的刑事责任。

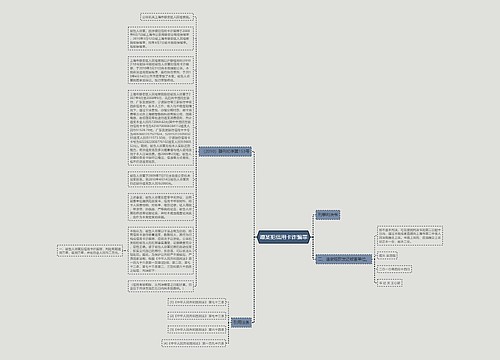

近年来,信用卡市场滋生了一种地下产业——“非法提现公司”。由于信用卡消费无需手续费,且享有50天的免息期,一些不法人员便利用这个时间差,帮助持卡人套现进而牟利。犯罪嫌疑人首先以销售手机充值卡为名在工商局注册成立公司,再通过发放小广告吸引需要套现人员前来,以收取一定比例手续费为条件,帮助持卡人在POS机上以虚假消费的形式套现。

“两高” 《解释》对非法套现的行为进行了界定,即:违反国家规定,使用销售点终端机具(POS机)等方法,以虚构交易、虚开价格、现金退货等方式向信用卡持卡人直接支付现金,情节严重的,应当依据刑法第225条的规定,以非法经营罪定罪处罚。实施前款行为,数额在100万元以上的,或者造成金融机构资金20万元以上逾期未还的,或者造成金融机构经济损失10万元以上的,应当认定为刑法第225条规定的“情节严重”;数额在500万元以上的,或者造成金融机构资金100万元以上逾期未还的,或者造成金融机构经济损失50万元以上的,应当认定为刑法第225条规定的 “情节特别严重”。

汤啸天表示,这是首次给使用POS机等方法进行信用卡套现行为定性。

信用卡套现本质特征就是通过欺骗方式将信用卡内的授信额度直接转化为现金套取出来,其中,套现商户串通持卡人利用信用卡进行虚假交易,明显超出其经营范围,以非法经营罪论处并不为过。《解释》的出台填补了信用卡套现在法律条款领域的空白,将有力打击猖獗的信用卡套现行为。同时, 《解释》也从套现的数额、损失数额等方面限制了非法套现行为入罪的门槛。

汤啸天说,此前由于没有明确的法律依据,在打击信用卡套现方面,银行只能对进行套现的商户进行收回POS机和停止交易等软性处罚,难以从源头有效遏制套现行为的蔓延。 《解释》的出台将有力遏制套现商户的不法行为,有效减少套现行为的发生。

然而,记者了解到,当前非法套现呈泛滥趋势,一个重要原因是银行对特约商户管理不严造成的。

银行等金融机构应严格特约商户管理,就信用卡欺诈、套现风险防范和安全管理责任等与特约商户进行必要约定,对特约商户实行持续监管和定期现场检查,也可有效避免套现行为多发。

U633687664

U633687664

U582679646

U582679646