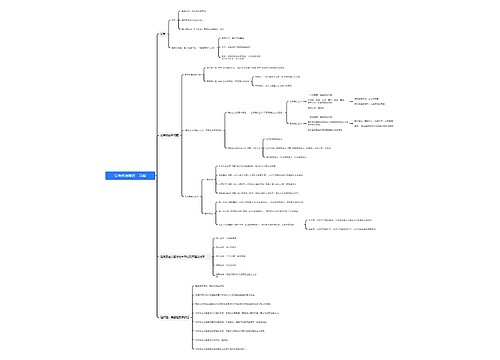

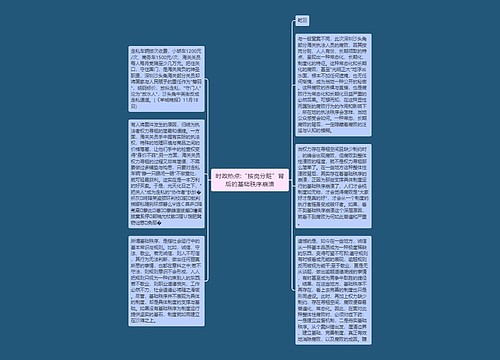

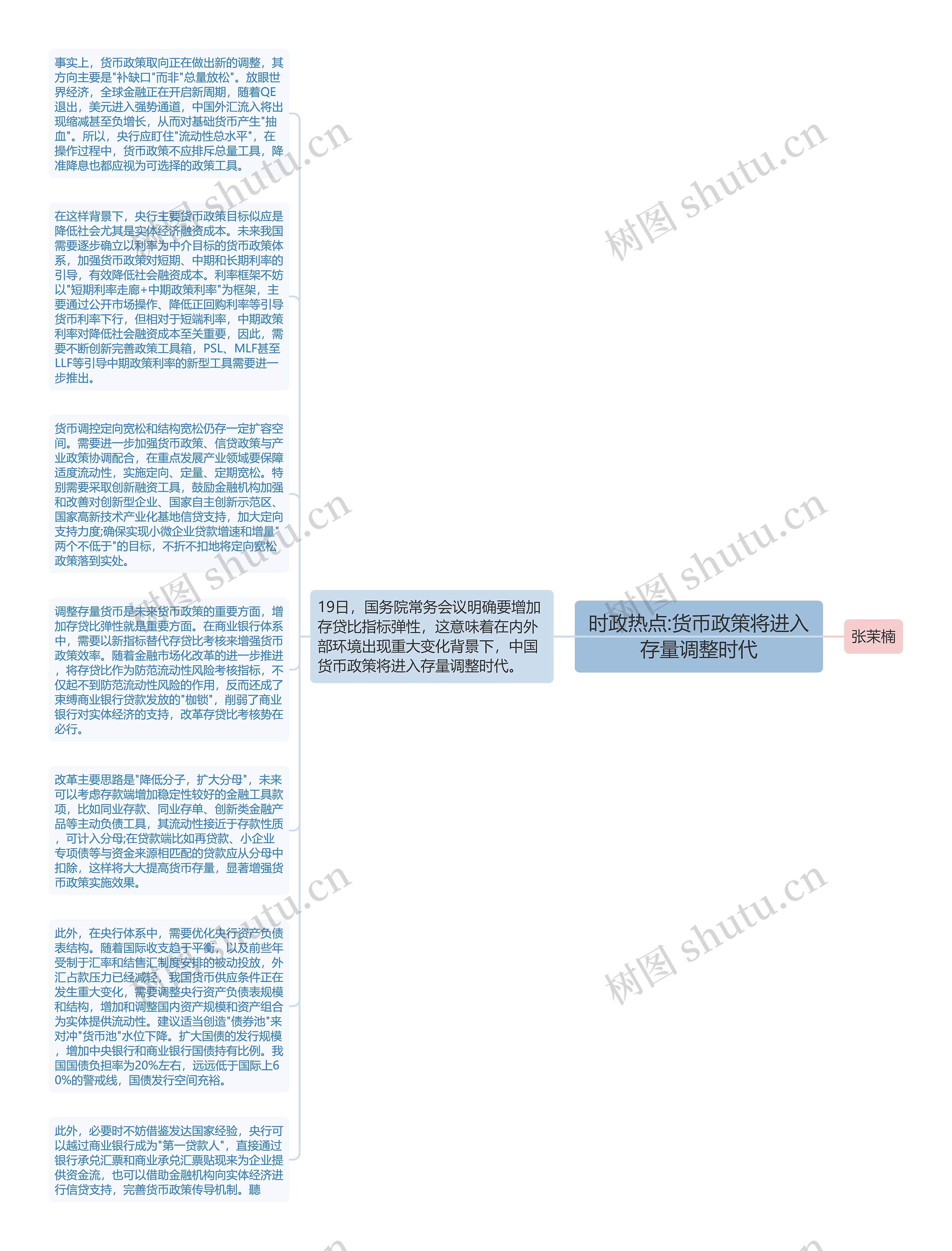

事实上,货币政策取向正在做出新的调整,其方向主要是"补缺口"而非"总量放松"。放眼世界经济,全球金融正在开启新周期,随着QE退出,美元进入强势通道,中国外汇流入将出现缩减甚至负增长,从而对基础货币产生"抽血"。所以,央行应盯住"流动性总水平",在操作过程中,货币政策不应排斥总量工具,降准降息也都应视为可选择的政策工具。

在这样背景下,央行主要货币政策目标似应是降低社会尤其是实体经济融资成本。未来我国需要逐步确立以利率为中介目标的货币政策体系,加强货币政策对短期、中期和长期利率的引导,有效降低社会融资成本。利率框架不妨以"短期利率走廊+中期政策利率"为框架,主要通过公开市场操作、降低正回购利率等引导货币利率下行,但相对于短端利率,中期政策利率对降低社会融资成本至关重要,因此,需要不断创新完善政策工具箱,PSL、MLF甚至LLF等引导中期政策利率的新型工具需要进一步推出。

货币调控定向宽松和结构宽松仍存一定扩容空间。需要进一步加强货币政策、信贷政策与产业政策协调配合,在重点发展产业领域要保障适度流动性,实施定向、定量、定期宽松。特别需要采取创新融资工具,鼓励金融机构加强和改善对创新型企业、国家自主创新示范区、国家高新技术产业化基地信贷支持,加大定向支持力度;确保实现小微企业贷款增速和增量"两个不低于"的目标,不折不扣地将定向宽松政策落到实处。

调整存量货币是未来货币政策的重要方面,增加存贷比弹性就是重要方面。在商业银行体系中,需要以新指标替代存贷比考核来增强货币政策效率。随着金融市场化改革的进一步推进,将存贷比作为防范流动性风险考核指标,不仅起不到防范流动性风险的作用,反而还成了束缚商业银行贷款发放的"枷锁",削弱了商业银行对实体经济的支持,改革存贷比考核势在必行。

改革主要思路是"降低分子,扩大分母",未来可以考虑存款端增加稳定性较好的金融工具款项,比如同业存款、同业存单、创新类金融产品等主动负债工具,其流动性接近于存款性质,可计入分母;在贷款端比如再贷款、小企业专项债等与资金来源相匹配的贷款应从分母中扣除,这样将大大提高货币存量,显著增强货币政策实施效果。

此外,在央行体系中,需要优化央行资产负债表结构。随着国际收支趋于平衡,以及前些年受制于汇率和结售汇制度安排的被动投放,外汇占款压力已经减轻,我国货币供应条件正在发生重大变化,需要调整央行资产负债表规模和结构,增加和调整国内资产规模和资产组合为实体提供流动性。建议适当创造"债券池"来对冲"货币池"水位下降。扩大国债的发行规模,增加中央银行和商业银行国债持有比例。我国国债负担率为20%左右,远远低于国际上60%的警戒线,国债发行空间充裕。

此外,必要时不妨借鉴发达国家经验,央行可以越过商业银行成为"第一贷款人",直接通过银行承兑汇票和商业承兑汇票贴现来为企业提供资金流,也可以借助金融机构向实体经济进行信贷支持,完善货币政策传导机制。聽

U582121265

U582121265

U882214155

U882214155