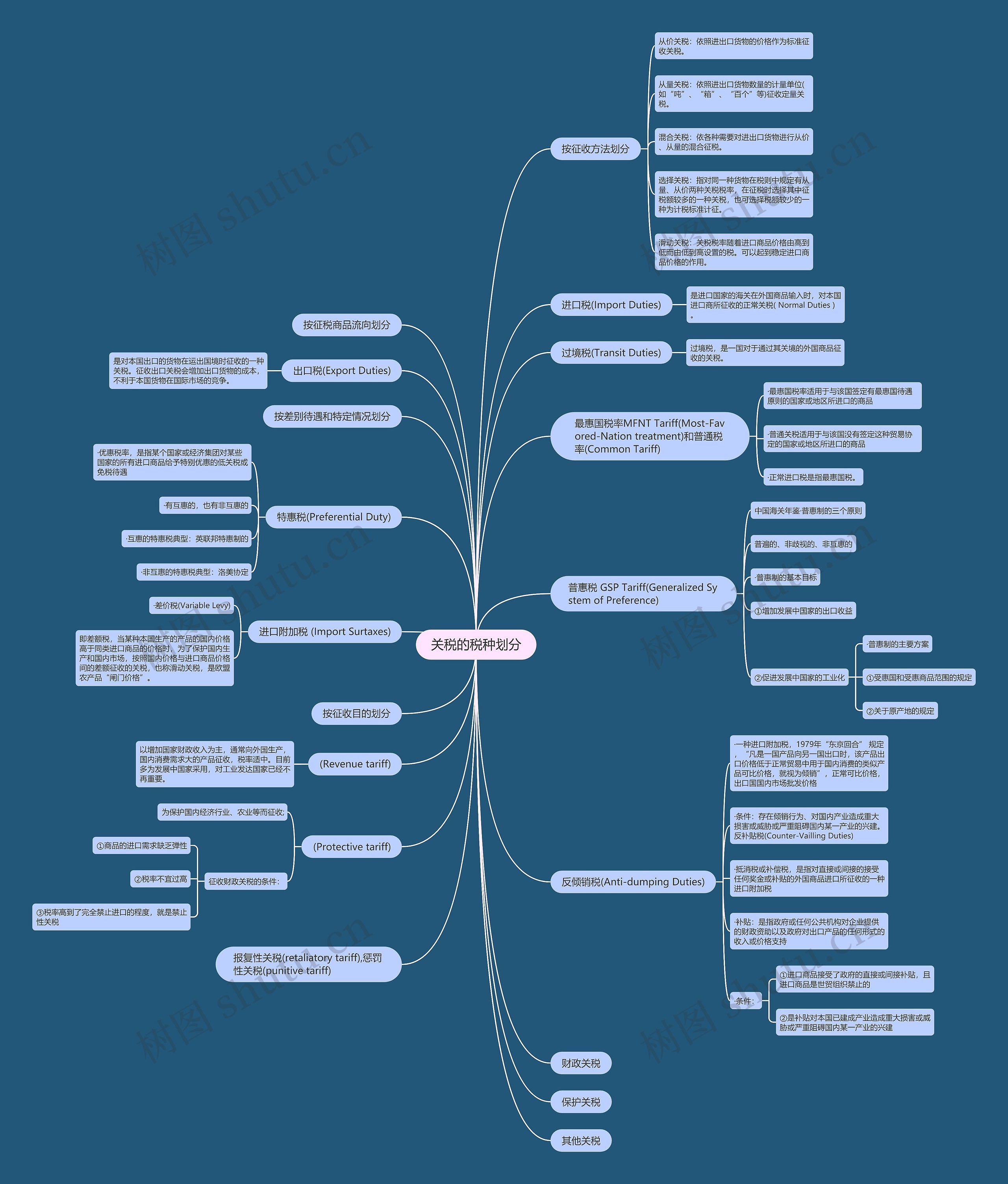

按征收方法划分

从量关税:依照进出口货物数量的计量单位(如“吨”、“箱”、“百个”等)征收定量关税。

混合关税:依各种需要对进出口货物进行从价、从量的混合征税。

选择关税:指对同一种货物在税则中规定有从量、从价两种关税税率,在征税时选择其中征税额较多的一种关税,也可选择税额较少的一种为计税标准计征。

滑动关税:关税税率随着进口商品价格由高到低而由低到高设置的税。可以起到稳定进口商品价格的作用。

进口税(Import Duties)

是进口国家的海关在外国商品输入时,对本国进口商所征收的正常关税( Normal Duties )。

出口税(Export Duties)

是对本国出口的货物在运出国境时征收的一种关税。征收出口关税会增加出口货物的成本,不利于本国货物在国际市场的竞争。

过境税(Transit Duties)

过境税,是一国对于通过其关境的外国商品征收的关税。

最惠国税率MFNT Tariff(Most-Favored-Nation treatment)和普通税率(Common Tariff)

·最惠国税率适用于与该国签定有最惠国待遇原则的国家或地区所进口的商品

·普通关税适用于与该国没有签定这种贸易协定的国家或地区所进口的商品

特惠税(Preferential Duty)

·优惠税率,是指某个国家或经济集团对某些国家的所有进口商品给予特别优惠的低关税或免税待遇

普惠税 GSP Tariff(Generalized System of Preference)

进口附加税 (Import Surtaxes)

即差额税,当某种本国生产的产品的国内价格高于同类进口商品的价格时,为了保护国内生产和国内市场,按照国内价格与进口商品价格间的差额征收的关税,也称滑动关税,是欧盟农产品“闸门价格”。

反倾销税(Anti-dumping Duties)

·一种进口附加税,1979年“东京回合” 规定,“凡是一国产品向另一国出口时,该产品出口价格低于正常贸易中用于国内消费的类似产品可比价格,就视为倾销”,正常可比价格,出口国国内市场批发价格

·条件:存在倾销行为、对国内产业造成重大损害或威胁或严重阻碍国内某一产业的兴建。反补贴税(Counter-Vailling Duties)

·抵消税或补偿税,是指对直接或间接的接受任何奖金或补贴的外国商品进口所征收的一种进口附加税

·补贴:是指政府或任何公共机构对企业提供的财政资助以及政府对出口产品的任何形式的收入或价格支持

·条件:

①进口商品接受了政府的直接或间接补贴,且进口商品是世贸组织禁止的

②是补贴对本国已建成产业造成重大损害或威胁或严重阻碍国内某一产业的兴建

(Revenue tariff)

以增加国家财政收入为主,通常向外国生产,国内消费需求大的产品征收,税率适中。目前多为发展中国家采用,对工业发达国家已经不再重要。

报复性关税(retaliatory tariff),惩罚性关税(punitive tariff)

U633687664

U633687664

U582679646

U582679646