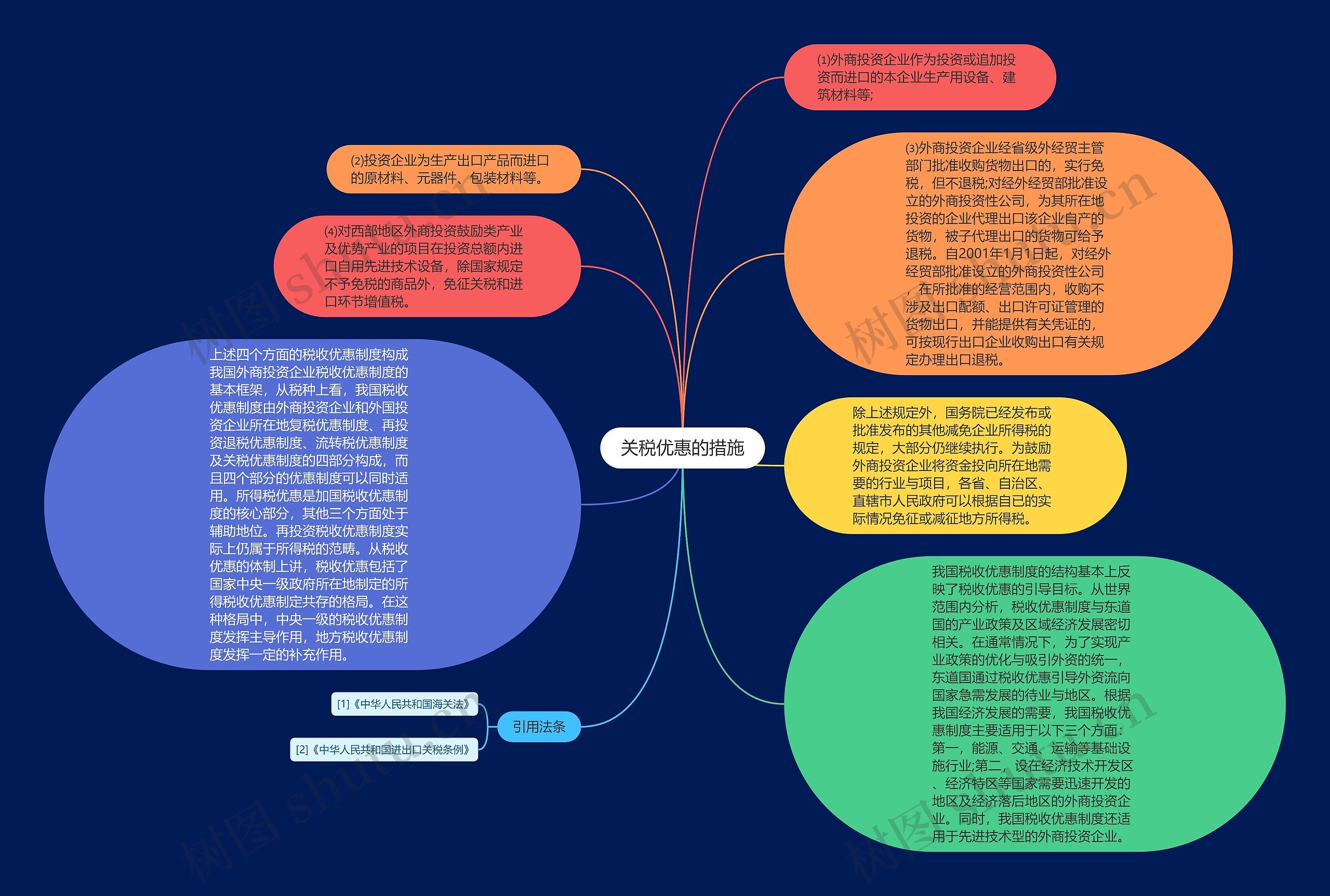

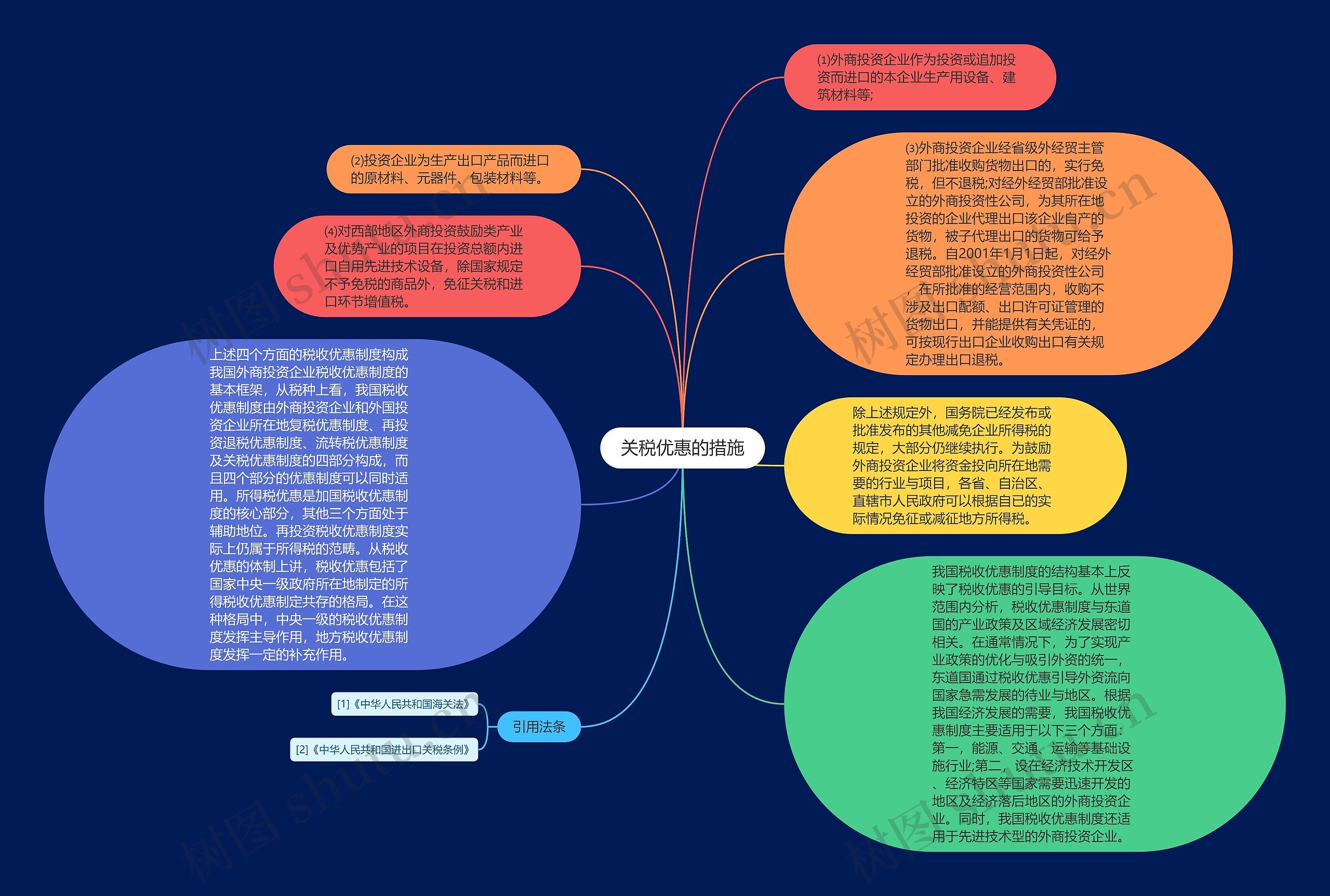

⑴外商投资企业作为投资或追加投资而进口的本企业生产用设备、建筑材料等;

⑵投资企业为生产出口产品而进口的原材料、元器件、包装材料等。

⑶外商投资企业经省级外经贸主管部门批准收购货物出口的,实行免税,但不退税;对经外经贸部批准设立的外商投资性公司,为其所在地投资的企业代理出口该企业自产的货物,被子代理出口的货物可给予退税。自2001年1月1日起,对经外经贸部批准设立的外商投资性公司,在所批准的经营范围内,收购不涉及出口配额、出口许可证管理的货物出口,并能提供有关凭证的,可按现行出口企业收购出口有关规定办理出口退税。

⑷对西部地区外商投资鼓励类产业及优势产业的项目在投资总额内进口自用先进技术设备,除国家规定不予免税的商品外,免征关税和进口环节增值税。

除上述规定外,国务院已经发布或批准发布的其他减免企业所得税的规定,大部分仍继续执行。为鼓励外商投资企业将资金投向所在地需要的行业与项目,各省、自治区、直辖市人民政府可以根据自已的实际情况免征或减征地方所得税。

上述四个方面的税收优惠制度构成我国外商投资企业税收优惠制度的基本框架,从税种上看,我国税收优惠制度由外商投资企业和外国投资企业所在地复税优惠制度、再投资退税优惠制度、流转税优惠制度及关税优惠制度的四部分构成,而且四个部分的优惠制度可以同时适用。所得税优惠是加国税收优惠制度的核心部分,其他三个方面处于辅助地位。再投资税收优惠制度实际上仍属于所得税的范畴。从税收优惠的体制上讲,税收优惠包括了国家中央一级政府所在地制定的所得税收优惠制定共存的格局。在这种格局中,中央一级的税收优惠制度发挥主导作用,地方税收优惠制度发挥一定的补充作用。

我国税收优惠制度的结构基本上反映了税收优惠的引导目标。从世界范围内分析,税收优惠制度与东道国的产业政策及区域经济发展密切相关。在通常情况下,为了实现产业政策的优化与吸引外资的统一,东道国通过税收优惠引导外资流向国家急需发展的待业与地区。根据我国经济发展的需要,我国税收优惠制度主要适用于以下三个方面:第一,能源、交通、运输等基础设施行业;第二,设在经济技术开发区、经济特区等国家需要迅速开发的地区及经济落后地区的外商投资企业。同时,我国税收优惠制度还适用于先进技术型的外商投资企业。