我国的消费信用经济,虽然在20世纪80年代初以建设银行开办个人住房信贷业务为标志就开始起步,但十几年来,由于诸多客观条件的制约,一直步履蹒跚,发展缓慢。直到20世纪90年代末,一方面我们的国民经济需要发展消费信用来拉动内需,另一方面我们的消费者也具备了一定的超前消费实力。买方市场的出现,使我们具备了发展信用经济的条件.1998年以来,我国消费信用经济开始迈出新步伐,尤其是1999年3月2日中国人民银行发布《关于开展个人消费信贷的指导意见》以后,商业银行反响强烈,纷纷行动起来,消费信贷业务进入了一个较快的发展阶段:

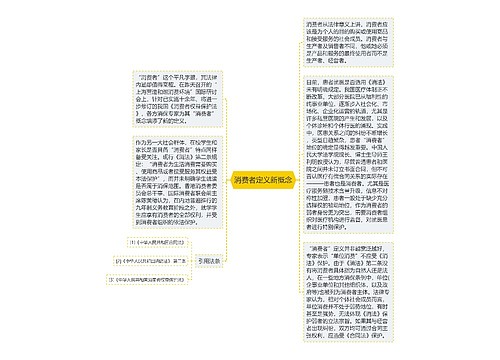

市场参与者迅速增加,业务量稳步扩大,消费信用涉及面正由住房、一般大件商品扩展到汽车、旅游甚至高等教育。可以说当前我国消费信用经济的市场框架已初步建立。但从市场活跃程度和参与程度、消费信贷和信贷总规模的比率以及业务品种的市场适应性来看,我国消费信用经济发展力度还显不够,与国民经济的发展要求还有相当距离。造成这种局面的原因是多方面的,如不少专家认为,有消费者受传统消费观念制约的原因,也有商业银行等金融机构受传统经营观念制约的原因,还有目前消费者预期收入降低以及个人信用制度不健全等方面的原因.笔者认为,我国消费信用经济发展缓慢的原因主要是消费者权益保护没有跟上。

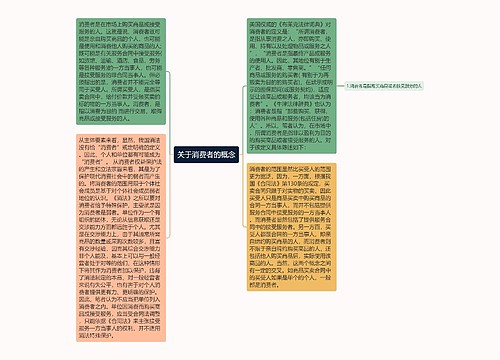

首先,消费信用经济直接作用于生活消费领域,而生活消费的惟一主体当然是消费者。也就是说,消费信用经济的对象就是消费者。而作为一种交易,无论消费者的相对人是谁,二者的权利义务都应是平等的。但一方面,我国的消费信用交易规则大都为商业银行或经销商自行格式化制订,他们为自己最大限度获利和防范不良债权都对消费者的权利大加限制,这已使双方的权利义务失衡;而另一方面,国家政策又在公证、资金评估、抵押登记等消费信用的配套部门给个人消费设置了层层障碍,使消费者的交易成本额外增加许多,几乎没有获利的预期,消费者自然对信用交易望而生畏进而却步了!

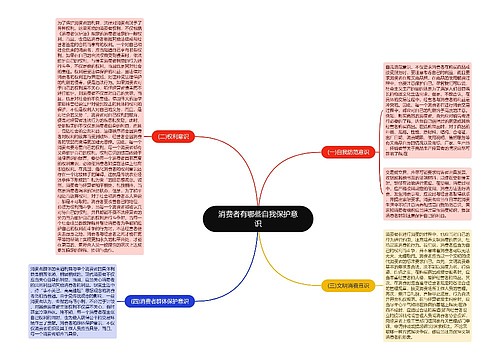

其次,消费者权益保护的水平直接关系到消费信用经济的社会效应。消费信用的社会效应是一把“双刃剑”。消费信用对消费者提供的明显好处是“用明天的钱圆今天的梦”。消费者量力而贷,适度消费,在提高自己生活质量的同时,也创造了社会财富,从而形成良性发展,促进社会经济健康有序地运行。但是消费信用也有缺陷,消费者可能招致超过他的财力的债务。使用消费信贷的消费者也许要很长时间约束自己,限制他使用其他商品或接受其他服务的自由,他不得不承受一个高的负债率。消费者特别是低收入阶层的消费者,可能承受不起失业、疾病等风险,从而丧失按合同履行债务的能力,甚至有可能倾家荡产,带来一系列的社会问题。[6]因此,必须引导消费者科学合理消费,给消费者创造公平、安全的交易环境,完善消费信用的社会保障体系,也就是说,要提高对消费者保护的水平,消费信用才能发挥其正面的社会效应。

消费信用的分期付款销售、信用卡交易、银行消费信贷等形式,在我们的市场经济活动中还是新事物,对消费者保护而言,不仅要求保护内容的扩大,而且要求消费者权利观念的更新。我们有必要界定并保护消费者在消费信用中的权利,维护和促进消费信用经济的健康发展。

U633687664

U633687664

U882667602

U882667602