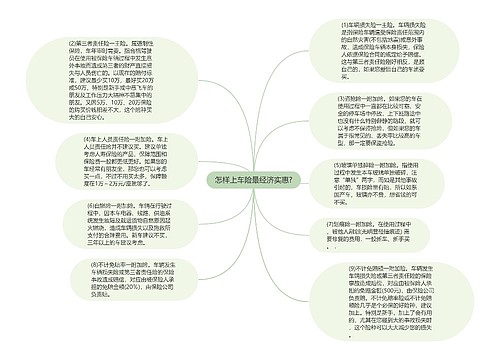

低首付、低利率、零手续费、弹性贷款……为吸引更多的消费者买车,商家推出了各种汽车信贷方式。各商家利率、首付各不相同——

在申请汽车贷款资格这个问题上,银行和汽车金融公司的规定相差不多,最大的不同之处在于户口。

如果是外地户口,在具备汽车金融公司的一定条件下,一般很容易申请到车贷,关键在于考察个人信用。但在银行想申请下车贷比较困难,需要本地市民担保、房产证明等一系列程序。

汽车金融公司放贷标准比较宽松,贷款手续要简单些。一般情况下,整个过程只需花两三天,客户就可以拿到车,且不用交手续费、抵押费等费用,方便快捷。在整个申贷的过程中,消费者的个人信用是决定其能否顺利申请到贷款的重要因素。申贷者的学历、收入、工作、住所,甚至有无汽车驾驶执照等,都影响到其信誉度。信誉度越高,贷款自然就越顺利。

银行车贷审核手续比较复杂,通常需要5个工作日或者一周时间,对贷款人的职业、收入和信用度的要求都比较高。

购车人向银行申请汽车贷款,所需要提交的资料和银行审核过程都是非常严格的。但银行对客户审查的严格并不意味客户无法在银行申请贷款,一般来说,公务员、教师、知名企业员工等收入较稳定的职业群体是比较容易被批准的。招商银行近期推出的“优车贷”产品就根据客户资质的不同,为客户提供不同的贷款产品和审批流程。对于公务员、教师、医生、银行贵宾客户和房贷客户等优质客户,招商银行就为客户提供比较简便的申请流程和审批流程;而对于普通客户,招商银行则会在担保机构的协助下为客户办理贷款。

在车贷利率和其他费用上,银行贷款与汽车金融公司也有很大的区别。汽车金融公司的利率通常要比银行高一些。

银行车贷是严格按照央行利率来执行的,基本在6%左右,而且随着央行利率调整而浮动。汽车金融公司贷款的利率则明显要高些。例如大众汽车金融公司30%首付5年期的车贷利率比银行高出3个百分点左右。上海通用汽车金融公司车贷利率为7.94%,比银行利率高1.91%左右。利率更高的,会达到10%-12%,且一般是固定利率。

不少品牌虽然也纷纷推出了免利息的优惠,但是建立在车价不能商谈的基础上。因此,消费者得到的优惠并不大。以贷款10万元为例,汽车金融公司的总利息支出普遍在两三万元。当然也有些金融公司为提高部分非畅销车型的销量,也会采取免息贷款业务,如福特金融公司的免息贷款业务。

汽车金融公司的贷款利率虽然比银行利率高,但其他杂费少。

通过银行贷款购车,一般需找担保公司担保,这就要缴纳一定的保证金及相关手续费。

目前多数银行规定最低首付款为全车售价的40%,贷款年限一般有3年和5年两种选择,最长不超出5年。有的还需缴纳车价10%左右的保证金及相关手续费。客户贷款3年月供在3000元左右,总利息支出大概在9000元,而5年的月供仅为1900元左右,其间客户还可随时提前还款。

相比而言,汽车金融公司的首付比例低。一般汽车金融公司要求的首付款最低为车价的20%,最长贷款年限为5年,不用缴纳抵押费,只要消费者在厂家授权的销售店办理“一站式”购车、贷款、保险等全部业务就可以。

还贷方式不同。汽车金融公司为客户提供了3种还款方式,分别是等额本金、等额本息和智慧型。其中“智慧型”还款是一种全新的还款方式,以一款价格6.88万元的新赛欧首付2.58万元、贷款3年为例,如果采取等额本息还款方式,平均月还款额在1300元左右;如果选用“智慧型”每月还款只要985元,最后一个月还款金额最多,为1.4万余元。

汽车金融公司在贷款比例的要求上显得较为宽松。大众汽车金融公司可以提供弹性信贷服务。弹性信贷灵活性较强,就是通过不超过贷款额一定比例的弹性尾款,在合约到期时,一次性结清弹性尾款。由于这笔弹性尾款被排除在月供的总额之外,所以贷款月供一般比银行要低。与大众金融一样,通用金融的“智慧还款”也很灵活,消费者可以到期一次性归还尾款,也可对尾款进行再融资(一次不超过一年的再融资);还可以用车辆置换的方式归还尾款。原先的汽车接受评估后进行置换,先将尾款付清,剩余部分作为新车的首付款。

通过汽车金融公司贷款买车,车要抵押给金融公司,客户不还款车就会被收回,客户的档案将会上“黑名单”,再次贷款买车几无可能性。

银行贷款,同样是将车抵押给银行,如果客户不能还款,也会将车收回。逾期还款,金融公司与银行都要收取相应的滞纳金。

汽车金融公司的车贷产品仅限于本品牌的车型,相对处于劣势。

而银行车贷则可囊括所有在售车型,涵盖范围很广。客户在经销商处选定车型后,即可向银行申请贷款,不受车商和车型的限制,还能享受一次性购车带来的实惠。

乐农

乐农

U182637395

U182637395