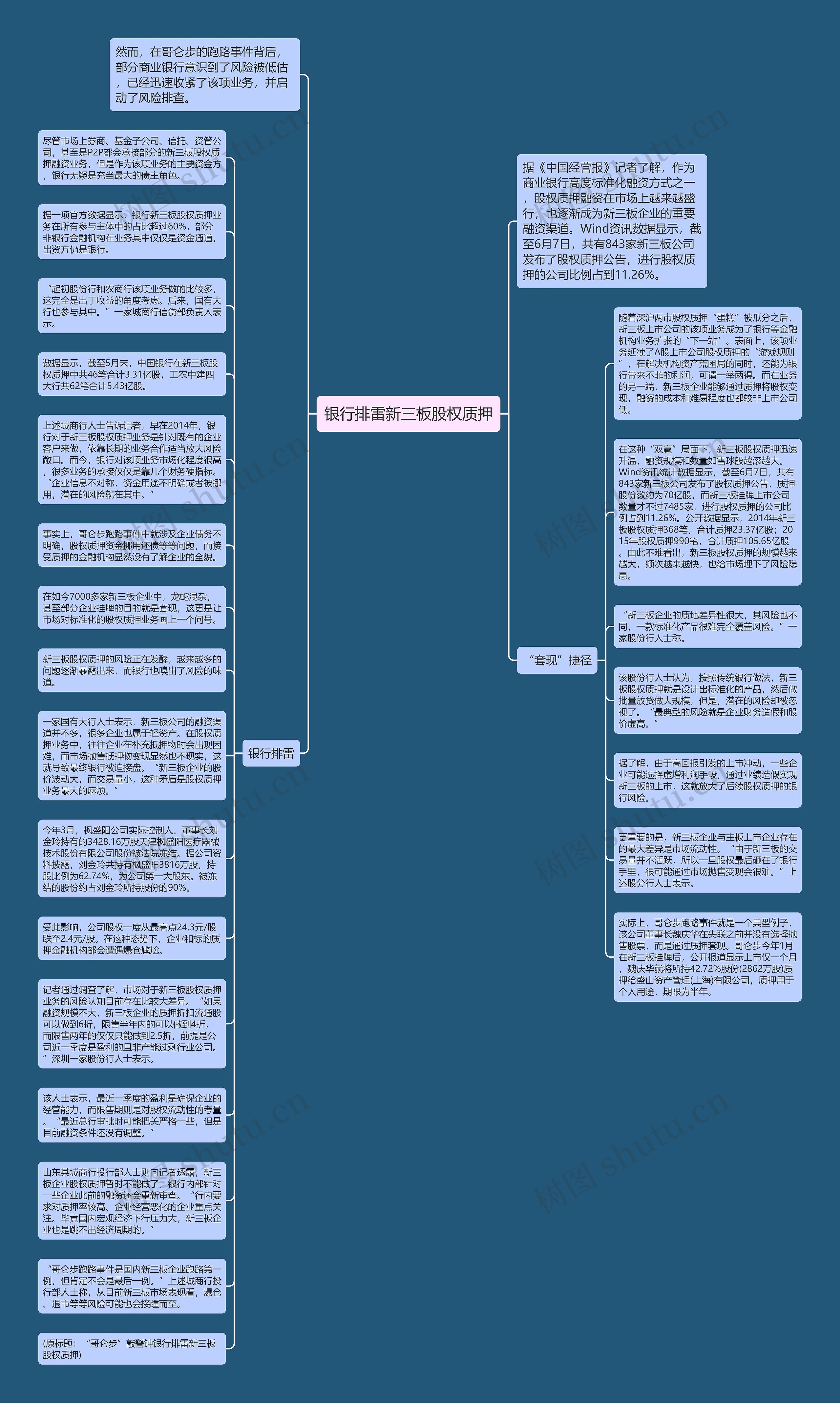

尽管市场上券商、基金子公司、信托、资管公司,甚至是P2P都会承接部分的新三板股权质押融资业务,但是作为该项业务的主要资金方,银行无疑是充当最大的债主角色。

据一项官方数据显示,银行新三板股权质押业务在所有参与主体中的占比超过60%,部分非银行金融机构在业务其中仅仅是资金通道,出资方仍是银行。

“起初股份行和农商行该项业务做的比较多,这完全是出于收益的角度考虑。后来,国有大行也参与其中。”一家城商行信贷部负责人表示。

数据显示,截至5月末,中国银行在新三板股权质押中共46笔合计3.31亿股,工农中建四大行共62笔合计5.43亿股。

上述城商行人士告诉记者,早在2014年,银行对于新三板股权质押业务是针对既有的企业客户来做,依靠长期的业务合作适当放大风险敞口。而今,银行对该项业务市场化程度很高,很多业务的承接仅仅是靠几个财务硬指标。“企业信息不对称,资金用途不明确或者被挪用,潜在的风险就在其中。”

事实上,哥仑步跑路事件中就涉及企业债务不明确,股权质押资金挪用还债等等问题,而接受质押的金融机构显然没有了解企业的全貌。

在如今7000多家新三板企业中,龙蛇混杂,甚至部分企业挂牌的目的就是套现,这更是让市场对标准化的股权质押业务画上一个问号。

新三板股权质押的风险正在发酵,越来越多的问题逐渐暴露出来,而银行也嗅出了风险的味道。

一家国有大行人士表示,新三板公司的融资渠道并不多,很多企业也属于轻资产。在股权质押业务中,往往企业在补充抵押物时会出现困难,而市场抛售抵押物变现显然也不现实,这就导致最终银行被迫接盘。“新三板企业的股价波动大,而交易量小,这种矛盾是股权质押业务最大的麻烦。”

今年3月,枫盛阳公司实际控制人、董事长刘金玲持有的3428.16万股天津枫盛阳医疗器械技术股份有限公司股份被法院冻结。据公司资料披露,刘金玲共持有枫盛阳3816万股,持股比例为62.74%,为公司第一大股东。被冻结的股份约占刘金玲所持股份的90%。

受此影响,公司股权一度从最高点24.3元/股跌至2.4元/股。在这种态势下,企业和标的质押金融机构都会遭遇爆仓尴尬。

记者通过调查了解,市场对于新三板股权质押业务的风险认知目前存在比较大差异。“如果融资规模不大,新三板企业的质押折扣流通股可以做到6折,限售半年内的可以做到4折,而限售两年的仅仅只能做到2.5折,前提是公司近一季度是盈利的且非产能过剩行业公司。”深圳一家股份行人士表示。

该人士表示,最近一季度的盈利是确保企业的经营能力,而限售期则是对股权流动性的考量。“最近总行审批时可能把关严格一些,但是目前融资条件还没有调整。”

山东某城商行投行部人士则向记者透露,新三板企业股权质押暂时不能做了,银行内部针对一些企业此前的融资还会重新审查。“行内要求对质押率较高、企业经营恶化的企业重点关注。毕竟国内宏观经济下行压力大,新三板企业也是跳不出经济周期的。”

“哥仑步跑路事件是国内新三板企业跑路第一例,但肯定不会是最后一例。”上述城商行投行部人士称,从目前新三板市场表现看,爆仓、退市等等风险可能也会接踵而至。

(原标题:“哥仑步”敲警钟银行排雷新三板股权质押)

U482683014

U482683014

U982226919

U982226919