网络小贷有哪些主要特点思维导图

花房姑娘

2023-03-03

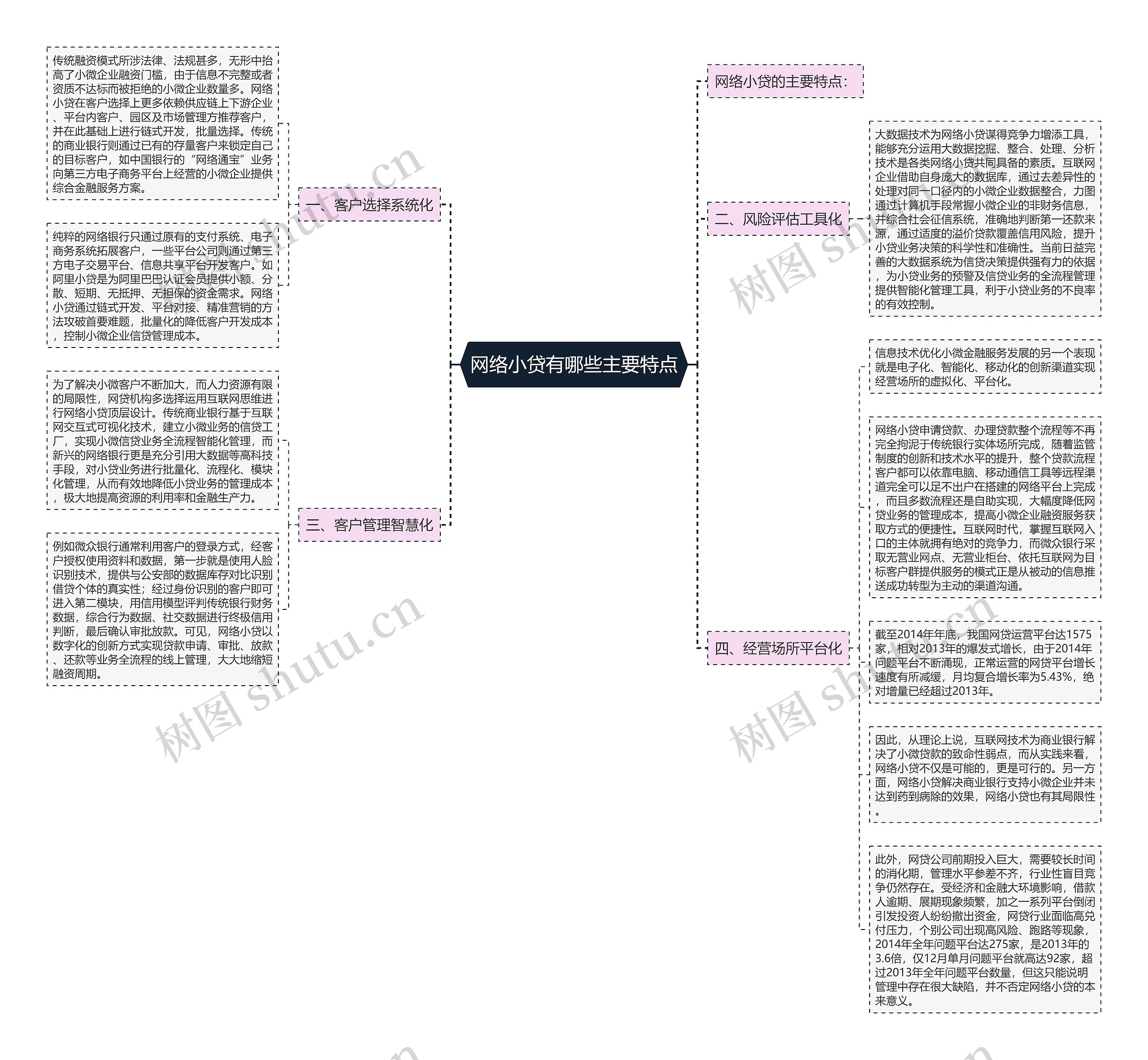

核心内容:网络融资将互联网技术引入到小微企业,满足小微企业“短、小、频、急”的融资需求便被形象地描述为网络小贷。网络小贷有哪些主要特点?网络小贷的主要特点包括客户选择系统化、风险评估工具话以及客户管理智慧化等。接下来,树图网小编为您详细介绍。

树图思维导图提供《网络小贷有哪些主要特点》在线思维导图免费制作,点击“编辑”按钮,可对《网络小贷有哪些主要特点》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b375a57383a80e25b481fabd29e29d08

思维导图大纲

相关思维导图模版

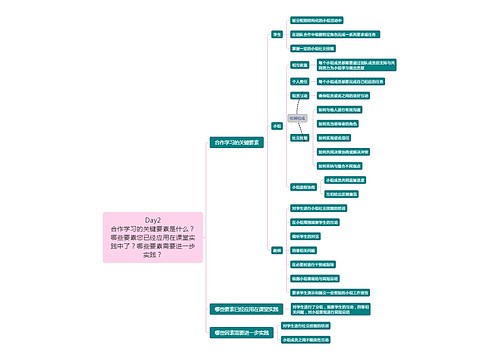

Day2合作学习的关键要素是什么?哪些要素您已经应用在课堂实践中了?哪些要素需要进一步实践?思维导图

U729096222

U729096222树图思维导图提供《Day2合作学习的关键要素是什么?哪些要素您已经应用在课堂实践中了?哪些要素需要进一步实践?》在线思维导图免费制作,点击“编辑”按钮,可对《Day2合作学习的关键要素是什么?哪些要素您已经应用在课堂实践中了?哪些要素需要进一步实践?》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:fd287d6f47ce75aab22e385d69ebe733

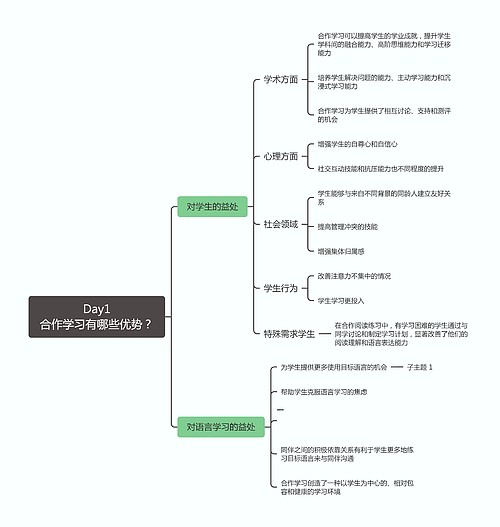

Day1合作学习有哪些优势?思维导图

U729096222

U729096222树图思维导图提供《Day1合作学习有哪些优势?》在线思维导图免费制作,点击“编辑”按钮,可对《Day1合作学习有哪些优势?》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e8d06ec6e794b397403bcfcac61ef58d