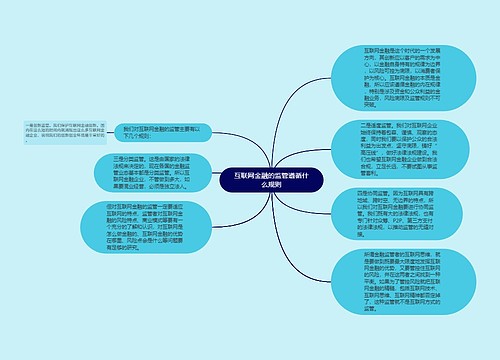

互联网金融的发展和监管需要关注要不要监管、由谁监管、监管什么以及监管协调等诸多问题。我们认为,互联网金融的发展取决于两个条件:一是能否寻找出适合中国国情的互联网金融业务模式及发展路径;二是与金融监管体系的完善和监管边界紧密相关。为了协调互联网金融发展和有效监管,互联网金融监管应该具有明确的监管思路。

一是注重金融属性。根据互联网金融业务是否具有金融属性而判定是否要进行监管,有所为有所不为。对于金融监管当局,判定是否是其监管职能的核心标准是相关业务是否具有金融属性以及是否与金融属性相关。假定网络贷款平台仅是一个信息中介,而没有相关的主体性和实质性金融业务,那金融监管当局可采用一般性监管原则进行监管,甚至可以不纳入监管范畴,以防止监管过度问题。但是,一旦网络贷款平台涉及到信用、期限及相关的风险转换问题甚至资金池业务,那么就应适用规范性监管原则,应该出台相关的针对性政策进行监管。

二是注重分类监管。基于分类监管原则,对不同的互联网金融业务模式适用不同的监管政策,以有效进行监管。分类监管原则分为两个层面:

第一个层面是对于不同的业务模式,需要采用不同的监管体系,明确互联网金融的监管主体、监管对象和监管范围,针对不同的业务模式采取具有差异性的监管规范,以匹配原则性监管、限制性监管或功能性监管等。按照现有分业监管的格局,明确界定各种业务模式、监管主体及其监管边界,以进行有效的针对性监管。由于短期内国内监管体系难以实质性改变,在目前分业监管体系没有变革之前,比较现实的做法是根据现有互联网金融的不同模式基于分业监管体系进行分类监管,“谁的孩子谁抱走”。

第二个层面是对于同一个业务模式下,对于不同的子业务亦应采用有区别的监管政策,比如,捐助类众筹与股权类众筹应有差异性政策。例如网络借贷,要区分哪些属于信息平台类的,哪些是借助网络以线上线下相结合的方式进行变相吸收存款和发放贷款。对于前者,监管的重点是规范信息披露、强化信息安全和防止欺诈;对于后者,监管的重点是将此类金融活动纳入现行监管体系之内,针对监管真空和监管漏洞出台并完善相应的监管规则。

三是注重监管协调。互联网金融风险具有明显的外溢效应,由于互联网金融存在跨界性,使得风险具有独特的空间传染性,其风险外溢效应在混业经营趋势强化和分业监管模式的错配中将更加凸显。在现有的分业监管体系下,又进行分类监管,使得跨界风险难以有效应对,为此,应该建立互联网金融监管协调机制,注重功能监管和综合监管,特别是一行三会和工信部等的监管协调。

四是注重系统性风险防范。互联网金融特有的操作风险、技术风险、法律风险以及监管失效等需重点关注和防范。更为重要的是,互联网金融相关的信用和流动性风险更值得警惕。作为金融的本质,互联网金融通过各种渠道和机制,实现了利率、期限和风险的重构,但是这本质上并没有消除风险,而更多是转移风险,同时还创造新的风险,甚至是系统性风险。互联网金融等综合化经营模式强化了跨界的内在关联性,从而使得系统性风险的空间传染性更为凸显。要严防互联网金融的风险引燃时间维度的系统性风险和(或)空间维度的传染性,从而引发更大的风险。

最后是注重消费者保护。互联网金融具有普惠性,在国内已经成为金融抑制下微观主体作为市场化主体参与金融市场及其相关业务的重要渠道,比如,作为资金拥有方的居民通过互联网货币基金实现了更加市场化的所有权定价从而获得更高的收益,但是,互联网金融存在信息不透明、虚拟账号、委托代理等信息不对称问题,将存在严重的道德风险问题。同时,互联网金融具有典型的零售性,涉及消费者或投资者众多,容易引发群体性事件。比如,网络贷款中存在的非法吸储、转贷、高利贷等问题如果有强制性的信息披露机制,那么网络贷款平台破产、人员逃跑等问题的严重性可能会大大降低,消费者利益受损亦将大大减少。强制性信息披露机制和消费者保护机制是监管当局强化互联网金融监管最为急迫的任务之一。

U482242448

U482242448

U862959541

U862959541