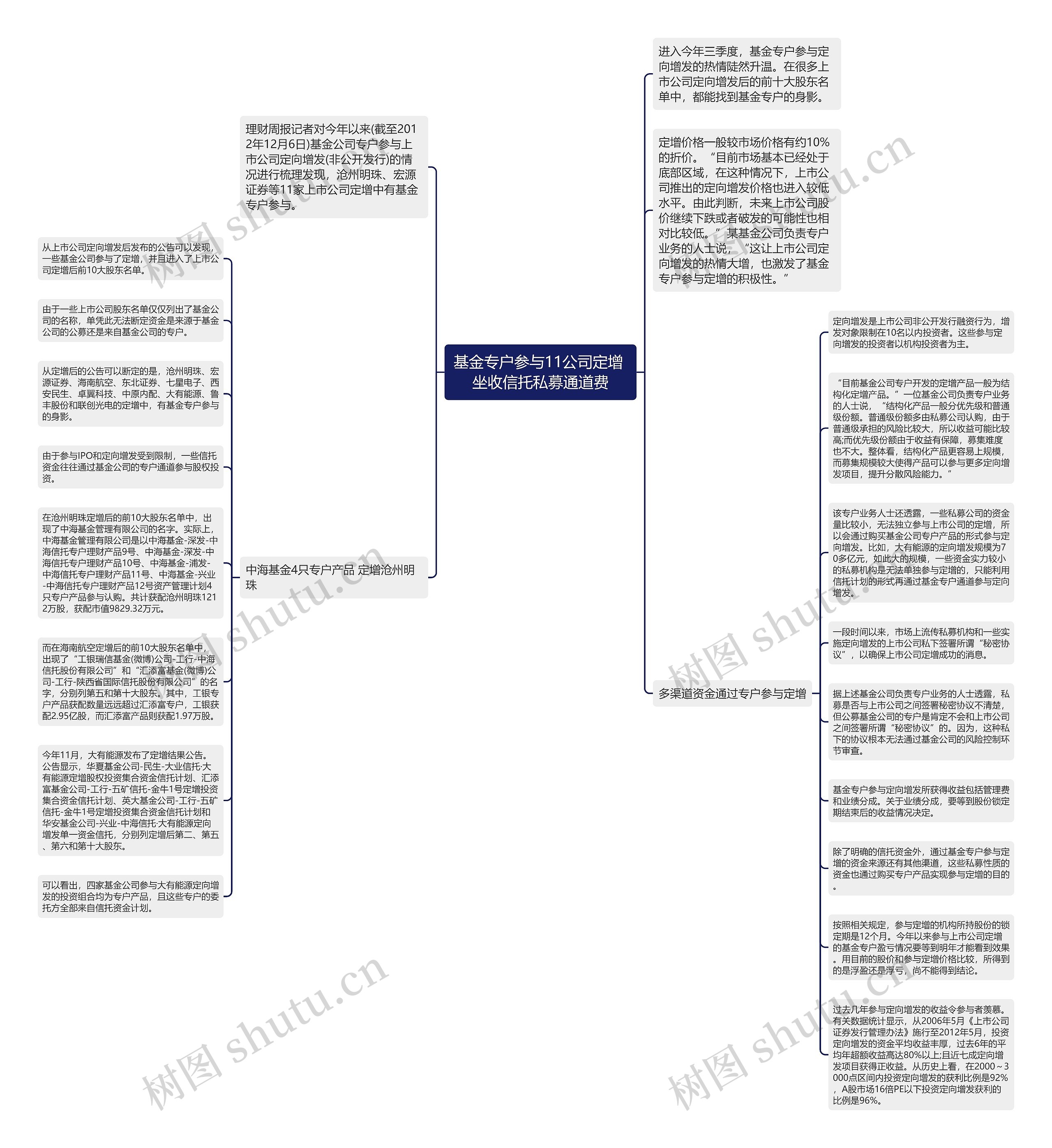

定向增发是上市公司非公开发行融资行为,增发对象限制在10名以内投资者。这些参与定向增发的投资者以机构投资者为主。

“目前基金公司专户开发的定增产品一般为结构化定增产品。”一位基金公司负责专户业务的人士说,“结构化产品一般分优先级和普通级份额。普通级份额多由私募公司认购,由于普通级承担的风险比较大,所以收益可能比较高;而优先级份额由于收益有保障,募集难度也不大。整体看,结构化产品更容易上规模,而募集规模较大使得产品可以参与更多定向增发项目,提升分散风险能力。”

该专户业务人士还透露,一些私募公司的资金量比较小,无法独立参与上市公司的定增,所以会通过购买基金公司专户产品的形式参与定向增发。比如,大有能源的定向增发规模为70多亿元,如此大的规模,一些资金实力较小的私募机构是无法单独参与定增的,只能利用信托计划的形式再通过基金专户通道参与定向增发。

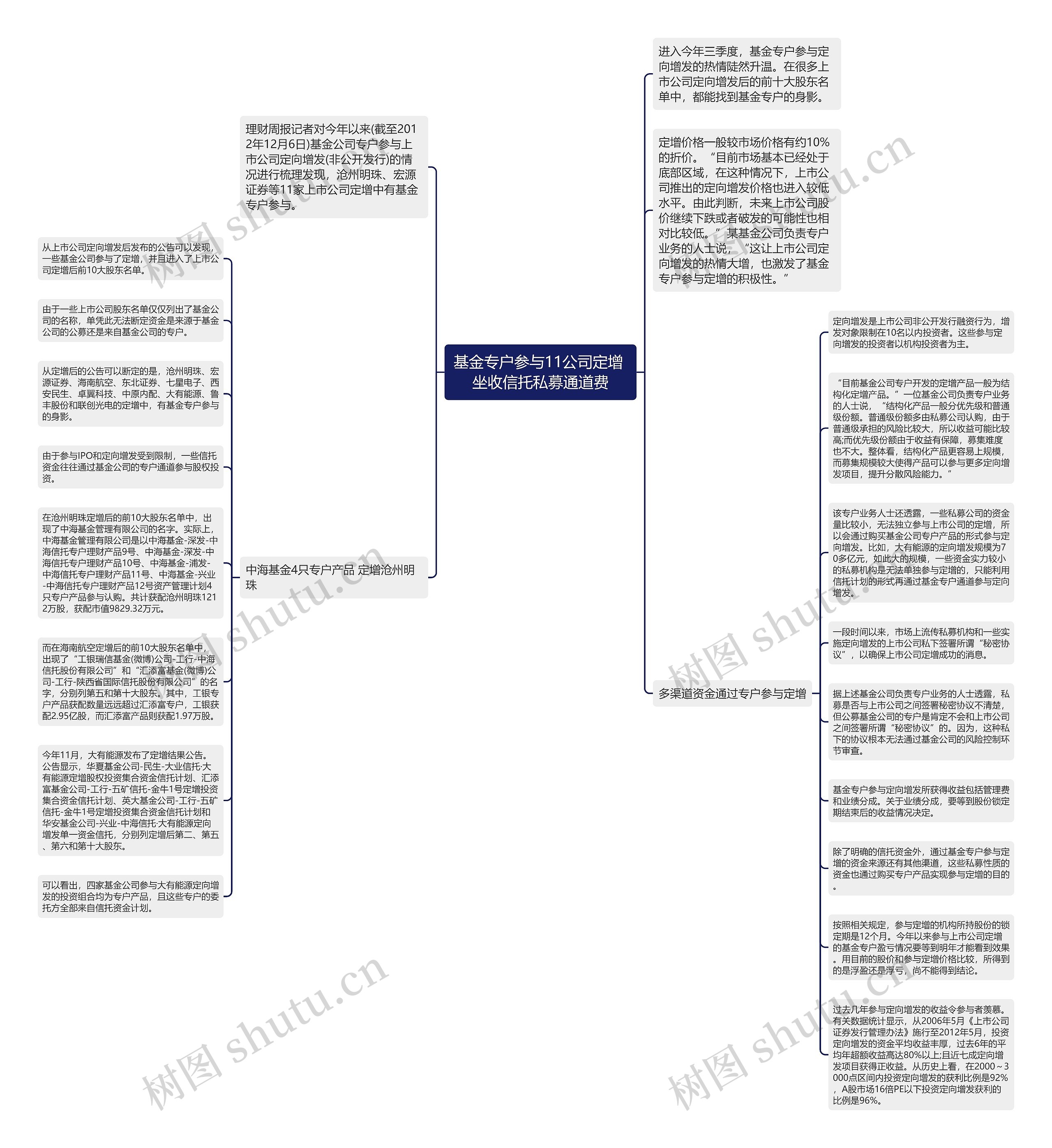

一段时间以来,市场上流传私募机构和一些实施定向增发的上市公司私下签署所谓“秘密协议”,以确保上市公司定增成功的消息。

据上述基金公司负责专户业务的人士透露,私募是否与上市公司之间签署秘密协议不清楚,但公募基金公司的专户是肯定不会和上市公司之间签署所谓“秘密协议”的。因为,这种私下的协议根本无法通过基金公司的风险控制环节审查。

基金专户参与定向增发所获得收益包括管理费和业绩分成。关于业绩分成,要等到股份锁定期结束后的收益情况决定。

除了明确的信托资金外,通过基金专户参与定增的资金来源还有其他渠道,这些私募性质的资金也通过购买专户产品实现参与定增的目的。

按照相关规定,参与定增的机构所持股份的锁定期是12个月。今年以来参与上市公司定增的基金专户盈亏情况要等到明年才能看到效果。用目前的股价和参与定增价格比较,所得到的是浮盈还是浮亏,尚不能得到结论。

过去几年参与定向增发的收益令参与者羡慕。有关数据统计显示,从2006年5月《上市公司证券发行管理办法》施行至2012年5月,投资定向增发的资金平均收益丰厚,过去6年的平均年超额收益高达80%以上;且近七成定向增发项目获得正收益。从历史上看,在2000~3000点区间内投资定向增发的获利比例是92%,A股市场16倍PE以下投资定向增发获利的比例是96%。