中国银监会办公厅关于进一步加强信贷资产证券化业务管理工作的通知思维导图

最美的情书

2023-03-02

树图思维导图提供《中国银监会办公厅关于进一步加强信贷资产证券化业务管理工作的通知》在线思维导图免费制作,点击“编辑”按钮,可对《中国银监会办公厅关于进一步加强信贷资产证券化业务管理工作的通知》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:50f7d04dd85c0120e6aa39636a353723

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

销售经理半年规划思维导图

U582121265

U582121265树图思维导图提供《销售经理半年规划》在线思维导图免费制作,点击“编辑”按钮,可对《销售经理半年规划》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:e614d6bcf03e9318109240a18697c5d1

相似思维导图模版

思维导图模版推荐

关于证券公司申请首次公开发行股票并上市监管意见书有关问题的规定思维导图

2023-03-02 22:18:54

关于证券公司风险资本准备计算标准的规定思维导图

2023-03-02 22:18:58

财政部、证监会关于从事证券期货相关业务的资产评估机构有关管理问题的通知思维导图

2023-03-02 22:18:42

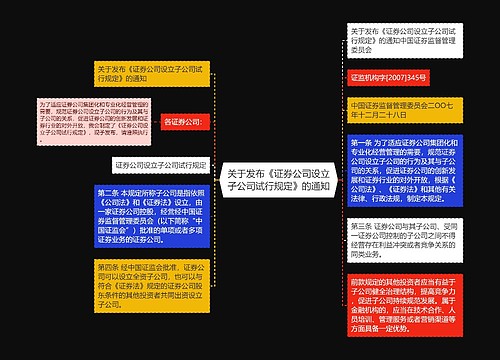

关于发布《证券公司设立子公司试行规定》的通知思维导图

2023-03-02 22:18:32

关于证券公司执行《企业会计准则》有关核算问题的通知思维导图

2023-03-02 22:18:27

关于发布《证券公司定向资产管理合同必备条款》等自律规则的通知 思维导图

2023-03-02 22:19:03