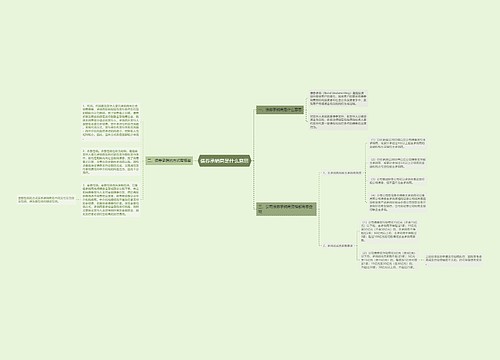

1、行业景气度低迷类所致:该类型的违约路径可以作如下刻画。经济下行,下游产业需求低迷,使得处于上中游的强周期产业(如煤炭、钢铁、有色、新能源、化工等多个行业)产能过剩,行业产品价格持续下降,企业盈利能力下降,经营亏损导致资产大幅缩水;但由于工资刚性和各类税费使得营业成本没能随产品价格下行而成比例地下降,大幅侵蚀企业利润;但由于在上一景气中进行了大规模投资,债务规模大幅攀升,短期债务集中到期引起流动性风险快速积聚,最终导致发债主体自身偿债能力下降甚至资不抵债。

2、企业经营不善与突发性的风险事件冲击叠加引起:此类违约酝酿时间较短,事前更不可测。之所以不可预测,是因为它们的财务指标并没有显示出长久的恶化,这也与行业景气长期低迷类违约很不相同。发行人的资产负债率并不很高,整体处于较为合理的范围内,速动比率也各不相同,大致在0.5-1.0之间,流动比率多数大于1,长短期偿债指标明显好于第一类违约企业。但大多数发行的经营活动现金流净额/带息债务依然小于0.1,这表明,债务的流动资金保障非常脆弱,一旦因公司治理或股权问题等产生突发性的事件冲击,就很容易引发流动性紧张进而导致违约。

3、由外部信用支持风险而导致的违约:在此类违约中,主要是由子公司与母公司之间关联关系而爆发违约风险。根据母子公司之间的相对强弱,可分为母强子弱型和母弱子强型。前者以国企较多,侧重实质性担保。但由于子公司对集团的重要性下降而遭母公司“弃子”,使得母公司不愿意为子公司的债务履行担保责任。

4、另类违约:另类违约一般不涉及应付本息的拖欠,主要包括二级市场债券暂停交易或提前还款。此类违约虽不危及债券持有人的本息安全,但任何违背债券合约条款的行为,均应视为违约。