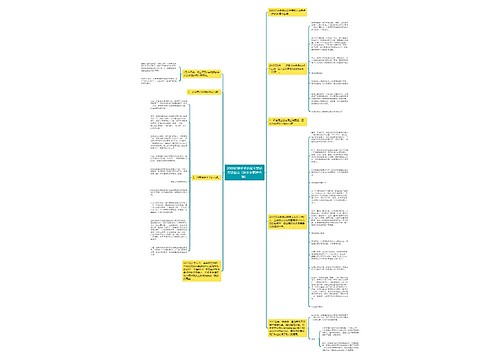

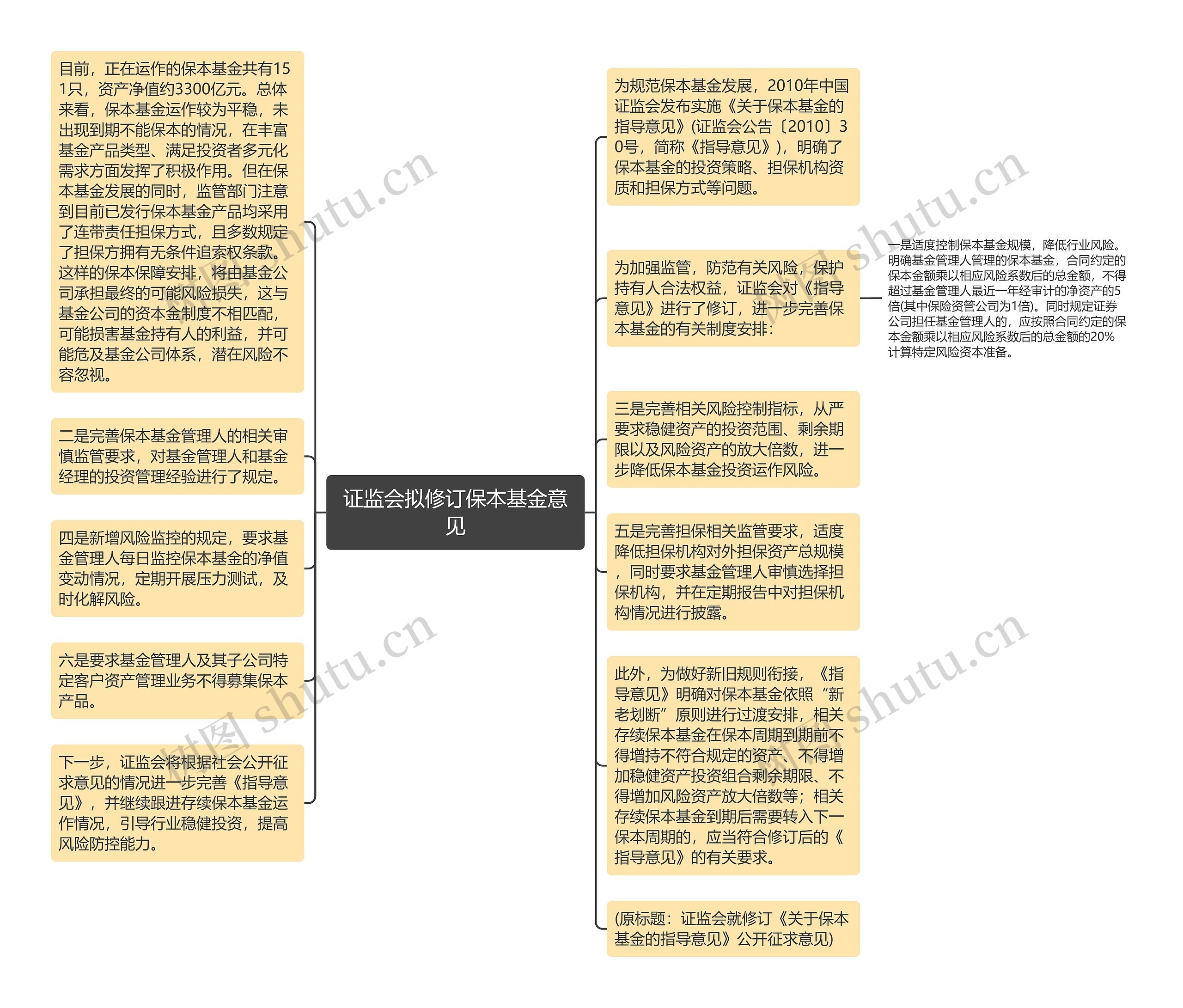

证监会拟修订保本基金意见思维导图

补偿

2023-03-02

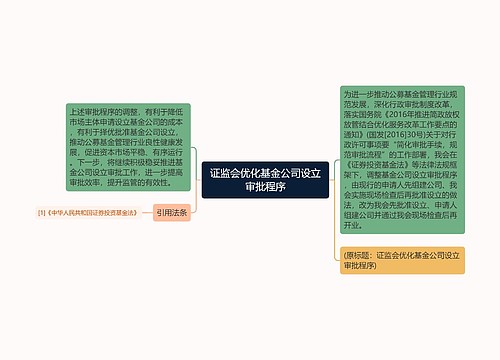

近日,证监会就修订《关于保本基金的指导意见》公开征求意见。保本基金是指通过一定的保本投资策略进行运作,同时引入保本保障机制,以保证基金份额持有人在保本周期到期时,可以获得投资本金保证的公开募集证券投资基金。

树图思维导图提供《证监会拟修订保本基金意见》在线思维导图免费制作,点击“编辑”按钮,可对《证监会拟修订保本基金意见》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b0dd6a7b49c2abdbd90fc0413d040770

思维导图大纲

相关思维导图模版

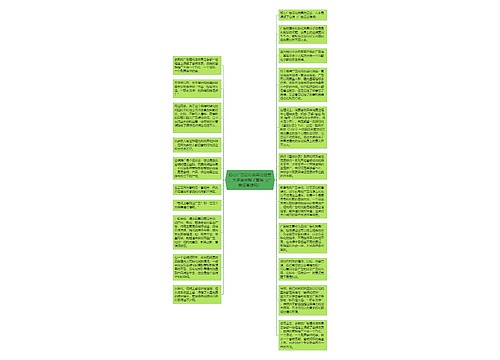

2024年广州邮区中心陆运运输环节降本增效奖惩方案(征询意见稿)思维导图

U471802715

U471802715树图思维导图提供《2024年广州邮区中心陆运运输环节降本增效奖惩方案(征询意见稿)》在线思维导图免费制作,点击“编辑”按钮,可对《2024年广州邮区中心陆运运输环节降本增效奖惩方案(征询意见稿)》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:9725cf30ad33eeeee7009967da89031f

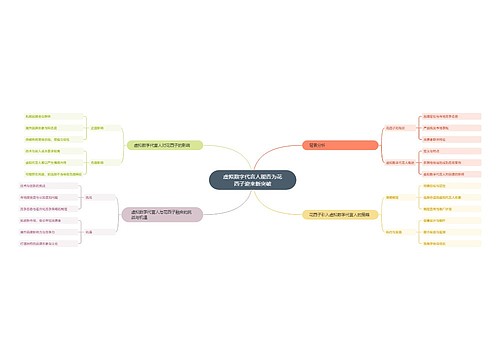

虚拟数字代言人能否为花西子迎来新突破思维导图

U177901951

U177901951树图思维导图提供《虚拟数字代言人能否为花西子迎来新突破》在线思维导图免费制作,点击“编辑”按钮,可对《虚拟数字代言人能否为花西子迎来新突破》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:47ac9eb11361fe77c5262538678a0746