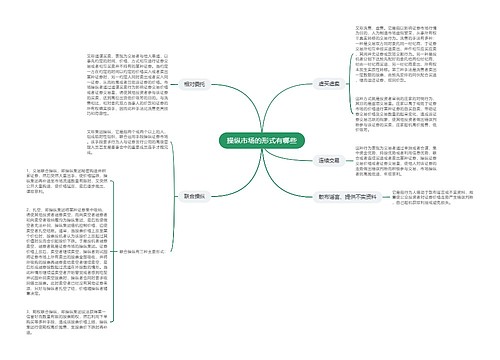

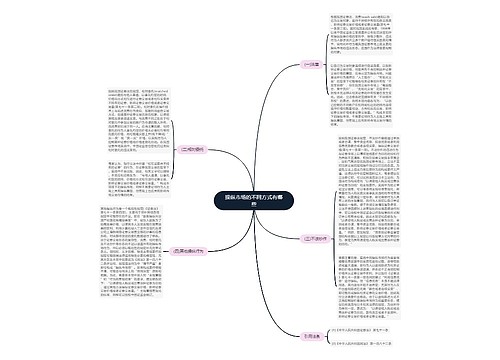

操纵市场行为是指参与市场交易的机构、大户为了牟取暴利,故意违反国家有关期货交易的规定和交易所的交易规则,违背期货市场公开、公平、公正的原则,单独或合谋使用不正当手段,严重扭曲期货市场价格,扰乱市场秩序的行为。操纵市场者主要是利用其在资金、商品、信息等方面的优势,违规大量建仓,影响期货市场的价格和制造期货市场假象,从而操纵市场价格,牟取暴利。其采用的主要手段有:

(1)分仓。交易所会员或客户为了超量持仓,以影响价格,操纵市场,借用其他会员席位或其他客户名义在交易所从事期货交易,规避交易所持仓限量规定,其在各个席位上总的持仓量超过了交易所对该客户或会员的持仓限量。

(2)移仓(倒仓)。交易所会员为了制造市场假象,或者为转移盈利,把一个席位上的持仓转移到另外一个席位上的行为叫移仓(倒仓)。例如,甲会员席位上有10手大豆多头持仓,买入时的价格是2800元/吨,当市场价格上涨为2850元/吨时,甲会员的浮动盈利为50元/吨(2850—2800),这时甲会员在自己席位上以2850元/吨的价格卖出l0手大豆合约平掉原来的多头持仓,实现盈利50元/吨,同时在与自己有关的乙席位上,以2850元/吨的价格买入10手大豆合约,这样甲会员总的持仓仍为10手多头持仓,但是浮动盈利已经转换为实际盈利。

(3)对敲。交易所会员或客户为了制造市场假象,企图或实际严重影响期货价格或者市场持仓量,蓄意串通,按照事先约定的方式或价格进行交易或互为买卖的行为。例如,期货市场大豆期货合约最新成交价是2800元/吨,而甲会员以2850元/吨的报价卖100手合约,如果事先没有约定,不可能有人按此高价买入甲卖出的合约。乙会员则事先和甲会员约定,按报价2850元/吨买入100手合约,于是由计算机撮合成交,这时市场就出现了2850元/吨的成交价格,把原来的市场价格拉高了50元/吨。

(4)逼仓。期货交易所会员或客户利用资金优势,通过控制期货交易头寸或垄断可供交割的现货商品,故意抬高或压低期货市场价格,超量持仓、交割,迫使对手违约或以不利的价格平仓以牟取暴利的行为。根据操作手法不同,又可分为“多逼空”和“空逼多”两种方式。

①多逼空。在一些小品种的期货交易中,当操纵市场者预期可供交割的现货商品不足时,即凭借资金优势在期货市场建立足够的多头持仓以拉高期货价格,同时大量收购和囤积可用于交割的实物,于是现货市场的价格同时升高。这样当合约临近交割时,迫使空头会员和客户要么以高价买回期货合约认赔平仓出局;要么以高价买入现货进行实物交割,甚至因无法交出实物而受到违约罚款,这样多头头寸持有者即可从中牟取暴利。

②空逼多。操纵市场者利用资金或实物优势,在期货市场上大量卖出某种期货合约,使其拥有的空头持仓大大超过多方能够承接实物的能力,从而使期货市场的价格急剧下跌,迫使投机多头以低价位卖出持有的合约认赔出局,或因无资金实力接货而受到违约罚款,从而牟取暴利。

强制平仓一般是指交易所或期货经纪商根据保证金制度或持仓限额制度,当会员或客户的保证金亏损至规定的水平时或者客户违反限仓规定时,对会员或客户的持仓强制进行平仓的行为,主要目的是为了控制交易风险。在操纵市场现象发生时,强制平仓又被交易所作为减少巨量持仓、降低市场风险的一种手段。

操纵市场行为严重扭曲期货市场价格,阻碍了期货市场发现价格和套期保值功能的发挥,危害极大。所以,各国监管部门和期货交易所都采取严厉措施,防范和打击操纵市场行为。经常采用的措施有:

(1)严格控制非法资金流入期货市场。期货交易所和期货经纪公司制定严格的制度,对会员和客户的资金来源进行审查,防止信贷资金及来源不明的资金流入期货市场。

(2)完善期货保证金制度。这是期货交易所控制风险的最有效的手段,所以必须完善和严格执行保证金制度。操纵市场者主要是凭借其资金优势来大量建仓,影响价格。当发现市场上有人试图操纵市场时,期货交易所应该适当对多空双方或某一方提高保证金,提高其交易成本,使操纵市场者知难而退。对进入交割月份的合约,为防止逼仓,可实行分阶段逐步提高保证金的办法,保证实物交割的顺利进行。

(3)严格执行限仓制度和大户报告制度。为防止大户操纵市场,交易所必须针对会员和客户规定某一期货合约的最大持仓量。如果会员、客户超过规定的持仓量,期货交易所或采取强行平仓的措施,或加收额外的保证金。同时,期货交易所也必须规定每个会员和客户的合理持仓量,当超过规定的持仓量时,会员和客户必须向交易所报告其交易目的、资金情况等。

(4)严格执行交割制度。期货交易所合理确定期货商品的交割等级,以便进行实物交割的交易者在现货市场很容易找到符合期货交割标准的商品。在交割制度的设计上,应该保证只要商品符合交割标准就可以交割的原则,不能以任何理由限制实物交割,并尽可能降低交割成本、简化交割程序,使实物交割简单易行,从而减少大户逼仓的可能性。

U633687664

U633687664

U582679646

U582679646