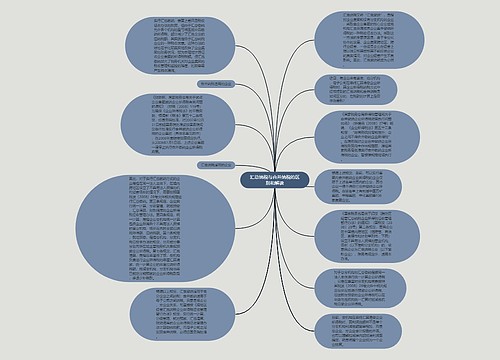

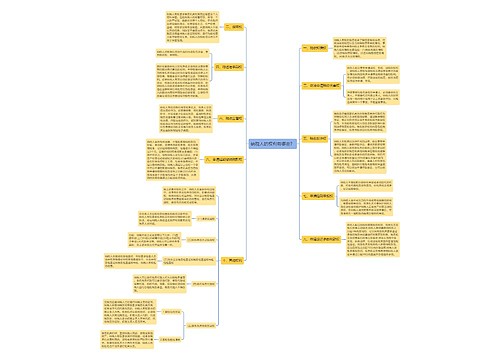

针对目前我国税收工作中存在的问题,为了进一步完善我国税收征管制度,促进企业依法纳税,做好企业依法纳税工作,笔者认为应从以下几个方面入手。

第一,要加强税收法制建设。要提升立法档次和透明度,将税收立法权限集中于全国人民代表大会常务委员会,并将立法过程、内容及时向企业公布,让广大企业和税务工作者对新法进行评议。使法律更具可行性,也便于税法宣传。适时制定税收基本法,把税收的立法原则、税权划分、立法程序、税收管辖原则、企业权利和义务、税法要素等用法律形式明确下来,逐步建立起以税收基本法为主导、以税收实体法和税收程序法为两翼的三位一体、完备的税收法律体系。

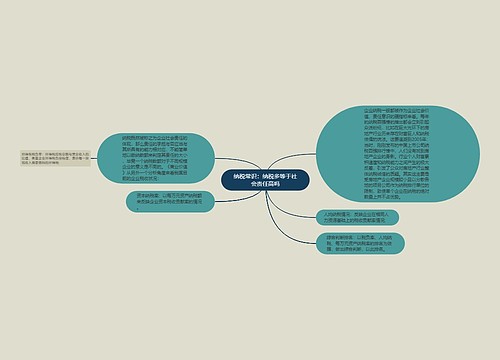

第二,要提高企业依法纳税意识。要改变目前普遍存在的法制观念淡薄、以权代法、以情代法、以言代法的现象,不仅要依靠建立完善的法律体系,还要从国情、民情出发,提高人们自觉遵从法律的意识。着重宣传纳税行为是每个应税公民应尽的法律义务,使依法纳税观念深入人心,在全社会树立诚信观念。形成信用文化,制定有关建立健全社会信用制度、税收信用制度的法律制度;建立企业、扣缴义务人等的信用档案制度;建立纳税信用评定机制,营造依法纳税的良好杜会环境。

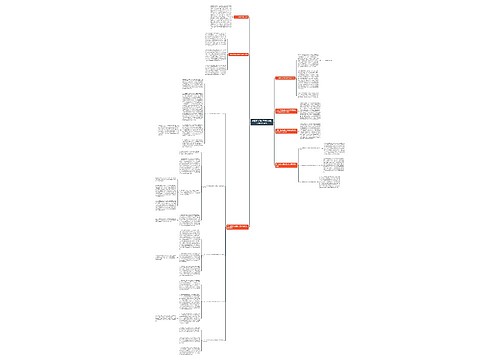

第四,要切实强化对执法权力的监督制约。要促进企业依法纳税,必须消除税收实施环节中的不公平因素。因此,要针对税收征管的各个环节,严格管理,强化监督,从源头上杜绝收人情税、关系税、过头税;严禁混淆入库级次,截留、转移税款以及应罚不罚、以补代罚、以罚代刑等问题的发生。加大税收执法力度,把税收执法检查作为税收管理的一个重要环节,纳入税收管理的全过程,使征、管、查各环节相互衔接、相互监督,从机制、体制上切实解决好执法中的缺位、错位、越位问题。要建立健全执法监督制约机制,通过建立和完善严密的监督制约体系,使之不想违法、不愿违法、不敢违法。通过上述措施,消除执法环节的不公平,促进企业依法纳税。

第五,要深化税收征管改革。要按照新的征管法的要求,明确征收、管理、检查、行政复议的职责,使其相互分离、相互制约。管理环节应着重做好税务登记、税额核定、发票管理、减免抵缓退税审批等方面的工作;征收环节应做好受理申报、税款征收、催报催缴、会统分析等方面的工作;检查环节应着重做好稽查选案、税务稽查、行政处罚、税收保全和强制执行等方面的工作;复议环节要认真履行好自己的职责,给予企业相应的行政救济,保护好企业的合法权益。围绕以上职责,在今后的机构改革中要科学设置基层征管机构,按照精简、统一、效能的原则,逐步设立专业性的征、管、查机构,提高集中征收程度。要集中基层稽查力量,在设区的市以及县(市)地税局实行一级稽查管理办法,按照“四分离”的原则,实现案件稽查的科学性和准确性。

第六,树立健全的稽查制度,加大稽查力度,加大偷税漏税成本。企业追求自身利益最大化的动机使企业具有通过各种手段减轻自身税收负担的倾向,但并不是任何企业在任何情况下都会采取各种手段来避免或减少自身纳税义务的发生。当政府意识到企业会在一定条件下采取相关对策少纳税或不纳税时,在税制设计中亦会针对企业可能发生的少纳税或不纳税的行为采取相应的预防性措施,使制度的规定尽可能严密,减少漏洞。要加大稽查力度,使偷漏税现象无存身之地;要加大对偷、抗税行为的查处力度,使偷、抗税行为无利可图,不敢抗(偷)也不想抗;要规范企业各项涉税行为,对不依法办理涉税事项的企业要严格按税法规定进行处理。通过法治的强制力和威慑力来提高企业自觉履行依法纳税义务的积极性。

U633687664

U633687664

U582679646

U582679646