除德国以外,英、美、法、奥地利、西班牙、希腊、新西兰、澳大利亚等十几个国家先后表示将对本国居民在列支敦士登和其他避税地此类避税行为进行调查。英国皇家税收和海关当局已列出3万人的“黑名单”。

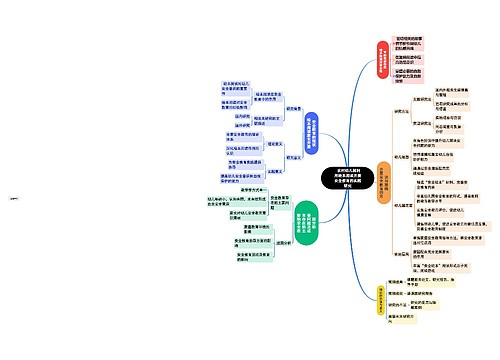

专家介绍,新加坡已和卢森堡、瑞士成为世界三大私人财富中心,开曼群岛是世界第五大银行中心。而人口不足3万的英属维尔京群岛已发展成为世界上著名的国际公司中心,保守估计有70万家空壳公司在该地注册成立。国际税务司有关负责人说,此类公司是纳税人在境外藏匿资产、掩盖真实受益所有人最常见的实体形式。

国际税务司有关负责人强调,纳税人将巨额款项存放于避税地,原因就在于避税地严密的金融保密法规以及与国外主管税务当局不进行有效税收情报交换。因此,为敦促避税港与主流社会交换信息,经合组织于1998年和2000年两次公布关于有害税收竞争的报告,发布避税地标准,敦促避税地承诺进行有效的情报交换。经合组织还于2002年发布了《税收情报交换协议范本》(以下简称《协议范本》)。在此基础上,又于2004年列出了同意合作的避税地名单,改称其为离岸金融中心。

该负责人说,国际社会对避税地滥用问题持一致强硬的态度。据了解,目前全球38个避税地中只有列支敦士登、安道尔和摩纳哥三个国家仍在情报交换方面进展缓慢,被列为不合作避税地。而各主权国家已纷纷与有关的离岸金融中心谈签了《协议范本》,已签署的此类双边协议达46个,仅2008年签署的就有22个。权威专家表示,《协议范本》的谈签必将是21世纪世界主要国家经济领域应对避税地滥用的重要手段之一。

我国将加大税收情报交换执行力度据商务部统计,2001年1月至2005年12月的5年间,英属维尔京群岛(英文简称BVI)对华投资额为327亿美元,而2006年仅仅一年间,BVI对华投资额达112亿美元,占当年我国吸引外资总额的17.8%,仅次于香港,居第2位。2007年,这一数字上升至165.52亿美元,占对华投资额的19.8%.2007年1月至11月,同为避税地的开曼群岛实际进入我国外资金额达22亿美元,位居同期我国外商直接投资来源地的第7位。与此同时,越来越多的中国企业进入国际市场设立子公司,或在低税、少税的避税地设立子公司扩展海外投资项目。商务部的统计显示,在BVI注册的70多万家企业中,大约近20万家与中国企业有关。截至2006年9月底,我国累计对外直接投资已经达到了712.2亿美元,设立境外机构的中资企业已经达到了1万多家。

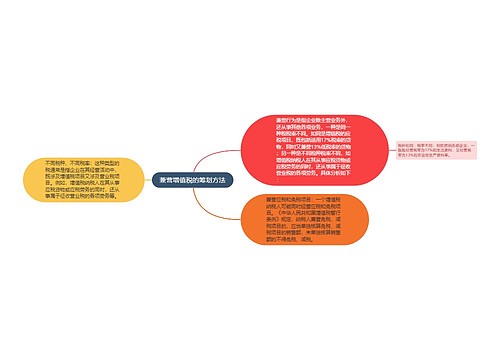

通过避税地避税,已成为避税的重要方式,特别是在过去内外资两套所得税法并存的情况下尤为严重。

有关专家表示,随着新企业所得税法的实施,纳税人利用中国所独有的内外资两套所得税法套取税收利益的政策环境已不复存在。但同其他国家一样,中国国际和国内的法律和政策差异,将给纳税人避税留下税收筹划的空间。

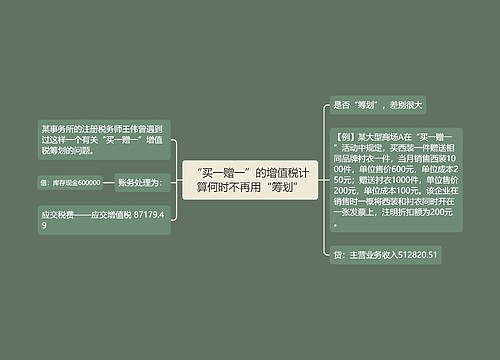

所幸的是,新企业所得税法以及《特别纳税调整实施办法(试行)》的出台,极大地提升了反避税立法级次,为税务机关反避税提供了更加明晰的行动依据,一改长期以来纳税人避税不用承担法律责任的历史,其避税风险明显增加。

如《特别纳税调整实施办法(试行)》第十章第九十二条就规定,滥用税收优惠、滥用税收协定、滥用公司组织形式、利用避税港避税及其他不具有合理商业目的的安排,税务机关均可启动一般反避税调查。专家表示,企业的避税事实一经查证,税务机关不仅可以按照合理的方法进行纳税调整,而且还将对其进行加息罚款。

国际税务司有关负责人告诉记者,由于离岸中心的特殊性,主权国家一般不会与其谈签全面的税收协定。但为了应对离岸中心带来的税收挑战,主权国家则会主动或应其请求与其谈签《税收情报交换协议》(以下简称《协议》)。在离岸中心税制不透明前提下,谈签双边《协议》并且根据协议进行有效情报交换是解决主权国家和离岸中心税收信息不对称的有力手段。因此,国家税务总局将积极推进与相关离岸金融中心的《协议》谈签和有效执行。目前,这项工作正在顺利进行。

据了解,今后我国将进一步加大税收协定情报交换条款的执行力度。目前我国已对外签署了90个税收协定,其中87个已生效执行。上述协定都含有情报交换条款。国家税务总局将进一步加大该条款执行力度,加强与税收协定缔约国税务当局的国际税收征管合作。同时,我国还将积极拓展国际税收征管互助,逐步达到经济合作与发展组织税收协定范本的有关要求。

一国居民的境外所得税收管理是开放经济条件下国家税收非常重要的方面,各国都将其列入国际税收管理范围。我国在立法方面已有成功尝试。按照新企业所得税法的相关规定,居民企业,或者由居民企业和居民个人拥有或者控制的设立在实际税负明显低于我国税率水平的国家(地区)的企业,对利润不作分配或者作不合理分配的,上述利润中应归属于该居民企业的部分,应当计入该居民企业当期的收入。这个规定的目的就在于防范企业通过建立受控外国公司进行各种不合理的商业安排,将利润转移出去,从而延迟甚至逃避国内的纳税义务。尽管这种情况在我国内资企业中还不多见,但为了防患于未然,国家税务总局将在今后专门出台有关受控外国公司税收管理的具体操作办法及一系列相关配套法规,建立完善的受控外国公司制度,并采取有力措施,有效遏制国际避税行为。

同时,为切实做好我国的反避税工作,逐步提高各地税务机关反避税的能力,国家税务总局将通过有效培训,逐步增强基层税务机关情报交换的意识,注重人才培养,建设一支过硬的反避税人才队伍,加强与银行、商务、工商、外汇等相关部门的配合,不断提高我国的反避税能力和水平。

U382062580

U382062580

U863166274

U863166274