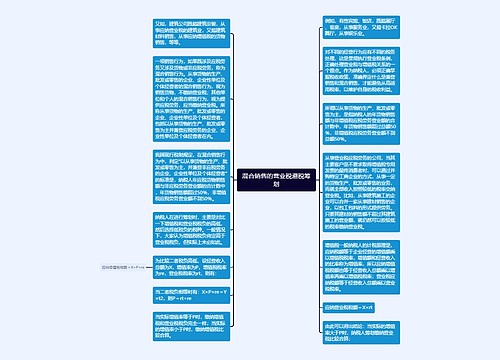

这样规定是因为纳税人经常采用预收款(含定金)方式转让土地使用权。为了保证税收及时足额入库,加强税收征管,在1994年税改中,把转让土地使用权的纳税义务发生时间作了特殊规定,从目前的实践来看,的确堵塞了房地产业中的税收漏洞,保证了国家财政收入。

四川省成都市渝明实业公司采用预收款方式转让土地使用权给新都技术发展公司,合计转让收入100万元。1999年7月12日,渝明实业公司收到新都技术发展公司支付的预收款40万元。1999年10月18日,在收到预收款的当天,才发生纳税义务,避免了提前负担税赋的不利情况。

对于采用预收款方式转让土地使用权的单位,纳税人的纳税义务是以纳税人收到的与转让土地使用权有关的款项(如预收款、结算时收到的价款等)作为营业税计算缴纳依据,而不一定是只要纳税义务一发生,就要全额计税。但对转让方结算时应收的,而受托方拖欠的价款,根据营业税纳税义务发生时间确定的基本规定,应在结算时纳税。因此,当渝明实业公司和新都技术发展公司结算后,在渝明实业公司尚未收到新都技术发展公司支付的价款时,渝明实业公司就必须承担纳税义务,只要采取筹划措施,在收到支付单位的价款之前,不进行结算,就可避免过早承担纳税义务。

纳税义务发生时间是指纳税人发生纳税行为,履行纳税义务的时间。

它不同于纳税期限,后者是指税收征收机关依照法律、法规的规定所确定的纳税人发生纳税义务后计算应纳税款的期限。

《营业税暂行条例》明确规定了纳税人应在何时发生纳税义务,即只要具备了下面两个条件中的一个,纳税义务即告发生:

根据实际工作的需要,《营业税暂行条例实施细则》还制定了一些特殊规定,如上述案例中所涉及到的对转让无形资产的纳税义务发生时间的特殊规定。因此,纳税人在对营业税进行筹划时,不仅可以从营业额方面进行考虑,也可以从纳税义务发生时间方面进行考虑,在税法允许的范围之内,尽量推迟纳税义务的发生时间,通过时间上的延迟,获得资金的时间价值,从而降低了税收负担。

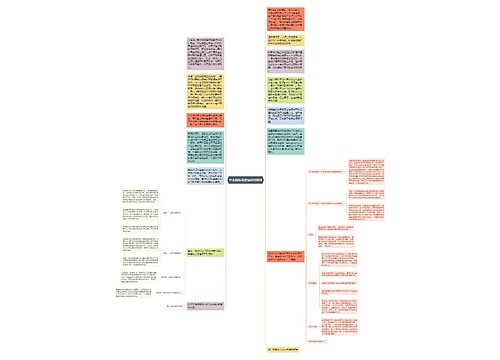

明珠服装公司是一家专门从事服装设计、生产与销售的民营企业。

2002年3月8日,该公司发生一场火灾,损失惨重,致使企业营运资金紧张。3月12日,企业主管税务机关来电话催促企业进行纳税申报,接电话的是办公室秘书小吴。小吴因为陪同黄经理忙于处理灾后事务,忘记了告诉企业财务主管陈某。3月15日,税务机关向企业送达了《缴纳税款通知书》。同日经理黄刚电话告知税务机关,企业因发生火灾,资金周转不过来,希望能延期纳税。3月18日,税务机关向企业送达了《行政处罚事项告知书》,告知企业迅速缴纳税款及罚款1.5万元。经理黄刚再次电话告诉税务机关企业现在的处境,希望能延期纳税。3月28日,税务机关以逃避追缴欠税罪对明珠公司起诉。人民法院经立案并成立经济法庭进行审理,认为税务机关所诉罪状不成立,不予追究刑事责任,并告知企业以后遇到经济困难需要延期申报和延期纳税时,应经过法定程序。

明珠公司虽具有符合延期纳税的“特殊困难”,但没有经特定程序申请,而只是挂个电话,这样就导致税务机关没有任何凭证,事情过后便会忘记,这可能也是税务机关后来对明珠公司起诉的原因。

这里的特定程序是指,纳税人经申请并获税务机关的审查,纳税人应当填写税务机关统一格式的《延期缴纳税款申请审批表》,经基层征收单位对准予延期的税额和期限签注意见,报县及县以上税务局(分局)局长批准后,方可延期纳税。而本案例中纳税人没有经过这些程序,挨罚是情理中的事。至于税务机关对明珠公司起诉,罪名是逃避追缴欠税罪,这是不正确的。纳税人有困难是实情,也不是有意违法,而且曾两次电话告知税务机关其经济困难。根据《刑法》第203条,逃避追缴欠税罪,是指纳税人欠缴府纳税款,采取转移或者隐匿财产的手段,致使税务机关无法追缴欠缴的税款,且数额较大的行为。本案例中,明珠公司因特殊困难没有办法缴纳税款,虽没有按法定程序进行延期纳税申请,但并没有转移或隐匿财产,逃避纳税责任,因而不构成犯罪。认定是否构成逃避追缴欠税罪,应当看其是否具备以下构成要件:

1.逃避追缴欠税罪侵犯的客体是国家的税收管理制度。

2.逃避追缴欠税罪在客观方面表现为欠缴应缴税款,并采用转移或隐匿财产的手段,致使税务机关无法追缴欠缴的税款,且数额较大。

U633687664

U633687664

U582679646

U582679646