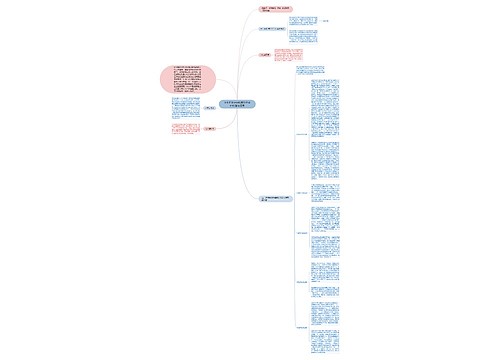

技术合同是通过合同的形式,把企业间的技术优势加以整合后,通过市场经济的方式转化为本企业的技术优势,提高产品的技术含量,增加产品的附加值。在社会化生产的条件下,每一个企业不可能做到小而全,事事精通、门门专业,因此政府希望以技术市场为桥梁,通过技术合同的形式,把零星的、分散在各单位、各企业的单一的技术优势转化为整体的、全民族的技术优势,借以提升中华民族整体的技术创新水平,从而达到技术立国、创新立国,提高中国在世界市场中竞争能力的目的。

为了更好的支持企业间、科研机关与企业间的技术交流、技术合作活动,政府制定了一系列与技术市场的相关的政策法规,从市场管理、税收优惠等方面对技术输出的企业给予巨大的支持。如:

《财政部、国家税务总局关于贯彻落实(中共中央关于加强技术创新、发展高科技、实现产业化的决定)有关税收问题的通知》(财税字[1999]273号)文件第二条第一款中规定:“对单位和个人(包括外商投资企业、外商投资研发中心、外国企业和外籍个人)从事技术转让、技术开发业务和与之相关的技术咨询、技术服务业务取得的收入,免征营业税。”

“四技合同”税收优惠政策的制定和实施,为企业、尤其是新技术企业的税收筹划,开启巨大的活动空间。以某企业为客户开发一个新产品为例,可以作以下筹划:

合同标的:研制一台新设备,合同额100万元,研发过程中需要材料费30万元,开发成本40万元。所形成技术秘密双方共享。如果按照一般合同实施,则该合同缴税情况如下:

销售额:100÷1.17=85.47万元应纳增值税:85.47×17%-30×17%=9.43(万元) 应纳城建税及教育费附加:9.43×(7%+3%)=0.943(万元) 应纳企业所得税:(85.47-40-0.943)×15%=6.68(万元) 合计纳税:9.43+0.943+6.68=17.05(万元)(实际税负17.05%)

如果签订技术合同,则可以作以下税务筹划:将合同签订为技术开发合同,标明技术秘密双方共享或知识产权归委托方所有,合同完成时提供样品一套。因为合同中有提供样机一套的规定,本合同属于混合销售行为。根据北京市《关于加强技术性收入核定工作的通知》(京技市字004号文件)的规定:“技术开发合同(成本)不低于40%”的要求,我们将开发成本设定为40万元,同时将样品价格定为40万元,则合同纳税情况如下:

样品机销售额:40÷1.17=34.19(万元)(开增值税发票,纳增值税) 样品机应纳增值税:34.19 ×17%-30×17%=0.71(万元) 样品机应纳城建税及教育费附加:0.71×10%=0.071(万元)

②剩余60万元定为技术开发收入,应开地税发票,缴纳营业税及附加税。按政策规定,技术开发合同营业税全部减免。

③应纳企业所得税(60+34.19-40-0.071)×15%=8.12(万元)

④全部纳税额:0.71+0.071+8.12=8.9万元(税负:8.9%)

第二方案与第一方案相比,减少税负8.15万元假设该合同中60万元开发费中还含有30万元的技术服务费,则该服务费与技术开发费开在同一张发票时,属于与开发收入相关的技术服务费,按规定,这部分营业税应该予以减免;如果这部分费用单独开发票,则营业税不能减免。这一点在实际操作中有时容易被企业疏忽,造成不必要的税务负担。

U633687664

U633687664

U582679646

U582679646