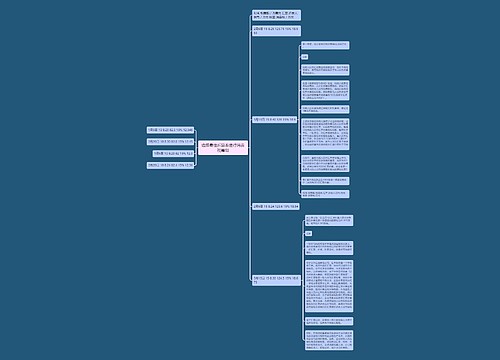

看到企业的销售状况大好,陈奕心想2005年企业的盈利肯定也不错。可是,当他盘点一下一年的收支状况时,却发现虽然2005年的销售额从过去的400万元跃为600万元,但是公司支付的税收却增加了一倍还多,这样企业的纯利润反而不增反降。同样的产品,包装之后消费税税收却增加了一大笔,这是什么原因呢?

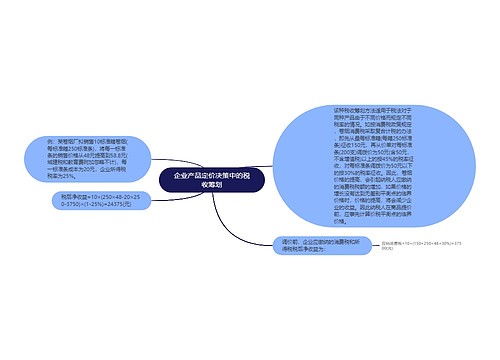

陈奕连忙请教公司的会计钟凤。原来亮丽日用品生产公司生产的产品分为化妆品和护肤护发品两类。根据税目税率表,化妆品适用税率30%,护肤护发品适用税率为8%.在2005年之前,这两类产品分开销售,企业所缴纳的消费税税金也是分开计算的。陈奕翻开2004年的销售本,发现2004年化妆品的销售额为250万元,护肤护发品的销售额为150万元,企业应纳的消费税税金为:250×30%+150×8%=75+12=87万元。

而在2005年,由于公司没有分别核算,而是将化妆品和护肤护发品成套销售收入合并计税,那么依据税法规定,销售额必须按高税率30%计算应纳的消费税,而不能以8%的低税率计算其中的任何一部分的应纳税额。因此,2005年,亮丽企业应纳消费税税金为:600×30%=180万元。

与2004年相比,亮丽企业2005年的销售额增长了 (600-400)/400×100%=50%.但是,应纳税金却增长(180-87)/87×100%=107%.经过一番计算,陈奕终于明白了为什么企业的销售额大大好转,企业的纯收入却不见怎么增长的原因,原来都是陷入高税收的泥潭了。

弄明白原委后,陈奕可犯了难。在注重包装、成套销售的时代,产品不包装销售就无法吸引消费者的眼球,企业的销售额就很难提升;采取包装销售的方法,产品的销售情况大为好转,但企业却要承受30%的高税收。那么,自己的产品是该包装销售好呢,还是单件出售划算呢?在犯难中,陈奕找到了税务师,请教关于税务筹划的问题。

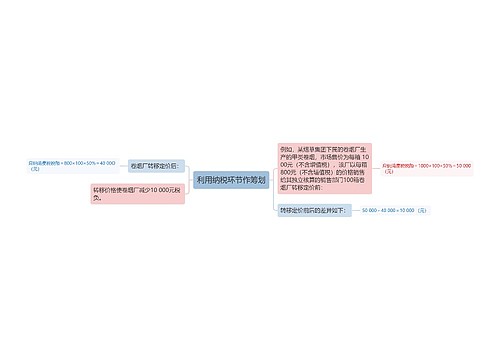

了解到陈奕的疑问后,税务师很快就想到了一个两全齐美的办法。工业企业产品的成套销售,通常都是采取“先包装后销售”的方式进行。但是,变换一下操作思路,改为“先销售后包装”的方式,就可以降低消费税税负,增值税税负却可以仍然保持不变。

就亮丽日用品企业这种情况,企业可以将打算打包的产品先分别销售给商家,然后再由商家来包装再销售,也就是说亮丽企业将包装费用让利于商家。以2005年的销售为例,化妆品的销售额为380万,护肤护发品的220万元。按“先销售后包装”的策略,企业应纳的消费税税金为:380×30%+220×8%=114+17.6=131.6万元,比之前节省税金180—131.6=48.4万元。对于一个小企业来说,变换一下思路就可以节省48多万元的税费,这让陈奕大为欣喜。

但是,陈奕还是对如何让利商家的操作不太明白。税务师分析道,采取“先包装后销售”的方式,包装是由亮丽企业的员工来做,企业要支出一笔费用。现在采取“先销售后包装”的形式后,是由亮丽企业委托商家包装,企业也要支付包装费用。其实,采取哪种方式,企业所支取的费用都是一样的,所以说,消费税税金减少了,但增值税的税负保持不变。

了解到包装销售手续中蕴含的节税技巧后,陈奕在春节后就跟商场打好了关系,先将各项产品分别销售给商家,再由商家统一包装,从而很大程度上减轻了企业的税负。