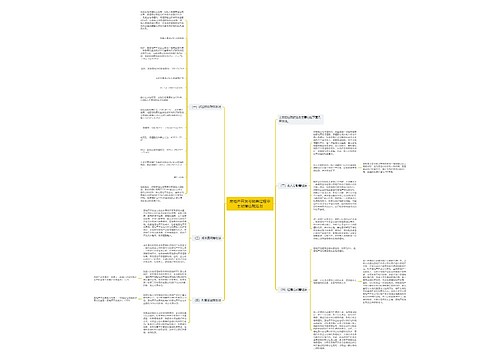

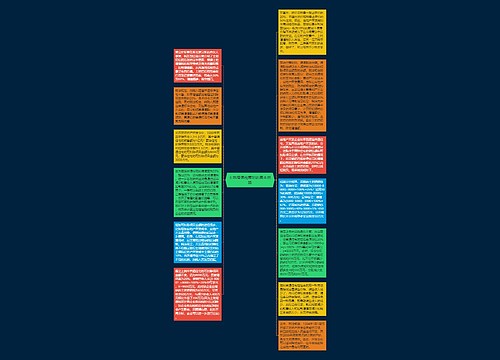

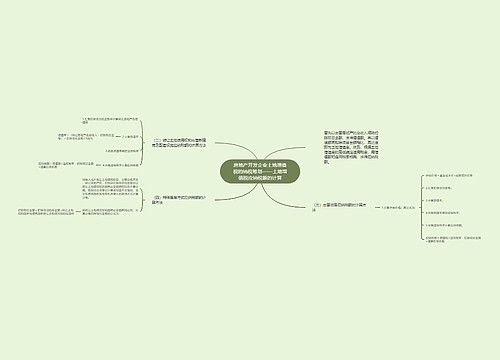

房地产企业在计算连体楼应缴纳的土地增值税时,在不违反税法的前提下,选择对自己最有利的计税方案,从而达到节约土地增值税的目的。根据自身实践,对上述连体楼土地增值税计税方案作简要的筹划分析。

基本案例:某房地产开发公司开发商铺住宅连体楼一幢,一层二层为商铺,面积1000平方米,商铺以上为普通住宅,面积为8000平方米,合计9000平方米。连体楼应分摊的土地成本为600万元,房屋开发成本为1260万元,期间费用为土地成本和开发成本的10%。该项目商铺一层销售单。价8000元/平方米,二层销售单价4000元/平方米,平均销售单价6000元/平方米,商铺销售收入为600万元。普通住宅平均销售价格为3500元/平方米,方米,销售收入为2800万元。连体楼整体销售收入为3400万元(600+2800),营业税金及附加187万元(3400x55%)。(以下计算过程保留整数)

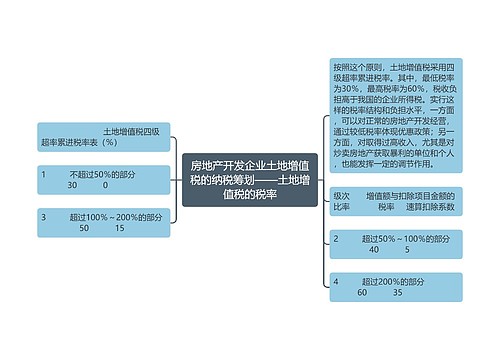

方案一:商铺和住宅分别计算增值额和增值率住宅部分应纳土地增值税:l、住宅分摊的土地成本600×8000÷9000=533万元2、住宅分摊的建造成本:1260x8000÷9000=1120万元3、分摊的期司费用:(533+1120)×10%=165万元4、加计扣除:(533+1120)x20%=331万元5、营业税金及附加:187×2800÷3400=154万元住宅扣除项目合计2303万元(533+1120+165+331+154)

增值比例:(2800-2303)÷2303=22%住宅应纳土地增值税=(2800-2303)x30%=149万元商铺部分应纳土地增值税:l、商铺分摊的土地成本600x1000÷9000=67万元2、商铺分摊的建造成本:1260x1000÷9000=140万元3、商铺分摊的期间费用:(67+140)×10%=21万元4、加计扣除:(67+140)×20%=41万元5、营业税金及附加:187x600÷3400=33万元商铺扣除项目合计:302万元(67+140+21+41+33)

增值比例:(600-302)÷302=99%商铺应纳土地增值税:(600-302)x40%-302x5%=104万元合计应缴纳土地增值税253万元(149+104)。

方案二:商铺和住宅合并计算增值额和增值率土地增值税总扣除金额2605万元(2303+302)

增值率=(3400-2605)÷2605=31%商铺应纳土地增值税(3400-2605)x1000÷9000×30%=27万元住宅应纳土地增值税(3400-2605)x8000÷9000×30%=212万元合计应纳土地增值税239万元可见,方案二比方案一少缴纳土地增值税14万元(253-239)。

两种方案比较,方案二可以降低连体楼商铺部分的增值率,从而避免商铺适用40%以上的税率,因此方案二优于方案一。但是,如果普通住宅单独计算增值率不超过20%(纳税人建造销售普通住宅。增值率不超过20%的免征增值税)。则需要重新测算方案二是否可行。

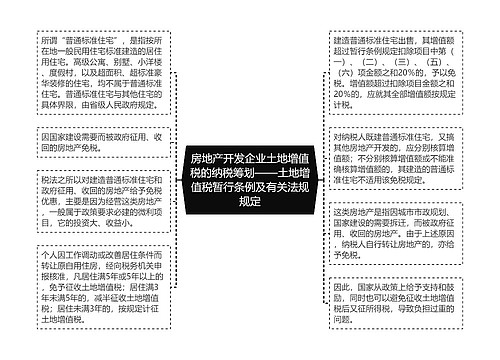

方案二的合法性分析:对连体楼的商住楼的土地增值税问题,《财政部、国家税务总局关于土地增值税一些具体问题规定的通知》(财税[1995]048号)明确要求:对纳税人既建普通标准住宅又搞其他房地产开发的,应分别核算增值额。由于税法只明确要求分开核算增值额,而对如何计算土地增值税没有具体规定,在实际计税时,就会形成两种计算方法:一种是先按各自面积分开计算增值额与增值率,再分别确定适用税率计算增值税:另一种是先整体计算增值额和增值率。确定适用税率后,再按面积分别核算增值额,计算土地增值税。

《土地增值税暂行条例实施细则》第八条规定:土地增值税以纳税人房地产成本核算的最基本的核算项目或核算对象为单位计算。

因此,方案二土地增值税的计算方法是按“最基本的核算项目或核算对象为单位计算”的规定计算出整体项目增值额后,根据面积对增值额进行分摊,也符合财税[1995]48号“分别核算增值额”的规定,纳税人有权根据自身情况,分别选择方案-或方案二。

U633687664

U633687664

U582679646

U582679646