企业股权投资和改组活动的筹划空间思维导图

风雪夜人归

2023-02-28

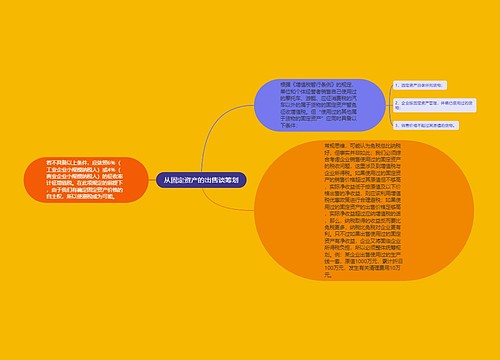

对企业所得税的税收筹划,最合法、最有效的方法就是避免应税所得的实现。所谓避免应税所得的实现,是指纳税人在生产经营和管理活动中,所取得的经济收入不被税法认定为应纳税所得额。而企业股权投资和改组活动中的所得税问题,税法恰恰给出了有关不确认为应税所得的依据。

树图思维导图提供《企业股权投资和改组活动的筹划空间》在线思维导图免费制作,点击“编辑”按钮,可对《企业股权投资和改组活动的筹划空间》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:c0d8dba7c6038df0d39cb8390e0010eb

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

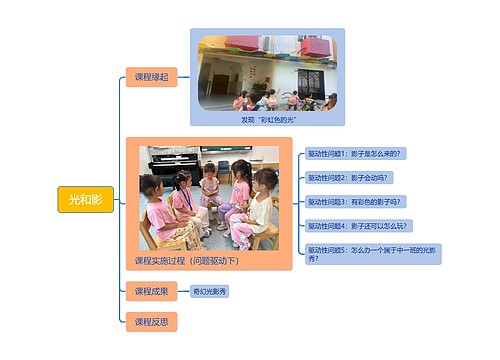

光和影思维导图

小包卡麻麻

小包卡麻麻树图思维导图提供《光和影》在线思维导图免费制作,点击“编辑”按钮,可对《光和影》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:2f4c9606f70a3f8d98ec4d65695dc3d1