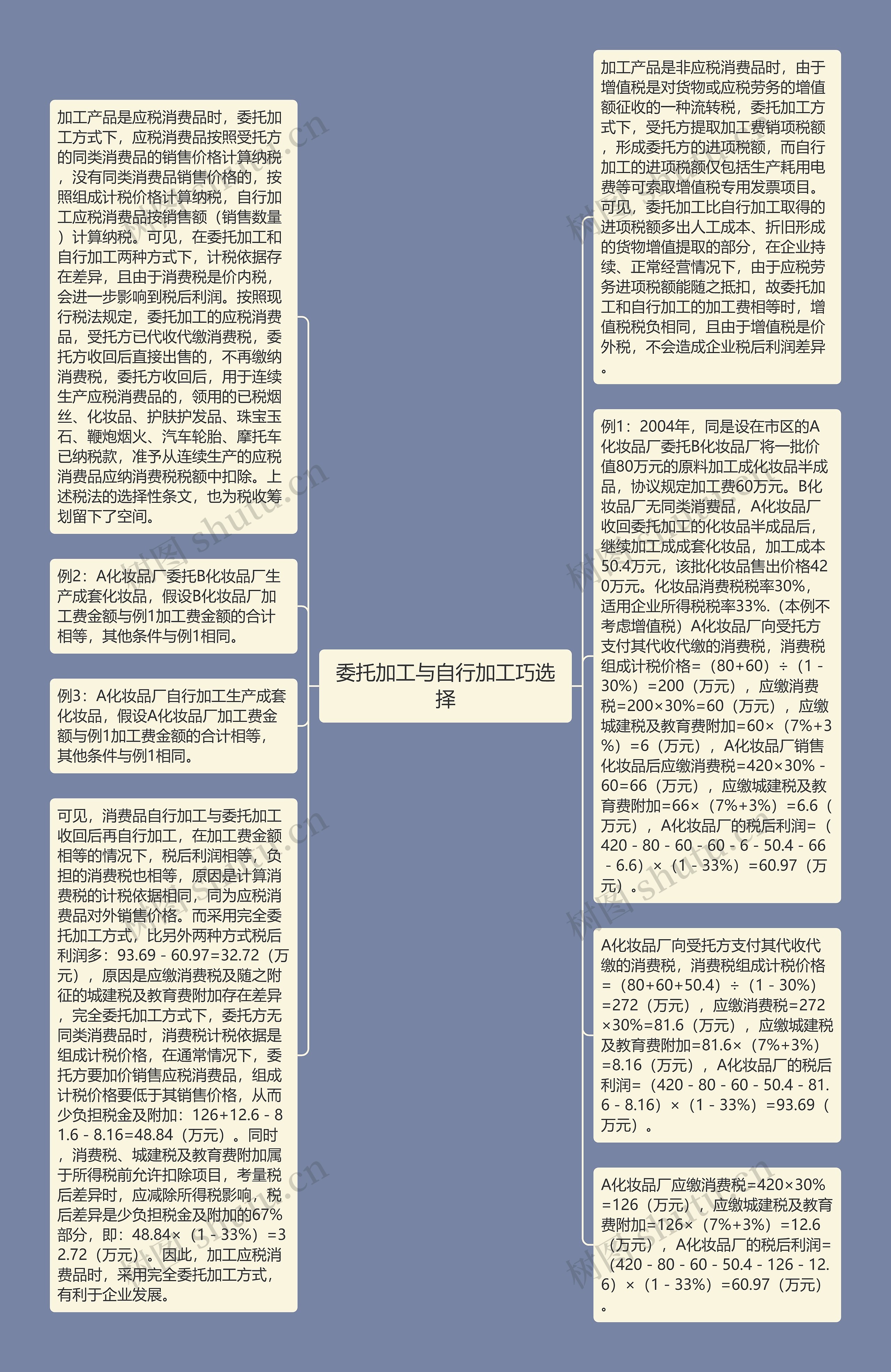

加工产品是非应税消费品时,由于增值税是对货物或应税劳务的增值额征收的一种流转税,委托加工方式下,受托方提取加工费销项税额,形成委托方的进项税额,而自行加工的进项税额仅包括生产耗用电费等可索取增值税专用发票项目。可见,委托加工比自行加工取得的进项税额多出人工成本、折旧形成的货物增值提取的部分,在企业持续、正常经营情况下,由于应税劳务进项税额能随之抵扣,故委托加工和自行加工的加工费相等时,增值税税负相同,且由于增值税是价外税,不会造成企业税后利润差异。

加工产品是应税消费品时,委托加工方式下,应税消费品按照受托方的同类消费品的销售价格计算纳税,没有同类消费品销售价格的,按照组成计税价格计算纳税,自行加工应税消费品按销售额(销售数量)计算纳税。可见,在委托加工和自行加工两种方式下,计税依据存在差异,且由于消费税是价内税,会进一步影响到税后利润。按照现行税法规定,委托加工的应税消费品,受托方已代收代缴消费税,委托方收回后直接出售的,不再缴纳消费税,委托方收回后,用于连续生产应税消费品的,领用的已税烟丝、化妆品、护肤护发品、珠宝玉石、鞭炮烟火、汽车轮胎、摩托车已纳税款,准予从连续生产的应税消费品应纳消费税税额中扣除。上述税法的选择性条文,也为税收筹划留下了空间。

例1:2004年,同是设在市区的A化妆品厂委托B化妆品厂将一批价值80万元的原料加工成化妆品半成品,协议规定加工费60万元。B化妆品厂无同类消费品,A化妆品厂收回委托加工的化妆品半成品后,继续加工成成套化妆品,加工成本50.4万元,该批化妆品售出价格420万元。化妆品消费税税率30%,适用企业所得税税率33%.(本例不考虑增值税)A化妆品厂向受托方支付其代收代缴的消费税,消费税组成计税价格=(80+60)÷(1-30%)=200(万元),应缴消费税=200×30%=60(万元),应缴城建税及教育费附加=60×(7%+3%)=6(万元),A化妆品厂销售化妆品后应缴消费税=420×30%-60=66(万元),应缴城建税及教育费附加=66×(7%+3%)=6.6(万元),A化妆品厂的税后利润=(420-80-60-60-6-50.4-66-6.6)×(1-33%)=60.97(万元)。

例2:A化妆品厂委托B化妆品厂生产成套化妆品,假设B化妆品厂加工费金额与例1加工费金额的合计相等,其他条件与例1相同。

A化妆品厂向受托方支付其代收代缴的消费税,消费税组成计税价格=(80+60+50.4)÷(1-30%)=272(万元),应缴消费税=272×30%=81.6(万元),应缴城建税及教育费附加=81.6×(7%+3%)=8.16(万元),A化妆品厂的税后利润=(420-80-60-50.4-81.6-8.16)×(1-33%)=93.69(万元)。

例3:A化妆品厂自行加工生产成套化妆品,假设A化妆品厂加工费金额与例1加工费金额的合计相等,其他条件与例1相同。

A化妆品厂应缴消费税=420×30%=126(万元),应缴城建税及教育费附加=126×(7%+3%)=12.6(万元),A化妆品厂的税后利润=(420-80-60-50.4-126-12.6)×(1-33%)=60.97(万元)。

可见,消费品自行加工与委托加工收回后再自行加工,在加工费金额相等的情况下,税后利润相等,负担的消费税也相等,原因是计算消费税的计税依据相同,同为应税消费品对外销售价格。而采用完全委托加工方式,比另外两种方式税后利润多:93.69-60.97=32.72(万元),原因是应缴消费税及随之附征的城建税及教育费附加存在差异,完全委托加工方式下,委托方无同类消费品时,消费税计税依据是组成计税价格,在通常情况下,委托方要加价销售应税消费品,组成计税价格要低于其销售价格,从而少负担税金及附加:126+12.6-81.6-8.16=48.84(万元)。同时,消费税、城建税及教育费附加属于所得税前允许扣除项目,考量税后差异时,应减除所得税影响,税后差异是少负担税金及附加的67%部分,即:48.84×(1-33%)=32.72(万元)。因此,加工应税消费品时,采用完全委托加工方式,有利于企业发展。

U633687664

U633687664

U582679646

U582679646