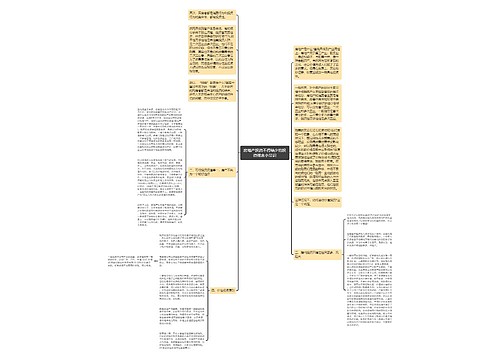

郭小姐的理财目标均与银行按揭有关:一是剩余贷款是否结清,二是计划三年内购买第二套房产。

首先来看提前还款。郭小姐采用的是等额本息还款,这种先付息后还本的还款方式本身就不宜提前还款。每月固定的还款额中,利息所占比例是由高到低,而本金所占比例逐月提升。一般来说,等额本息还款时间超过5年,利息也就还得差不多了,郭小姐这4000元月供中绝大部分已是本金,提前还款相当于结清一笔零息贷款,财务上是不划算的。

再看三年内购买第二套房产。从郭小姐提供的收支情况来看,年度结余约9万元,在现有基础上(不考虑增值、增收等其他意外因素),三年后将持有现金资产60万元,距离购买房产尚有一定缺口,因此动用全部积蓄还清贷款,显然也是不可取的。现阶段郭小姐的主要目标就是如何实现增收并提高投资回报率,为二次购房积累首付资金。

值得一提的是:郭小姐夫妇尚未生育,依现有经济条件,一旦选择购买第二套房,就基本与“丁克”划上了等号,这需要有一定的思想准备。郭小姐夫妇只拥有基本社保和医疗条件,商业保险不足额,未来的养老在很大程度上将依赖所要购买的第二套房产。在“低水平,广覆盖”的社保框架下,变“养儿防老”为“以房养老”,或许不失为一个不错的选择。

按家庭月支出的3-6倍配置5万元应急储备金,其中郭小姐夫妇各保留活期存款5000元,用于应对日常开支。以郭小姐名义申请一张信用卡,并为先生办理附属卡,信用卡与郭小姐的工资卡关联全额自动还款,以便累计积分换领礼品;开立两张三个月定期存单各1万元,用于应急支付;剩余2万元购买货币型基金,兼顾流动性与收益性。

按照“双十法则”(保费为家庭年收入的10%,保额为个人年收入的10倍)来看,郭小姐夫妇的商业保险尚存在一定缺口。但由于近三年有二次购房需求,故建议夫妇二人补充定期寿险或意外伤害险等消费型保险,保额各一百万元。

郭小姐家庭股票账户8万元(亏损20%),另有存款20万元(已扣除家庭应急储备金),月节余约8000元,以这样的资金规模和积累条件,要达到三年内购房的目标,资金缺口较大,需要延长积累时间或采取较为激进的投资方式。目前看来,中小投资者能够参与且回报率较高的只有股票投资,这当然也意味着巨大的亏损风险。

近期A股从底部连续反弹,积累了一定的短线风险,可逢高了结获利盘。从中长线来看,只要把握好趋势和个股,严守操作纪律,A股应该会有不错的回报。建议郭小姐将20万元追加投入股市,暂不忙于操作(可先参与打新股),待大盘回调时再择机建仓。每月节余的8000元中,5000元投入股市,3000元定投货币型基金,预期股票投资年回报率20%,货币型基金年回报率2.2%,三年后郭小姐股票市值72.77万元。

目前房地产正处于宏观调控之中,继“二套房认房又认贷”后,银监会又全面叫停“第三套房贷”,住房贷款的首付和利率不断提高,贷款成本日渐加大,第二套房贷除了期限较长外,已与商用房贷款所差无几,因此建议郭小姐购买第二套房产时,也可以考虑购买商铺,毕竟商铺的投资价值远非住宅可比。

按前面的计算,三年后郭小姐股票市值72.77万元,加上货币型基金13.3万元(其间可再做调整),定期存款2.14万元,活期存款1万元,合计约89.21万元,可基本满足一套总价160万元小户型的首付需求。

假设按揭政策保持不变:贷款80万元,利率上浮10%,住房期限20年,月供5980元;商用房期限10年,月供9098元。由此可见,按郭小姐当前的收入水平只能满足住房贷款需求,若要购买同等面积的商铺,则夫妇二人的收入还需每年递增10%。(姜龙君 国家高级理财规划师)

U633687664

U633687664

U178540780

U178540780