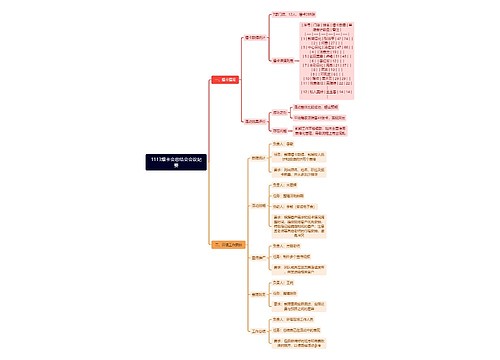

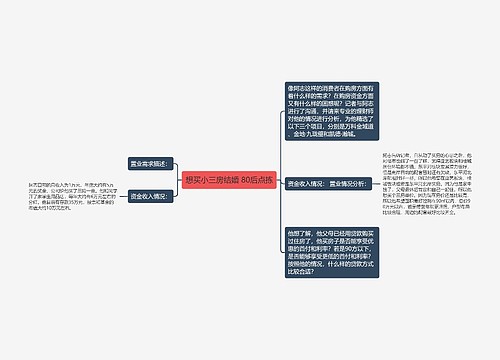

这是一个较高储蓄率的“家庭”,理财规划弹性较大。工作收入占总收入的全部,应该增加理财收入。随着收入的稳定之后,未来几年,家庭支出将进入一个高峰期。另外,房产类不动产占比达73.13%,资产流动性较差;活期存款7万元,资产投资回报过低。该“家庭”未充分利用投资工具,影响资产积累速度。刘先生没有任何保险,而准太太目前只参加了社会保障,而没有任何商业保险,在人身及收入安全方面部分处于风险暴露状态,一旦有意外发生,家庭收入及费用支出将发生重大变化,对家庭的财务安全构成了重要隐患。此外,应将子女教育金准备列入家庭计划。

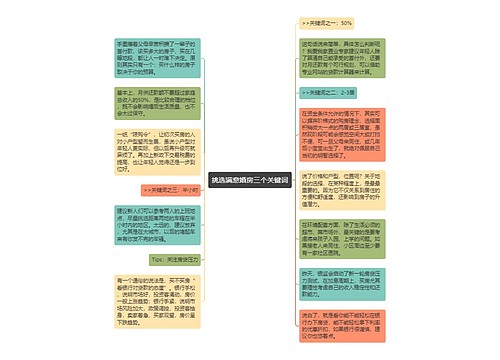

应急准备金一般为当前家庭生活月支出的3—6倍。为保证其支取的灵活性,这部分资金可以采用银行活期存款或者货币市场基金等易变现的形式进行准备。具体到该家庭情况,应准备三个月的费用:约1万元,可从现有的7万元活期存款中准备。

算上装修费用、家电、喜宴、婚纱照、旅行费用等,预计婚礼支出大约在7万元左右。应从活期存款及每月结余中支取。考虑到,“新婚红包”可得两万元,新婚费用实际支出5万元。新婚花费也可以考虑用信用卡支付,可以缓解资金的压力。

应按照定期寿险、医疗险、意外险、终身寿险的顺序配置。保额的设计至少为10倍的家庭支出,而且意外险保额至少为寿险保额的两倍。保费不超过家庭年收入的10%,才不会构成家庭过度的财务负担。考虑到家庭的收入水平,家庭各项保障费用不宜超过1万元。

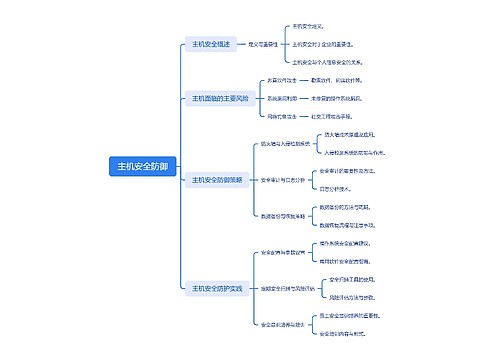

家庭每月都可以基金定期定额的方式储备教育金,可以有效地做好教育金准备。

第一步,先准备孩子高中前的教育费用,每月应准备1000元教育费用。按照6%的投资报酬率计算,坚持17年,可完成孩子到初中教育费用11.2万元的资金准备。

第二步,从孩子上高中开始,每月应准备4000元的教育费用。按照6%的投资报酬率计算,17年后定投9年,可以满足孩子从高中到出国留学的资金需要。

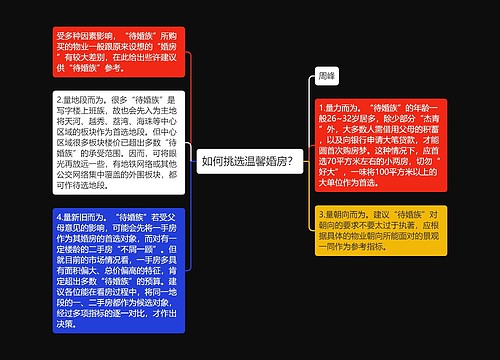

目前该家庭的贷款余额为12.5万元,如将贷款期缩短为五年的话,每月还款金额约为2600元,每月需要增加还贷支出1100元。考虑到明年5月份入住新房后,减少房租支出600元,实际每月增加还贷500元。