房地产税基评估技术标准思维导图

撩你成瘾

2023-02-27

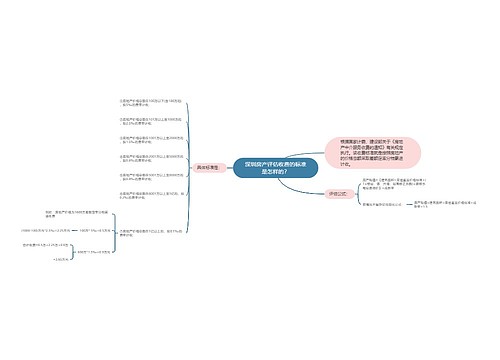

随着房地产市场的逐步完善和税制改革的深化,国际通行的经评估确定房地产计税价格将成为房地产税的基本计税依据。建立房地产税基的评估技术标准体系,不仅是改革房地产税制,加强房地产税收管理的基础性工作,也是房地产评估行业拓展业务范围的要求。

树图思维导图提供《房地产税基评估技术标准》在线思维导图免费制作,点击“编辑”按钮,可对《房地产税基评估技术标准》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10a10be80654f5ead7bb68a389b54956

思维导图大纲

相关思维导图模版

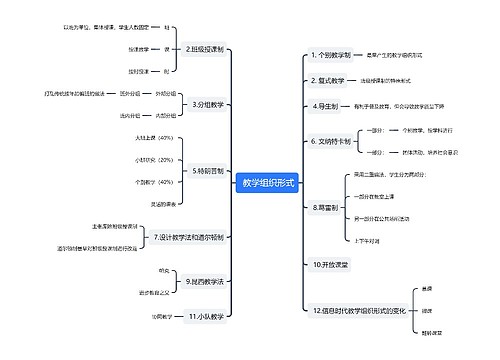

教育工作者AI场景思维导图

U774656410

U774656410树图思维导图提供《教育工作者AI场景》在线思维导图免费制作,点击“编辑”按钮,可对《教育工作者AI场景》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d4b25376634866cb52221299e8391396

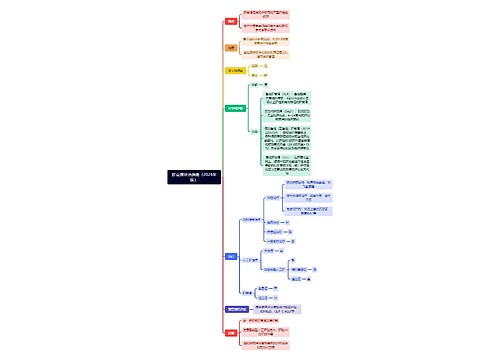

肝衰竭诊治指南(2024年版)思维导图

U481794266

U481794266树图思维导图提供《肝衰竭诊治指南(2024年版)》在线思维导图免费制作,点击“编辑”按钮,可对《肝衰竭诊治指南(2024年版)》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:05e2514418dd7c1483aedc7f8cd6c8a9