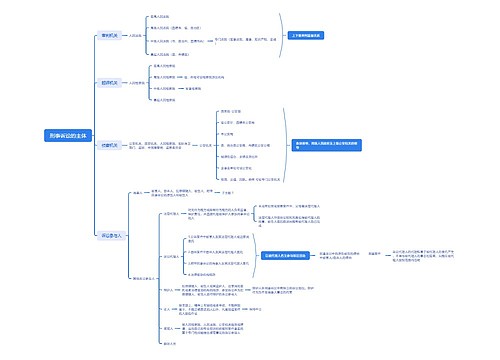

法律关系复杂。此类案件涉及到房屋买卖合同、借款合同、抵押合同、保证合同、房屋抵押贷款保险合同等多份合同关系。法律适用横跨合同法、物权法、担保法、保险法等诸多法律部门,主债权、抵押权、保证债权、追偿权等权利交织在一起,错综复杂。

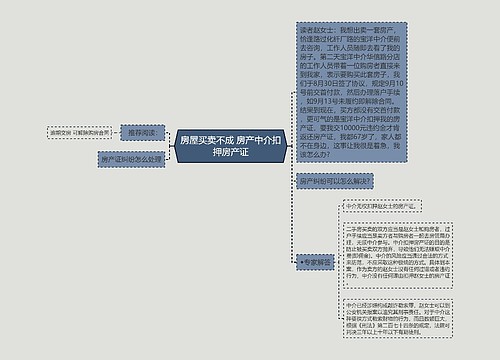

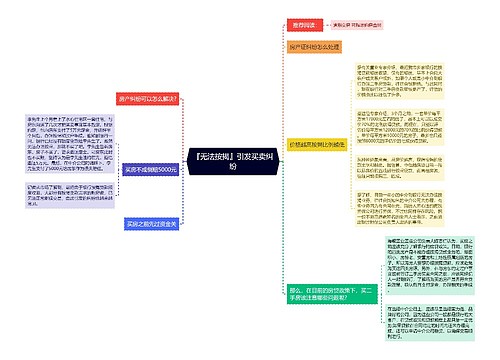

购房人经济困难成主因。购房人的贷款期限一般都是10年、20年或者更长,贷款人在贷款时可能工作和收入都比较稳定,贷款时也没有想到会遇到经济危机波及到自己预期收入状况,所以一旦因为股市缩水或者工作波动造成个人经济出现危机,就有可能出现短期内拖欠银行房贷的情况。

银行以诉讼方式主张提前还贷。银行逐利的本性决定了其在遭遇购房者连续三期或者累计六期不按合同约定偿还借款时,就会采取诉讼的方式要求购房者提前还清全部贷款。诉讼的方式非常有利于银行维护资金安全,因为合同条款是经过仔细斟酌的格式条款,银行在举证上占有相当大的优势。

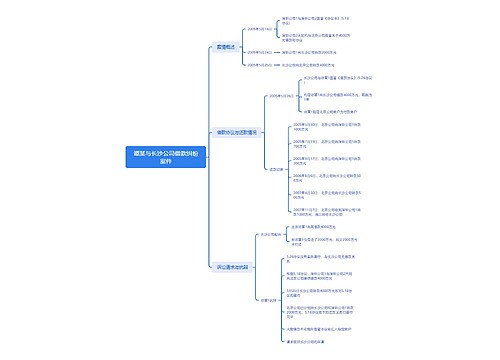

在按揭的名义下融资。一些房地产开发商往往利用员工或他人名义办理住房按揭贷款,实际上由房产商“月供”。此种形式往往不办理抵押登记,“一房多卖”屡见不鲜,一旦房产商因经营危机“断供”,随即便上演借款人、银行之间的“抢房”闹剧。

巨额律师费激化矛盾。银行为减轻收回逾期房贷的法律成本,大多会在格式合同中约定在违约的情况下,实现债权的费用、实现抵押权的费用由被告承担。律师费动辄几千元甚至数万元,对于已经因为经济困难“断供”的业主无疑是雪上加霜。

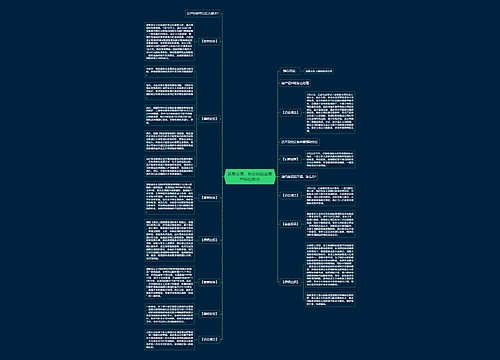

探究按揭房贷在近期激增的原因,一方面是因为,银行把关不严,由于银行间业务竞争的关系,一些银行降低房贷门槛,尤其是在业务扩展初期,采取低价策略抢占市场,对风险评估不严,存在一定盲目性,而监管尺度也比较松,从而带来潜在的违约风险。2007年央行六次加息的累计效应在2008年得以集中体现,房贷月供大幅增加。另一方面,由于前几年房价上涨以后,居民出现消费“追涨”心理,购房者大量增多,按揭购房者也急剧膨胀。时下,在全球金融危机的影响下,购房者预期工资收入的下降及投入股票市场或其他高风险项目的资金被套牢,购房者还贷能力锐减,引发了短期内“停供”现象的激增。