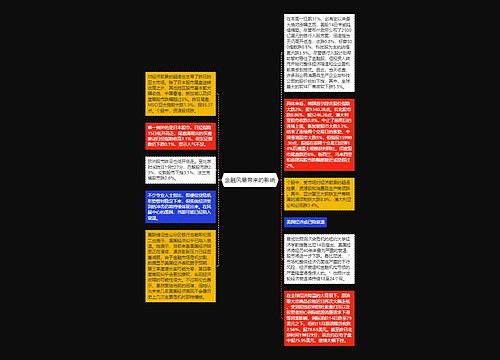

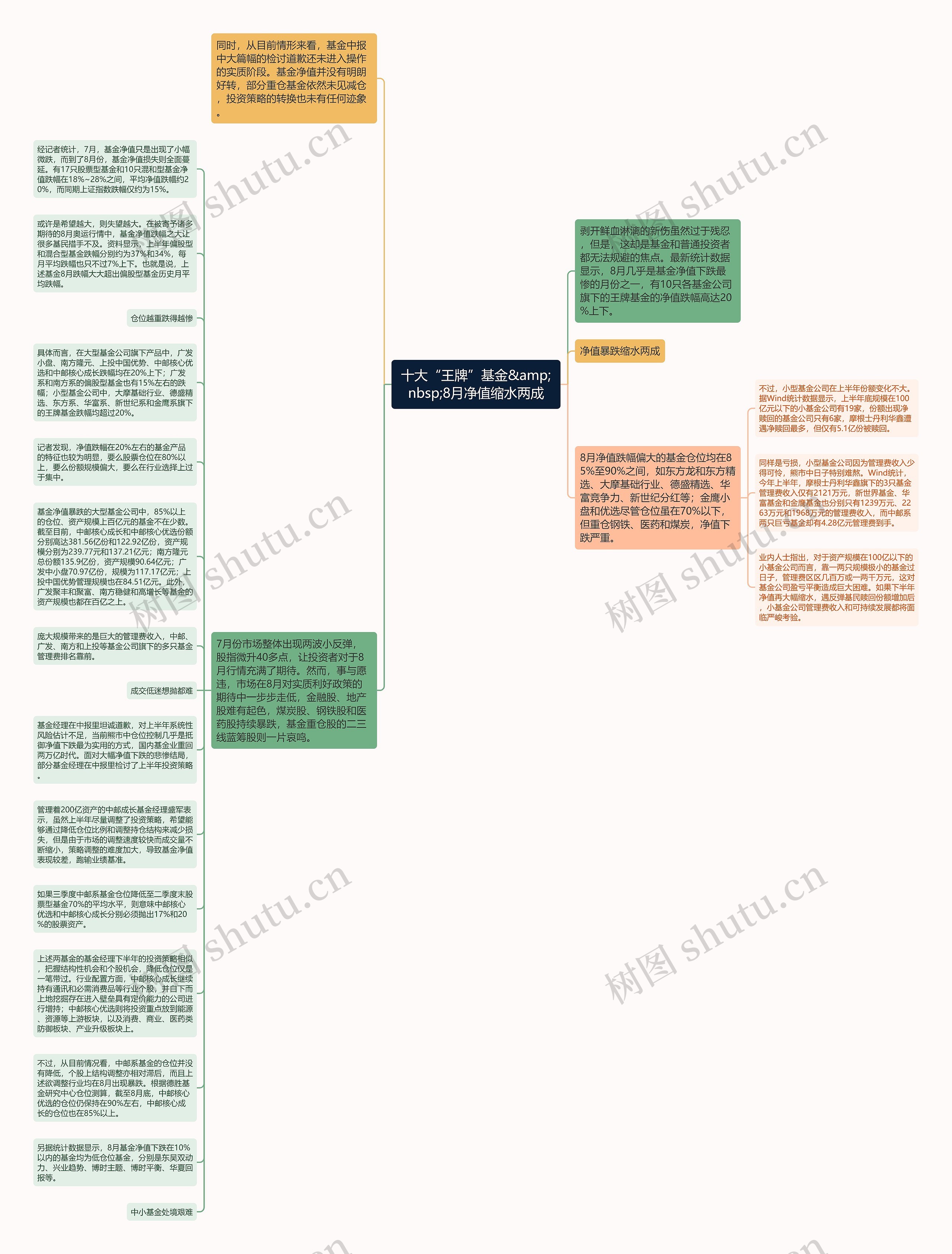

经记者统计,7月,基金净值只是出现了小幅微跌,而到了8月份,基金净值损失则全面蔓延。有17只股票型基金和10只混和型基金净值跌幅在18%~28%之间,平均净值跌幅约20%,而同期上证指数跌幅仅约为15%。

或许是希望越大,则失望越大。在被寄予诸多期待的8月奥运行情中,基金净值跌幅之大让很多基民措手不及。资料显示,上半年偏股型和混合型基金跌幅分别约为37%和34%,每月平均跌幅也只不过7%上下。也就是说,上述基金8月跌幅大大超出偏股型基金历史月平均跌幅。

具体而言,在大型基金公司旗下产品中,广发小盘、南方隆元、上投中国优势、中邮核心优选和中邮核心成长跌幅均在20%上下;广发系和南方系的偏股型基金也有15%左右的跌幅;小型基金公司中,大摩基础行业、德盛精选、东方系、华富系、新世纪系和金鹰系旗下的王牌基金跌幅均超过20%。

记者发现,净值跌幅在20%左右的基金产品的特征也较为明显,要么股票仓位在80%以上,要么份额规模偏大,要么在行业选择上过于集中。

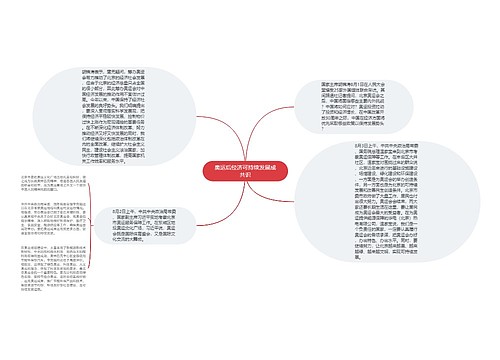

基金净值暴跌的大型基金公司中,85%以上的仓位、资产规模上百亿元的基金不在少数。截至目前,中邮核心成长和中邮核心优选份额分别高达381.56亿份和122.92亿份,资产规模分别为239.77元和137.21亿元;南方隆元总份额135.9亿份,资产规模90.64亿元;广发中小盘70.97亿份,规模为117.17亿元;上投中国优势管理规模也在84.51亿元。此外,广发聚丰和聚富、南方稳健和高增长等基金的资产规模也都在百亿之上。

庞大规模带来的是巨大的管理费收入,中邮、广发、南方和上投等基金公司旗下的多只基金管理费排名靠前。

基金经理在中报里坦诚道歉,对上半年系统性风险估计不足,当前熊市中仓位控制几乎是抵御净值下跌最为实用的方式,国内基金业重回两万亿时代。面对大幅净值下跌的悲惨结局,部分基金经理在中报里检讨了上半年投资策略。

管理着200亿资产的中邮成长基金经理盛军表示,虽然上半年尽量调整了投资策略,希望能够通过降低仓位比例和调整持仓结构来减少损失,但是由于市场的调整速度较快而成交量不断缩小,策略调整的难度加大,导致基金净值表现较差,跑输业绩基准。

如果三季度中邮系基金仓位降低至二季度末股票型基金70%的平均水平,则意味中邮核心优选和中邮核心成长分别必须抛出17%和20%的股票资产。

上述两基金的基金经理下半年的投资策略相似,把握结构性机会和个股机会,降低仓位仅是一笔带过。行业配置方面,中邮核心成长继续持有通讯和必需消费品等行业个股,并自下而上地挖掘存在进入壁垒具有定价能力的公司进行增持;中邮核心优选则将投资重点放到能源、资源等上游板块,以及消费、商业、医药类防御板块、产业升级板块上。

不过,从目前情况看,中邮系基金的仓位并没有降低,个股上结构调整亦相对滞后,而且上述欲调整行业均在8月出现暴跌。根据德胜基金研究中心仓位测算,截至8月底,中邮核心优选的仓位仍保持在90%左右,中邮核心成长的仓位也在85%以上。

另据统计数据显示,8月基金净值下跌在10%以内的基金均为低仓位基金,分别是东吴双动力、兴业趋势、博时主题、博时平衡、华夏回报等。

新自我

新自我

U480196516

U480196516