上述知情人士透露,目前谈判的焦点问题是“三元到底花多少钱接多大的盘子”。

收购一事的推动力来自于政府。目前三鹿已经全面停产,牵涉到近万名职工和60000多户奶农。政府“撮合”的初衷是希望“企业尽快转起来”,减少相关各方损失。而三元对于这一可能成为“双刃剑”的收购,态度则显得较为谨慎。

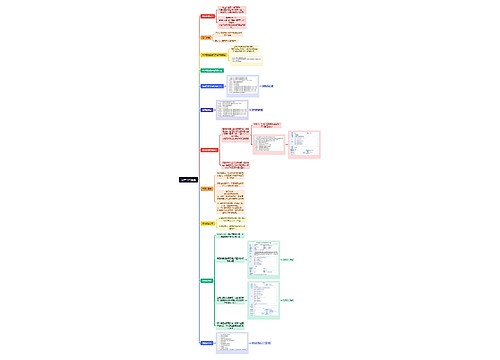

据透露,谈判过程中收购资产、收购股份两套方案都在讨论,但三元希望仅仅接手资产,并且是“部分整合”,即有选择性地收购部分资产,如生产线、可控奶源等。

三元的“消化能力”也是三元选择谨慎的原因之一。中国奶业协会理事王丁棉表示,按照此前三元和三鹿的生产规模,三元要吞下三鹿并非易事。

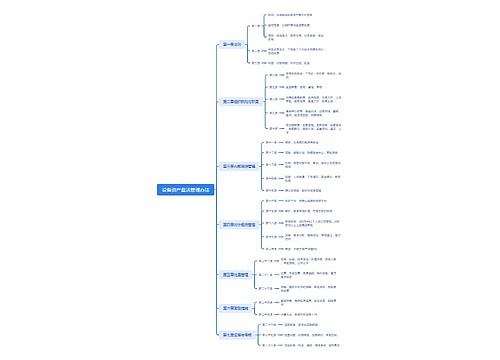

公开资料显示,2007年底,三鹿总资产16.19亿元,总负债3.95亿元,净资产12.24亿元。而三元2007年主营业务收入仅为11亿元。

如果只是收购“硬资产”,三元在政府的支持下,比收购股份的难度要小很多。王丁棉表示,三元筹集资金可以有两个途径,一是调动三元集团公司的资源,二是政府提供的信贷支持。

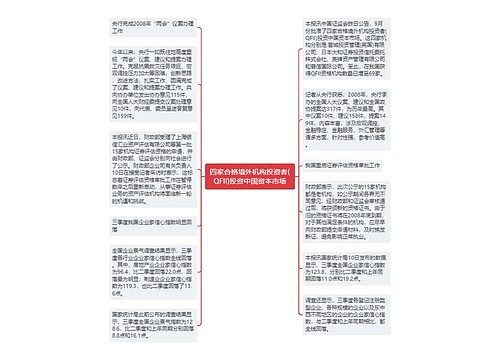

左图:国际金融风险向中国保险业传导的四种路径逾12家投资者竞购友邦

中国平安三季报将以巨亏亮相157亿元浮亏平安“买”到啥?人保财险拒支付赔款被重罚20万都邦保险大股东“偷天换日”保险资金“胜利大逃亡”?推荐:寿险公司基础信息一览“如果进展顺利,三元将因此而加快进入一线品牌阵营的步伐。”王丁棉表示,但在这快速扩张过程中,三元一得考虑资金链压力,二得考虑三元品牌的市场认可度和接受度。

此外,三元还面临另一挑战。在9月30日国家质检总局对普通奶粉和其他配方奶粉的检查中,迁安三元食品有限公司的乳粉被检出含三聚氰胺。

北京CBCT品牌营销机构董事长李志起表示,迁安三元位于河北,在此次问题奶粉事件中,河北的工厂大多难以幸免。三元未能“独善其身”对其市场接受度会有些影响,三元收购三鹿又多了一重挑战。

谈判中至为关键的另外一点是恒天然的态度。2005年12月,新西兰恒天然从三鹿员工手中购买股份,从而获得三鹿集团43%的股份,成为三鹿的第二大股东。另外56%股份由三鹿工会持有,剩余1%为另一家企业所有。

早报记者昨天联系到恒天然公司,询问其对于43%股权的思路是“全部退出、减持还是继续保留”。对方回复表示:“我们正在就公司的未来与包括政府在内的多方进行磋商”,“并仔细考虑各种可能性”。回复中同时表示,恒天然首席执行官表示仍然致力于在中国市场的发展。

“恒天然正面临着一个艰难抉择。”王丁棉表示,恒天然不甘心全部退出,担心因此失去中国市场的“落脚点”;而选择保留股份,又担心善后的压力。

他表示,当年恒天然购买三鹿43%股权的代价是8.64亿元人民币,恒天然必然不希望真金白银付诸东流,因此三元收购三鹿谈判进程中,恒天然的态度也非常关键,谈判必然伴随着中外双方的博弈。