中国减持美债 美国际融资需求减缓思维导图

南柯一梦

2023-02-25

3月16日消息,美国财政部3月15日发布的报告称,今年1月份长期美国金融资产的国际需求减缓,当月中国继续减持美元债券。市场分析则认为此趋势并无大碍,不过却反映出中国投资结构调整的趋势,甚至不乏美中两国经济博弈的因素。

树图思维导图提供《中国减持美债 美国际融资需求减缓》在线思维导图免费制作,点击“编辑”按钮,可对《中国减持美债 美国际融资需求减缓》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:070f598397e669cb5fd8913bc7da47f5

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

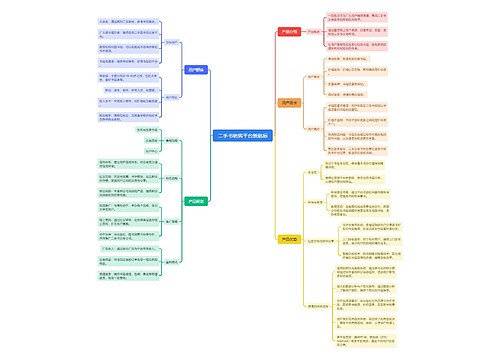

二手书销售平台新航标思维导图

U482683014

U482683014树图思维导图提供《二手书销售平台新航标》在线思维导图免费制作,点击“编辑”按钮,可对《二手书销售平台新航标》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a92403b70afada50cf4fa4f56e0981c9