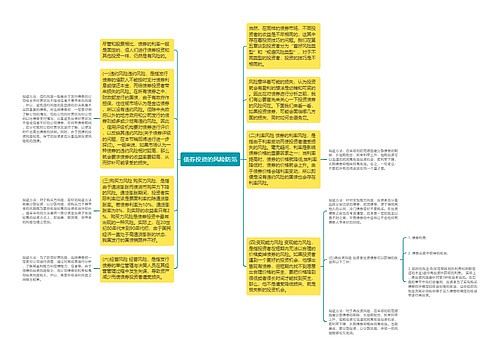

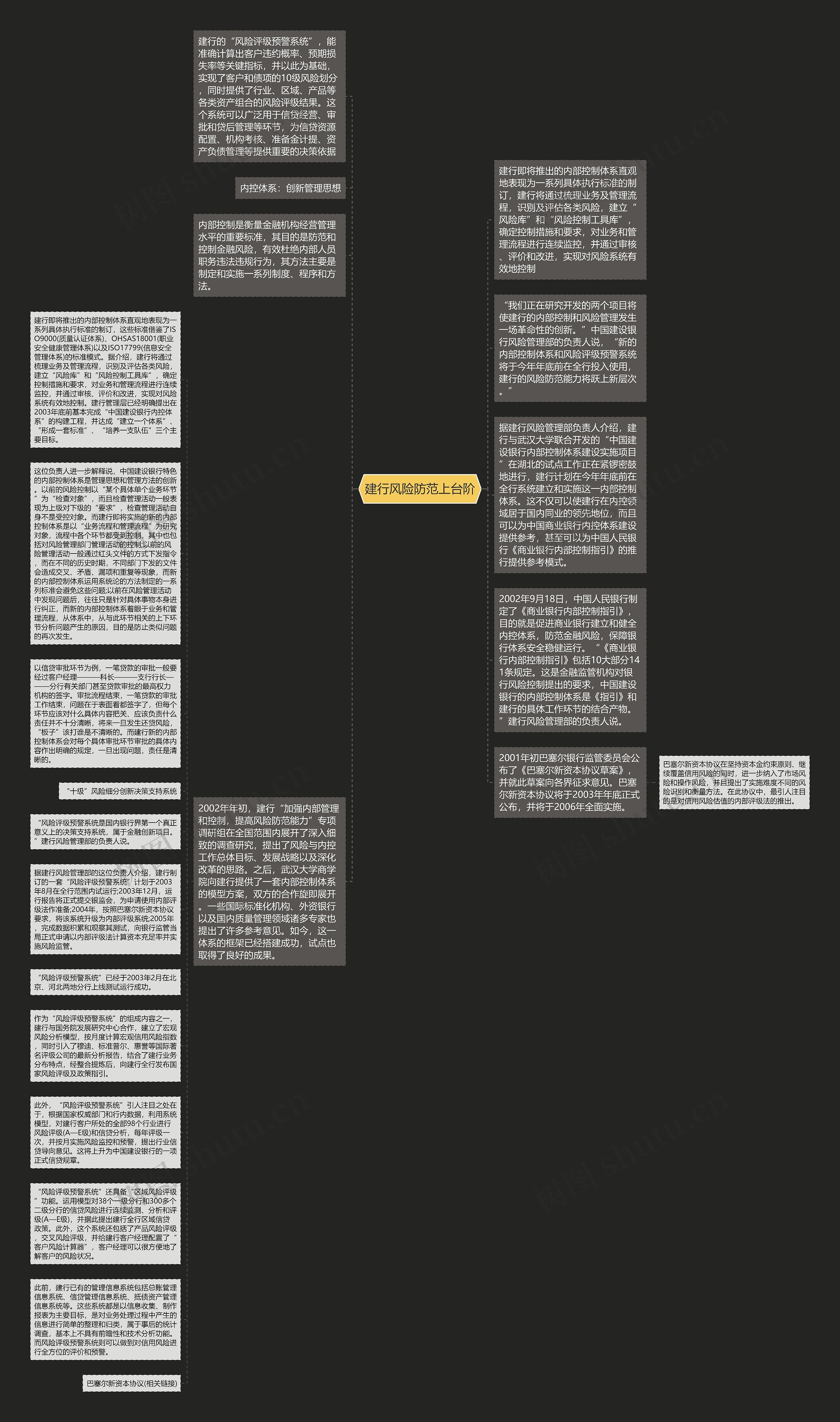

建行即将推出的内部控制体系直观地表现为一系列具体执行标准的制订,这些标准借鉴了ISO9000(质量认证体系)、OHSAS18001(职业安全健康管理体系)以及ISO17799(信息安全管理体系)的标准模式。据介绍,建行将通过梳理业务及管理流程,识别及评估各类风险,建立“风险库”和“风险控制工具库”,确定控制措施和要求,对业务和管理流程进行连续监控,并通过审核、评价和改进,实现对风险系统有效地控制。建行管理层已经明确提出在2003年底前基本完成“中国建设银行内控体系”的构建工程,并达成“建立一个体系”、“形成一套标准”、“培养一支队伍”三个主要目标。

这位负责人进一步解释说,中国建设银行特色的内部控制体系是管理思想和管理方法的创新。以前的风险控制以“某个具体单个业务环节”为“检查对象”,而且检查管理活动一般表现为上级对下级的“要求”,检查管理活动自身不是受控对象。而建行即将实施的新的内部控制体系是以“业务流程和管理流程”为研究对象,流程中各个环节都受到控制,其中也包括对风险管理部门管理活动的控制;以前的风险管理活动一般通过红头文件的方式下发指令,而在不同的历史时期,不同部门下发的文件会造成交叉、矛盾、漏项和重复等现象,而新的内部控制体系运用系统论的方法制定的一系列标准会避免这些问题;以前在风险管理活动中发现问题后,往往只是针对具体事物本身进行纠正,而新的内部控制体系着眼于业务和管理流程,从体系中,从与此环节相关的上下环节分析问题产生的原因,目的是防止类似问题的再次发生。

以信贷审批环节为例,一笔贷款的审批一般要经过客户经理———科长———支行行长———分行有关部门甚至贷款审批的最高权力机构的签字。审批流程结束,一笔贷款的审批工作结束,问题在于表面看都签字了,但每个环节应该对什么具体内容把关、应该负责什么责任并不十分清晰,将来一旦发生还贷风险,“板子”该打谁是不清晰的。而建行新的内部控制体系会对每个具体审批环节审批的具体内容作出明确的规定,一旦出现问题,责任是清晰的。

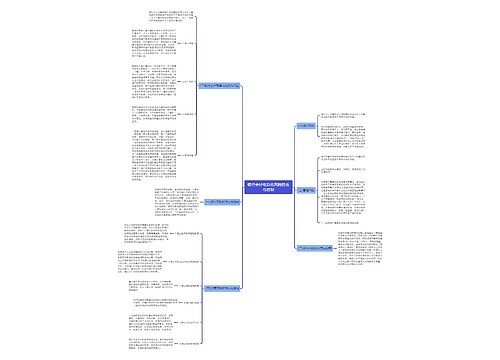

“风险评级预警系统是国内银行界第一个真正意义上的决策支持系统,属于金融创新项目。”建行风险管理部的负责人说。

据建行风险管理部的这位负责人介绍,建行制订的一套“风险评级预警系统”计划于2003年8月在全行范围内试运行;2003年12月,运行报告将正式提交银监会,为申请使用内部评级法作准备;2004年,按照巴塞尔新资本协议要求,将该系统升级为内部评级系统;2005年,完成数据积累和观察其测试,向银行监管当局正式申请以内部评级法计算资本充足率并实施风险监管。

“风险评级预警系统”已经于2003年2月在北京、河北两地分行上线测试运行成功。

作为“风险评级预警系统”的组成内容之一,建行与国务院发展研究中心合作,建立了宏观风险分析模型,按月度计算宏观信用风险指数,同时引入了穆迪、标准普尔、惠誉等国际著名评级公司的最新分析报告,结合了建行业务分布特点,经整合提炼后,向建行全行发布国家风险评级及政策指引。

此外,“风险评级预警系统”引人注目之处在于,根据国家权威部门和行内数据,利用系统模型,对建行客户所处的全部98个行业进行风险评级(A—E级)和信贷分析,每年评级一次,并按月实施风险监控和预警,提出行业信贷导向意见。这将上升为中国建设银行的一项正式信贷规章。

“风险评级预警系统”还具备“区域风险评级”功能。运用模型对38个一级分行和300多个二级分行的信贷风险进行连续监测、分析和评级(A—E级),并据此提出建行全行区域信贷政策。此外,这个系统还包括了产品风险评级,交叉风险评级,并给建行客户经理配置了“客户风险计算器”,客户经理可以很方便地了解客户的风险状况。

此前,建行已有的管理信息系统包括总账管理信息系统、信贷管理信息系统、抵债资产管理信息系统等。这些系统都是以信息收集、制作报表为主要目标,是对业务处理过程中产生的信息进行简单的整理和归类,属于事后的统计调查,基本上不具有前瞻性和技术分析功能。而风险评级预警系统则可以做到对信用风险进行全方位的评价和预警。

U882642901

U882642901

U982199398

U982199398