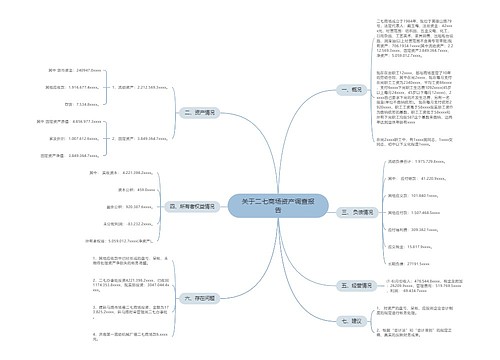

伴随着泛海建设的资产注入,泛海建设业绩也大幅增长,18个月以来,泛海建设股价平均每月上涨一倍。

但是,最近一次的资产注入效果可能很难达到预期。根据修改后的方案,定向增发实施后,泛海建设大股东泛海集团在保持对上市公司绝对控股地位的同时,还将获得约62亿的现金;相对应的,泛海建设一次性接手大股东的数百万平方米土地,未来几年将面临巨额的拆迁费用、开发压力。记者了解到,一些房地产项目土地成本与其从公开市场上获得的土地成本将相差无几。

上述增发方案最终在7月30日敲定。大股东认购的2.5亿股且每股18.55元不变,而其他投资者认购价调为24.87元每股,需要多掏大约16亿元。这16亿元为大股东注入的四处资产价值 (约为108亿元)与原增发方案融资(约92亿元)的缺口。这个缺口本是安排由上市公司自筹。

泛海建设董秘陈家华说,变更源于小股东的议案。7月19日,持有泛海建设约4%的股东黄木顺等提出,上市公司资金需求大,提议大股东认购方案不变,16亿元的缺口由其他投资者承担。随后这一调整方案获得临时股东大会通过。陈家华说,目前修改的定向增发方案已上报证监会,争取在今年年内完成。

上述拟注入的资产分别是:北京星火房地产公司 (下称北京星火)100%股权、上海通海建设股份公司(下称上海通海)100%股权、浙江泛海建设投资公司(下称浙江泛海)100%股权、武汉王家墩中央商务区建设投资公司(下称武汉王家墩)60%股权,以及上述股权相对应的资产。

根据泛海建设增发方案,上海通海项目这部分资产作价约18亿元。这个项目的主要资产是上海市黄浦区董家渡聚居区10、12、14号地块开发权,规划总建筑面积54.4万平方米。

在10号地块,记者看到多数房屋已拆,废墟上长满杂草,有梧桐树高于2层楼。而12号、14号地块,且房屋前后、街坊里弄晒满衣服。原董家渡聚居区建设指挥部副指挥、现黄埔区旧区改造动拆迁指挥部办公室副主任洪先生说,10号地块已拆迁55%左右,12号、14号地块至今尚未启动。董家渡猪作弄103号业主费建国说,该地区为董家渡聚居区10号地块,早在5年前就有公司进驻拆迁,后因业主和开发商未就补偿达成一致,拆迁于2003年停止。

据了解,2002泛海集团旗下的光彩集团从黄浦区政府协议获得董家渡上述三块地。当时,董家渡聚居区旧城改造共有3家开发商参与,其余两家是香港华润集团、浙江华浙房地产公司。华润的“上海滩花园”在今年上半年已开盘,首批房源销售一空,目前销售均价为2.3万元每平方米;华浙公司项目正处于施工之中。

根据深圳市德正信资产评估公司(下称深圳德正信)出具的上海董家渡项目的报告,至2007年6月30日止,上海通海的全部股东权益价值约为18亿。这也是上市公司收购上海通海公司100%股权的价款数目。

陈家华表示,收购上海通海的股权意味着全面承担上海通海的债权债务。上海通海的主要债务是与大股东泛海集团之间的一项关联交易。

2005年,上海通海与泛海集团之间就10号地块签订了相关的合作协议,由泛海集团代为拆迁安置、项目用地七通一平及绿化工程,此系列工程总价款为17.7亿,扣除上海通海直接支付的5.2亿拆迁费,上市公司收购上海通海之后,还需要向泛海集团支付10号地块余下的拆迁费用12.5亿。而泛海集团将负责完成10号地的全部拆迁工作,无论后期拆迁是否增加费用,均以上述价款为准。

根据深圳德正信的资产评估报告,对上海通海项目评估主要以10号地块作为评估,12号、14号地未启动拆迁,不纳入评估范围。根据本次增发方案,上市公司要获得完成拆迁后的10号地块,上市公司要付出30.5亿,据此,上市公司获得的10号地块的楼面地价约为15663元/平方米。

一位参加了董家渡聚居区某地块拆迁工作的开发商说,如该10号地块实施招拍挂,楼面地价约为1.6万元/平方米。他说,预计建筑面积为35万平方米的12号、14号地的拆迁费用总计还需要约56亿。

根据泛海建设的公告,上述10号地块计划于2008年5月完成全部拆迁工作。深圳德正信出具的资产评估报告还显示,上海通海已将10号地块作为抵押,为泛海集团向国家开发银行获取贷款提供担保。

据记者调查,在北京、浙江、武汉三个项目中,除浙江杭州外,拆迁工作均未完成。

北京星火项目是此次资产注入的最大的一个项目,该项目作价50.9亿。北京星火主要资产为北京市朝阳区绿隔地区宗地二、宗地六和宗地七,建筑面积总计108万平方米。其中宗地六、宗地七已取得国有土地使用证,但均未完成拆迁。

宗地二是北京星火项目中最大的一块地,建筑面积80万平方米,但尚未取得国有土地使用证,拆迁工作亦未完成。陈家华说,该地块需要改变土地使用性质,泛海集团在2001年拿到时规划为工业用地,但根据新的城市规划,该地块要改为商住用地,但改变土地性质需要时间,目前相关手续正在办理中,预计今年年底办完。

深圳德正信出具的星火项目评估报告指出,资产评估结果是基于北京星火获得宗地二的完整土地使用权的假定,若非如此,该评估结果不具有任何参考意义。根据北京星火的说明,目前北京星火的宗地二是代政府进行土地一级开发,完成一级开发取得出让条件后,将由政府招标出让该土地的使用权。

浙江泛海的主要资产为浙江光彩国际中心,位于杭州市钱江新城核心区内,项目规划为五星级酒店和高档写字楼,建筑面积总计29万平方米,项目估价为4.8亿。目前该项目已取得国有土地使用证,五通一平已完成,为一块即可进行工程建设开发的熟地。

武汉王家墩项目为武汉王家墩中央商务区土地一级开发,营业性商业用地2386亩,规划建筑面积617万平方米,项目估价为34.85亿。

陈家华表示,武汉王家墩拥有上述武汉项目的一级开发权,未来可以获得土地转让收益,亦可以实施二级开发。根据泛海的公告预测:按照武汉王家墩拥有武汉项目60%权益计算,如将营业性用地2386亩土地全部出售,预计可增加毛利约32.5亿,如果进行二级开发,617万平方米的建筑面积将产生更大收益。

武汉国土房产局土地交易中心副主任李健对记者表示,根据国家土地一级开发的规定,一级土地出让收益全部上交财政,至于财政与武汉王家墩公司如何分配收益,李健表示并不了解细节。李健说,国有土地使用权出让必须走招拍挂程序,武汉市政府在这方面的操作相当规范,武汉王家墩要获得上述武汉项目的二级开发权,也必须通过公开市场招拍挂取得。

U633687664

U633687664

U882667602

U882667602