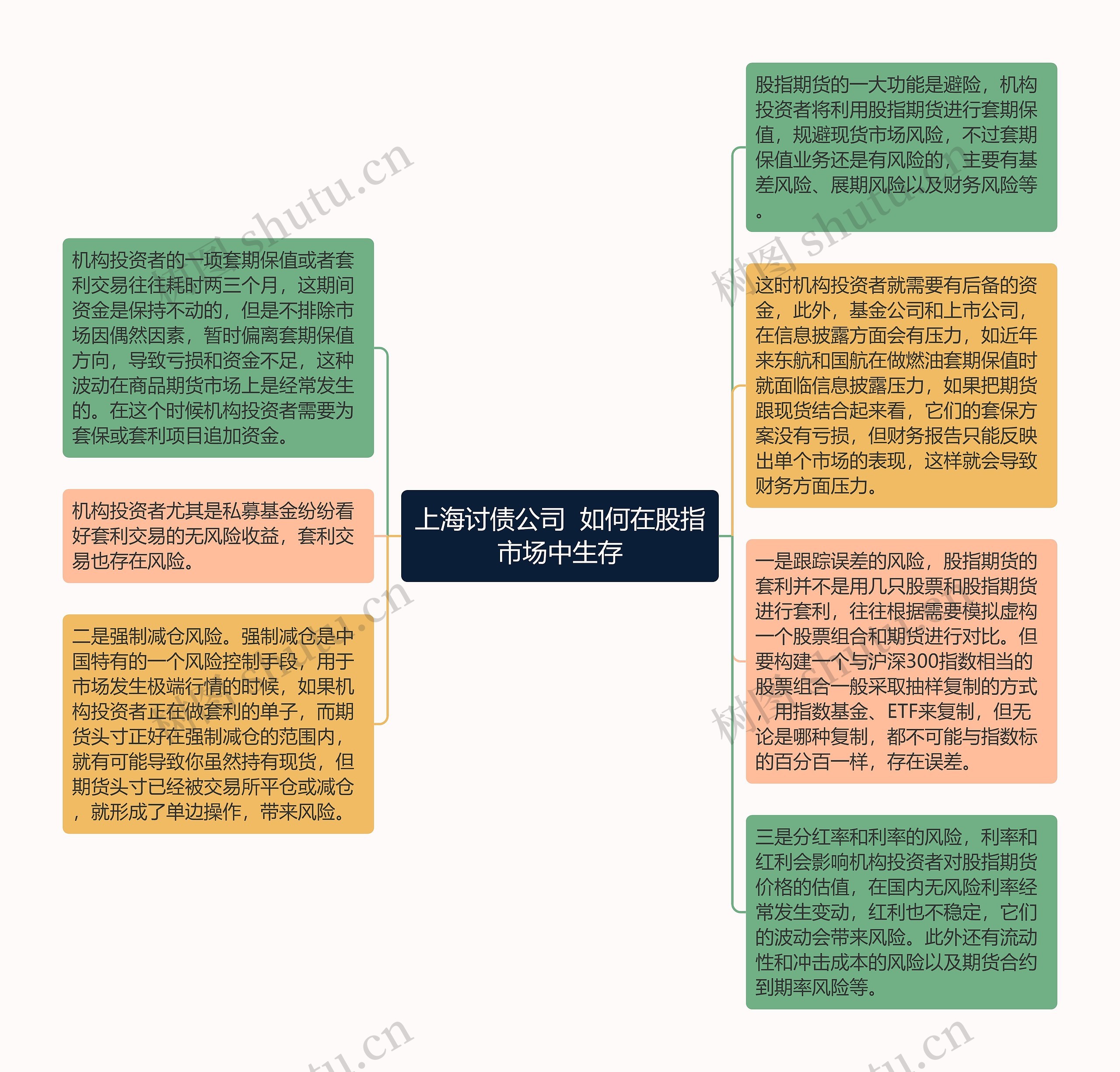

上海讨债公司 如何在股指市场中生存思维导图

青衣衫

2023-02-25

其实期货市场的风险和股市都存在相着相同之处。股市有系统性风险和非系统性风险,期货市场也一样。在股指期货市场,机构投资者必须要有一套完善的风险控制体系,要在内控和风险管理制度设计上更加严格。特别要注意的是,设置交易限额规定,即每一个交易员或者每一级的决策部门都有自己一定的交易限额。此外,股指期货的风险评估与传统商品期货不一样,股指期货的标的是一个指数,用肉眼很难评估出风险,必须采取一些辅助的量化工具来对风险进行权衡。

树图思维导图提供《上海讨债公司 如何在股指市场中生存》在线思维导图免费制作,点击“编辑”按钮,可对《上海讨债公司 如何在股指市场中生存》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a224e42d2f7ca85c47e774e0daee1193

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

第1章 化工设计基本知识思维导图

U882667602

U882667602树图思维导图提供《第1章 化工设计基本知识》在线思维导图免费制作,点击“编辑”按钮,可对《第1章 化工设计基本知识》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:70ec0519ed26419068a32a511862aadd