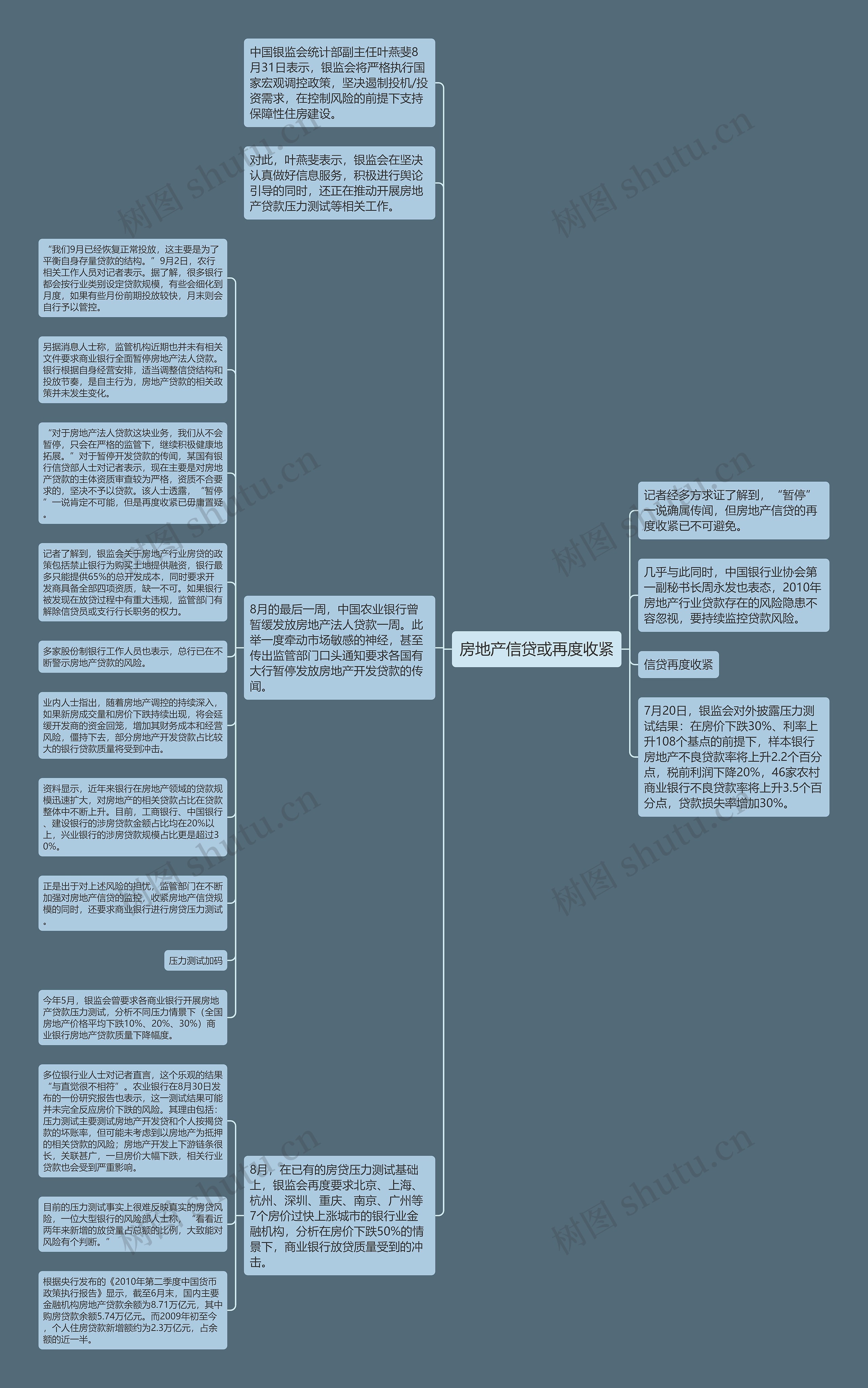

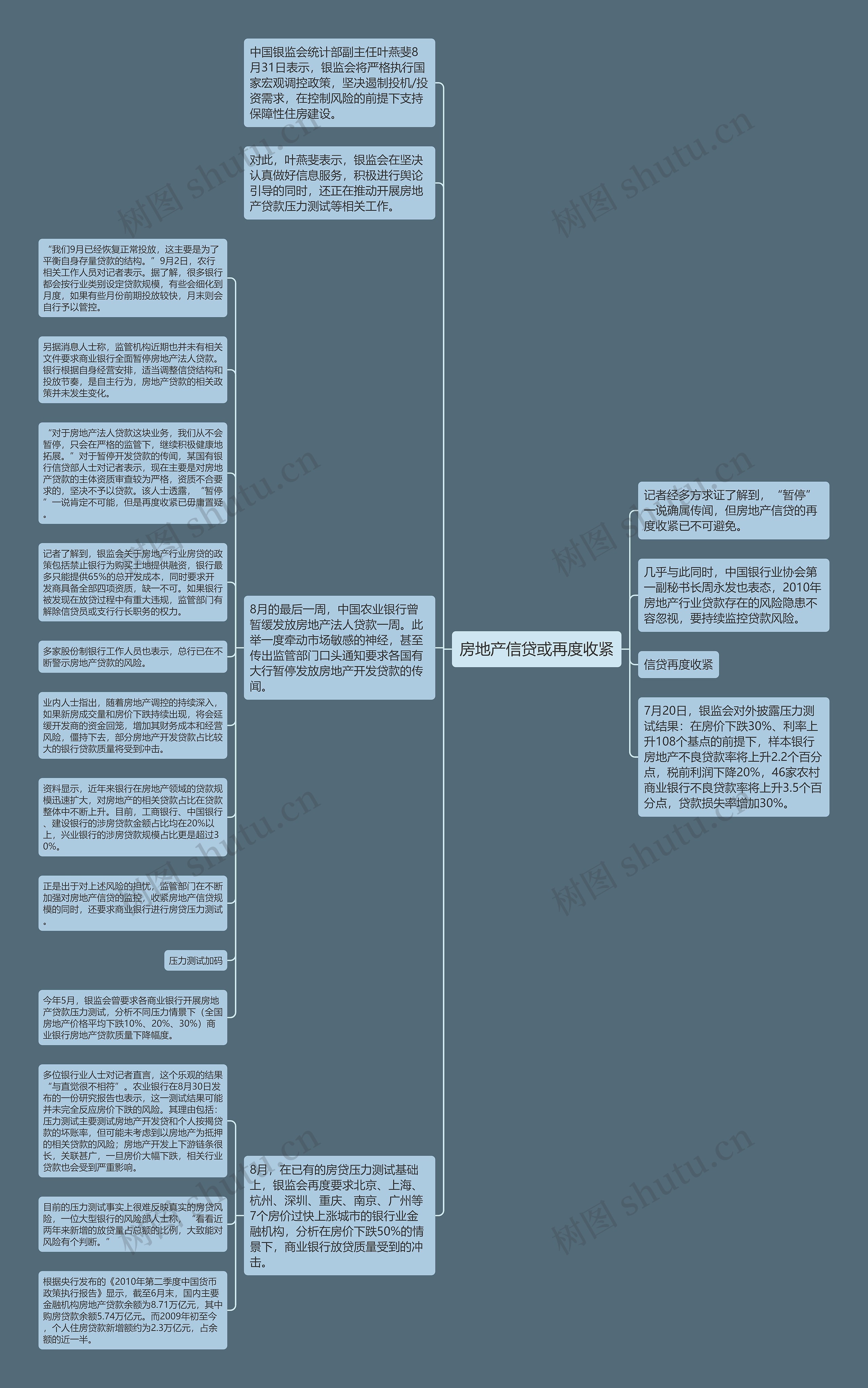

“我们9月已经恢复正常投放,这主要是为了平衡自身存量贷款的结构。”9月2日,农行相关工作人员对记者表示。据了解,很多银行都会按行业类别设定贷款规模,有些会细化到月度,如果有些月份前期投放较快,月末则会自行予以管控。

另据消息人士称,监管机构近期也并未有相关文件要求商业银行全面暂停房地产法人贷款。银行根据自身经营安排,适当调整信贷结构和投放节奏,是自主行为,房地产贷款的相关政策并未发生变化。

“对于房地产法人贷款这块业务,我们从不会暂停,只会在严格的监管下,继续积极健康地拓展。”对于暂停开发贷款的传闻,某国有银行信贷部人士对记者表示,现在主要是对房地产贷款的主体资质审查较为严格,资质不合要求的,坚决不予以贷款。该人士透露,“暂停”一说肯定不可能,但是再度收紧已毋庸置疑。

记者了解到,银监会关于房地产行业房贷的政策包括禁止银行为购买土地提供融资,银行最多只能提供65%的总开发成本,同时要求开发商具备全部四项资质,缺一不可。如果银行被发现在放贷过程中有重大违规,监管部门有解除信贷员或支行行长职务的权力。

多家股份制银行工作人员也表示,总行已在不断警示房地产贷款的风险。

业内人士指出,随着房地产调控的持续深入,如果新房成交量和房价下跌持续出现,将会延缓开发商的资金回笼,增加其财务成本和经营风险,僵持下去,部分房地产开发贷款占比较大的银行贷款质量将受到冲击。

资料显示,近年来银行在房地产领域的贷款规模迅速扩大,对房地产的相关贷款占比在贷款整体中不断上升。目前,工商银行、中国银行、建设银行的涉房贷款金额占比均在20%以上,兴业银行的涉房贷款规模占比更是超过30%。

正是出于对上述风险的担忧,监管部门在不断加强对房地产信贷的监控,收紧房地产信贷规模的同时,还要求商业银行进行房贷压力测试。

今年5月,银监会曾要求各商业银行开展房地产贷款压力测试,分析不同压力情景下(全国房地产价格平均下跌10%、20%、30%)商业银行房地产贷款质量下降幅度。