然而,即便是净利增幅最高的民生银行,若剔除处置海通股权所带来的49.02亿元投资收益,该部分投资收益以25%税率计算,上半年该行净利润将降至37亿元,同比负增长38.75%。

摩根大通亚洲银行及金融服务研究部副总裁陈舜认为,今年股份制银行业绩表现将不及大型国有银行业绩表现。

上半年,商业银行普遍采取了扩张信贷规模、“以量补价”的方式来提升利息收入。

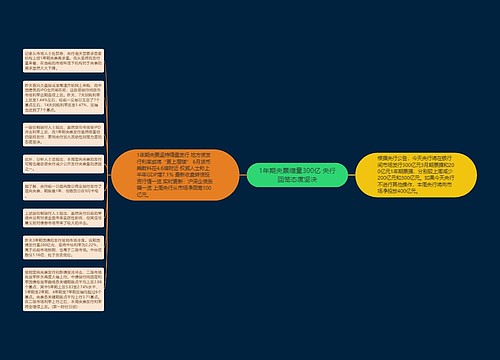

然而,事与愿违。陈舜对记者表示,一般来说,在利率上升周期内,中小银行受益幅度要大于大型银行,然而,在利率下行周期,中小银行净息差收窄幅度也将更大。比如,招行上半年净利息收入同比降幅为22.81%;中信银行上半年净息差同比下降95个基点至2.47%、净利息收入同比下降17.6%;尽管民生银行上半年贷款净额同比增速47.56%、大幅高于同业平均水平,但因净息差收窄过大,净利息收入仍同比下降5.08%。

在“以量补价”策略失败之时,积极扩张信贷规模的副作用却出现了。由于资本消耗加快,多家商业银行资本充足率出现了下降,股份制商业银行表现得尤为明显。

7家股份制上市银行中,浦发银行、深发展、民生银行的核心资本充足率均在6%以下,其中浦发银行最低为4.68%;除中信银行、招商银行、华夏银行外,其余上市股份制银行资本充足率均在10%以下。

出于补充资本金压力,迄今为止,深发展、浦发银行、招商银行、民生银行等都已经公布了不同规模的股权融资计划。

事实上,在上半年宏观经济增速放缓、生息资产的增长不能弥补息差收窄的艰难背景下,多数研究机构对于股份制银行今年上半年的业绩表现仍都给出了“略超于预期”的评价。

对于股份制银行下半年业绩表现,陈舜预计,扣除民生银行一次性投资收益影响,今年全年股份制银行净利润平均同比增速可达10%左右。“这主要是由于下半年银行基本面出现好转,包括息差见底回升、资产质量趋于稳定、以及上半年贷款收入盈利会在下半年进一步反映等因素推动。”

陈舜分析说,从今年二季度开始,息差已逐步见底回升,今年下半年银行盈利表现上升也在预料之中。然而,就今年全年来看,股份制银行整体表现将输于大型国有银行,预计大型银行全年净利润同比增速约为20%左右。(上海证券报)