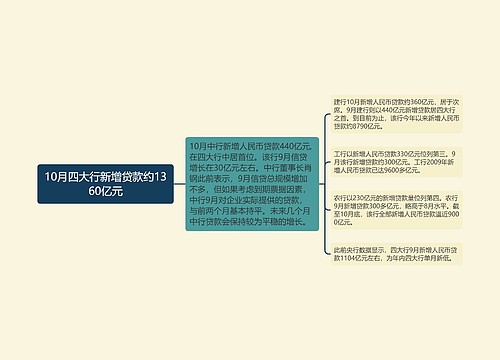

据了解,农行9月信贷增量336亿元,同比少增160亿,截至9月末,该行全部新增人民币贷款达到9394亿元。而上半年放出天量信贷的中行,9月新增信贷也同样在低位徘徊。各家银行9月的统计数据重新燃起货币政策是否将转向的争论。

一家国有大行中部地区的行长表示,总行已多次强调要控制信贷规模,甚至是部分省分行对贷款规模都进行了压缩。更有甚者,上级行对下级行的信贷规模实行按月监控。如果上月信贷投放超常增长,上级行对当月信贷资金将给予压缩处理。

今年早些时候,银监会相继出台了《流动资金贷款管理暂行办法》等规定,长期来看,规定控制了天量信贷发放过程中银行所面临的风险;短期来看,新办法的实施严格了准入条件,此举必然造成一部分项目不能获批,由此也卡住了部分新增贷款的口子。

中国社科院金融所银行研究室主任曾刚表示,9月信贷数据要从资金需求和供给两方面分析:资金需求方面,今年“铁公鸡”政府项目大都是上半年立项融资,下半年开工建设,9月份就到了项目融资的后期;供给方面,上半年的天量信贷,使部分银行资本金告急,这在一定程度上削弱了银行的资金供给。

一位广东的银行业人士表示,控制信贷规模的声音又开始出现。甚至在总行层面,为了控制信贷规模,9月信贷项目要等到10月再批,如此以来,9月信贷数据就收窄了。

“上面早就打了招呼。”一家股份制商业银行的信贷部负责人昨天表示,来自监管层的压力是9月份信贷收缩的重要原因,“要求根据自身的资本充足率等情况'有保有压’。”

“这可能是一个信号。”上述国有大行中部地区的行长对记者表示,现在是金融机构内部自己主动压缩贷款,到了明年有可能是货币政策的转向。

值得注意的是,信贷增量数据下跌还蕴含着统计的玄机。9月农行新增贷款336亿元,而贴现及转贴现是负600亿元左右,若刨去压缩票据,则农行新增贷款亦有800多亿。

曾刚表示,今年的任务是保八。从政策层面看,信贷规模仅仅是实现保八的一个手段,信贷数据的波动应理性看待,不应不过于夸大。市场分析人士也判断,GDP增速低于9%的情况下,央行转变货币政策方向的可能性较小,将维持目前的双率不变,但是央行会对适度宽松的货币政策进行微调。

上半年银行曝出天量信贷之后,业内人士一致认为,此种信贷增速不可持续,调整就在下半年。“市场都在预计信贷将下跌,但从已经公布的数据来看,此种调整幅度仍然出乎意料。”上述行长表示,他所在的城市今年下半年已经隐约感受到资金收紧的迹象。

按照往常规律,进入季末,银行出于考核的压力,往往会出现季末冲时点的现象。国泰君安银行业分析师伍永刚认为,9月份与3月、6月的情况有所不同。一方面,银行已经基本完成全年信贷总量,另一方面,监管层监管更加严格,对个别银行还会进行窗口指导。

海通证券银行业分析师佘敏华也表示,由于上半年信贷投放过猛,银行下半年会逐步进行调整,而央行适时发行定向央票,对银行信贷投放也具有一定的制约作用。