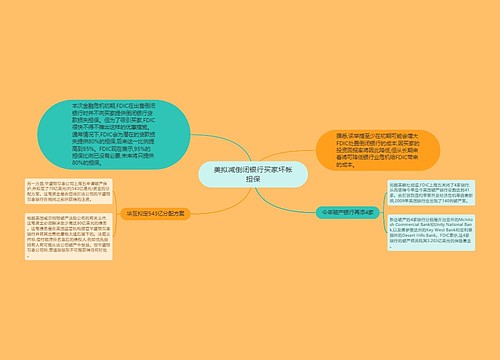

太平洋17.32+0.050.29%中国银行4.35-0.01-0.23%94亿美元,中国持有的美国国债仍然位居第一,而日本则以7657亿美元(此前公布的数据为7688亿美元)居第二。

美国财政部2月16日公布的报告显示,中国2009年12月份减持了342亿美元的美国国债,现持有7554亿美元,不再是美国的最大债权国。此项数据公布后,海内外舆论登时炸了锅!“目前海内外媒体热议中国减持美国国债,就意味着人们开始注意到这样一个事实:中国政府开始探索将强大的经济实力,逐步转变为国际政治舞台上的权力。”中央财经大学中国银行业研究中心主任郭田勇分析,其实单从数据看,难以说明中国中央政府真的减持那么多。因为同期英国、香港地区的美国国债额度出现增长,没准是中国央行委托这两个地方的机构增持也不一定,反正美国财政部也搞不清楚国债最终买家是谁。

前IMF驻北京办事处主任普拉萨德揣测,中方已把抛售美债作为反制筹码,用经济手段来报复美国在台湾、西藏、贸易等方面对华的连番挑战。

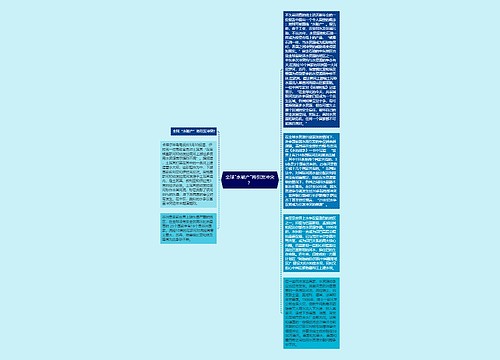

所有的一切都只能是猜测。中国迄今没披露过外汇储备收益情况,也很少在公开场合谈论外储管理和投资事宜。但随着国际市场联动性的加强,中国对外投资的一举一动都深受关注。

美国财政部2月16日公布的国际资本流动报告(TIC)显示,中国持有短期国债724.12亿美元,净减持388亿美元,占比大幅下降至约9.6%。这是在过去一年中,中国单月净减持美国国债最大的金额。此外中国还持有美国长期机构债4798亿美元,长期公司债245亿美元,股票1008亿美元。这几类资产相加,总规模约为1.4万亿美元,约占外汇储备的62%。外界普遍认为,中国外储中美元资产比例为70%甚至更高。

这种美债独大的局面一直困扰着中国外汇储备的“操盘手”,争取更大的腾挪空间成为外汇管理当局近年来追求的目标,不惜打破“内部人”管理的陋规,到美国和英国等“金融游戏策源地”去寻找好手。

国家外管局储备司去年11月曾在纽约举行一次大规模招聘活动,力求全球选角。储备司一位官员在活动中介绍说,目前储备司全球有员工300多人,北京总部大约250~260人。储备司下设近20个处,涵盖资产分配、投资管理、风险管理、清算、会计、合规等部门,“基本上作为一个资产管理公司方方面面的架构都已具备”。目前储备司在海外建立了4家分支机构,纽约和伦敦分别有一个交易室,香港有一个“华安投资有限公司”,新加坡有一个“中华人民共和国投资公司”。

由于美国和英国资本市场对于中国外汇储备带上“有色眼镜”,华安投资就成为国家外管局最得力的“离岸据点”,2008年以来在美国和英国资本市场呼风唤雨的神秘操作基本上通过其来完成,中国政法大学资本研究中心主任刘纪鹏介绍,华安投资有限公司成立于1997年6月2日,注册地址是香港岛的远东金融中心28楼,注册资本为1亿港元,全部由外管局持有(原外管局局长胡晓炼曾经持有的1股转让给了外管局)。公司董事全部由外管局人员担任,但董事更换频繁。胡晓炼、外管局副局长魏本华和外管局储备管理司司长黄国波都曾担任过董事职务,现任董事为外管局副局长方上浦、范晓梅、刘佳华和胡水文4人。

美国主权财富基金研究所发布的数据显示,华安投资管理的资产约为3471亿美元,仅次于两个中东国家的基金——阿布扎比投资局和沙特阿拉伯的SAMA Foreign Holdings。两个中东国家基金所管理的资产分别为6270亿美元和4310亿美元。该研究所也承认,由于中国外汇储备构成的不透明,其所列明的华安投资管理的资产总额为“尽可能的估计”。

通过“影子武士”左手倒右手,在外汇储备管理上显出中国的无奈,在保值的前提下短时间内还找不到类似美债这样的“庞大的蓄水池”,中国只能选择在长期美债和短期美债上进行有限腾挪。

郭田勇认为,就经济角度看,中国减持美国国债这个事情,没有任何讨论价值。美国政府赤字连创新高,联邦政府债务高达GDP的90%,如果将没有收入来源的社保和医保欠账算进去,美国政府早就破产了。现在美元指数反弹,因为欧元区主权债务形势恶化,而欧元占美元指数六成而已。“不能因为近期美元指数走强,就想当然美元前景一片光明。”

全球最大债券基金、美国太平洋公司掌门人“债券天王”格罗斯近期公开表示,旗下资产向财政状况良好的亚洲和德国主权债券配置,同时大幅减少美元资产。

中国人民大学国际关系学院时殷弘教授分析,中国决策者不仅要从经济角度出发,更有可能要从国际边缘政治角度考虑美元国债问题。中国在台湾、西藏乃至东南亚等地区安全问题上,还需要和美国合作。“中国花钱买稳定,这也不能说错。这也是近年来中美两国关系非常融洽的根源。”

2008年金融危机,让美国朝野上下看到中国官员,不管大小,全都笑眯眯的——都指望中国人的钱拉一把。但金融危机退潮后,美国政府说话就不那么客气了,甚至动作也不那么规矩:奥巴马接见西藏达赖让中国政府大为光火。

温家宝总理和王岐山副总理在2009年访美期间,都表示关切中国外汇资产的安全。但从趋势上看,未来中国外储亏本大局已定,只是亏多亏少的问题。“中国政府如果不能在国际政治博弈中捞分,那还是及早加快外储资产多元化的步伐,即使不能减少美元资产的份额,也不能继续维持美国国债的份额。”刘纪鹏认为这个转换过程会非常考验中国政府政治官员的公关艺术和技术官员的操作能力。

其实,减美债和人民币升值问题已经挂钩。在人民币升值问题上,中国正处于越来越尴尬的境地。在国际上,近一年来要求人民币升值的压力环境已经形成。从经济学家到主流媒体,纷纷要求中国为全球经济再平衡承担责任,焦点就是人民币汇率升值。经济问题也向政治和外交问题转化。欧美多个国家政府不断向中国施压,美国总统奥巴马也顺势把人民币汇率问题列为重要外交目标,以缓解其国内压力。

2月5日国务院副总理王岐山应邀与美国财政部长盖特纳通电话时,后者强力敦促人民币升值,如果中国在3月底前未采取适当措施,奥巴马将在4月15日向国会呈交的半年度汇率报告中,将中国列入汇率操纵国。王岐山立即回应,如果美国这样做,中国除了将减少购买美国债券外,还会报复美国对华出口。

“美国要求的第一优先议题是人民币汇率,具有多重意义。首先可以把美中关系从对台军售、达赖到访等议题中挣脱出来,使美国化被动为主动;其次磋商人民币汇率回应美国国会议员对经贸议题的关切,赢得民主党支持。”时殷弘教授分析,只要中方同意将人民币汇率列入对话的议题,奥巴马就可以向议员和民众交代,无须将中国列为汇率操纵国。

“目前货币政策的变化已不只是央行或货币政策委员会的决策,也不只是国务院的决策,而是中央的决策。在相关决策中,不仅仅只是考虑国内的经济问题,更要考虑全球化背景下的国际大环境,其中中美关系更是最现实的考虑议题。”郭田勇解释说,在决策层的思量中,当下难以掌握的反而是国际经济走势对中国的影响,以及中美关系对中国经济的影响。

面对黑云压城,中国迄今的态度是坚决顶住。温家宝总理在去年11月的表态还是保持人民币汇率的合理水平,到今年2月则升级为,在人民币汇率问题上,中国绝不会屈从于外部压力。2005年5月,温家宝总理曾表示,人民币汇率改革是中国的主权,中国遵循市场经济规律,但不屈从外界压力,任何压力和炒作,把经济问题政治化,都无助于问题的解决。

从国际经济以及金融市场的最新形势来看,人民币适度升值正处于政策面与市场的合力共谋之下。国内外市场对于人民币升值问题已经推到台前,去年以来热钱照进不误,央行外管局公安部都在提示目前热钱流入在加大。“从实际的汇率政策来看,人民币汇率机制今年应该会放松,不屈从于外界压力,但根据形势的需要按自己的意愿来调整。”郭田勇认为适度松绑晚动不如早动,“不能期望人民币短时间内会完全自由浮动”。

U633687664

U633687664

U782682106

U782682106