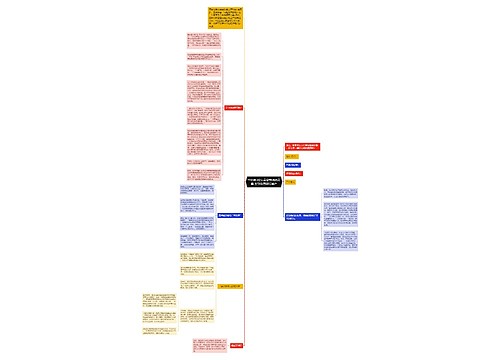

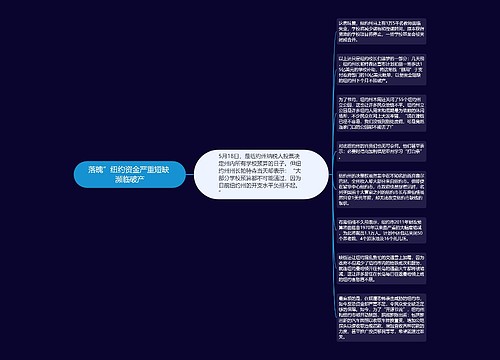

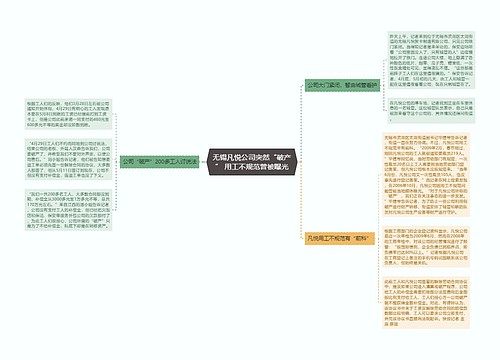

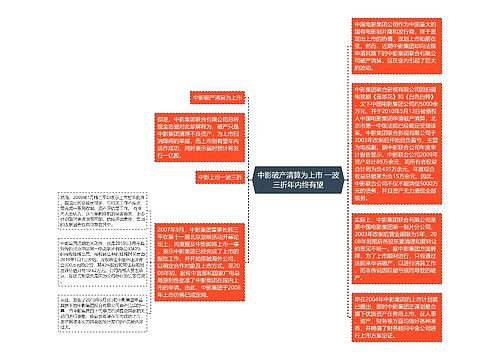

太子奶案走到法律“三岔口” 破产清算进程堪忧思维导图

晚间拾梦

2023-02-23

太子奶为实现上市计划,于2006年引入英联、高盛、摩根士丹利等三大投行“对赌”,借款7300万美元给李途纯。

树图思维导图提供《太子奶案走到法律“三岔口” 破产清算进程堪忧》在线思维导图免费制作,点击“编辑”按钮,可对《太子奶案走到法律“三岔口” 破产清算进程堪忧》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:00608f2516163f15c76704c9654b1447

思维导图大纲

相关思维导图模版

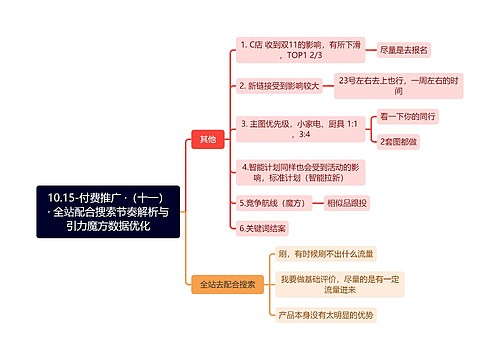

10.15-付费推广 ·(十一)· 全站配合搜索节奏解析与引力魔方数据优化思维导图

U249128194

U249128194树图思维导图提供《10.15-付费推广 ·(十一)· 全站配合搜索节奏解析与引力魔方数据优化》在线思维导图免费制作,点击“编辑”按钮,可对《10.15-付费推广 ·(十一)· 全站配合搜索节奏解析与引力魔方数据优化》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:ca82ce4ec961ffd61f0a484a5c579820

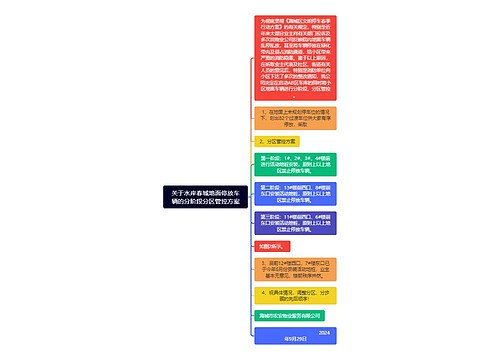

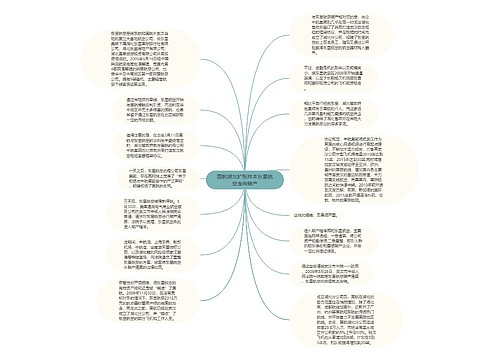

关于水岸春城地面停放车辆的分阶段分区管控方案思维导图

U882214155

U882214155树图思维导图提供《关于水岸春城地面停放车辆的分阶段分区管控方案》在线思维导图免费制作,点击“编辑”按钮,可对《关于水岸春城地面停放车辆的分阶段分区管控方案》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:b7cacbcb60cd785d3e836665ab120d6d