就在布鲁斯死之前,另一条消息引起了美国乃至全世界的关注。世界著名的席梦思床垫公司向美国破产法庭递交了破产保护申请,这是该公司在近二十年来的第七次股本买卖,其资产又要重组了!报道称,席梦思公司2009上半年业绩下降17%,亏损900万美元,公司总负债达10亿美元。

相信布鲁斯当时也关注到了席梦思的消息。但遗憾的是,他没有机会看到席梦思的重组结果,谁又将从中渔利。

先说说布鲁斯。他在华尔街的名声不是很好,也有些争议。有些报道称他为“并购大师”,说他有卓越的才智,还有些报道称他为华尔街的“刁王”,擅长恐吓、纠缠,与他工作过的人则称他的工作成就令人敬佩,但在业界的人际关系上令人讨厌。

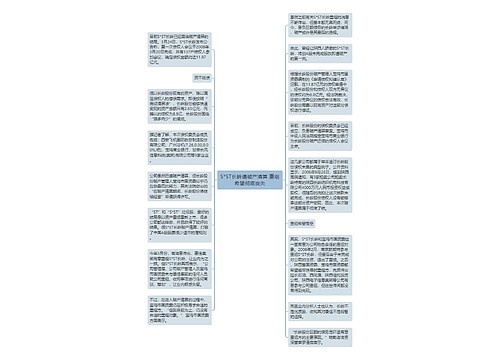

自由经济市场中“大鱼吃小鱼,小鱼吃虾米”的竞争是残酷的,上世纪80年代初,华尔街冒出了一位来自波兰的移民后裔,哈佛大学高才生布鲁斯?瓦瑟斯坦,当时他三十来岁。他创立了并购顾问公司,以拉扎德投资银行为靠山,四处搜索打听,哪家企业有危机,哪家企业董事会有纠纷,哪家企业申请破产保护,布鲁斯一旦盯上哪个企业,就死咬不放,唆使“大鱼吃小鱼,小鱼吃虾米”。在交易过程中,为达到目的而尔虞我诈,不择手段。布鲁斯?瓦瑟斯坦擅长运用心理恫吓战术,哄抬价格,有外号称“哄抬手”。当“大鱼”钱不够,银行放贷。只要并购成功,银行与顾问双双盈利,布鲁斯?瓦瑟斯坦作为顾问,几百万美元酬劳进私人腰包,银行的巨额放贷或入股所获利润就更大了。

从1980年算起,布鲁斯?瓦瑟斯坦参与了1000多起并购案,涉及资金高达2500亿美元。死前一个月,他还在与彭博资讯竞争收购美国《商业周刊》。布鲁斯?瓦瑟斯坦死后的财产有22亿美元,他在美国的富豪榜上排名147名。结婚九个月的赵小兰的妹妹能得多少,将是美国媒体追踪的另一个故事。

在1980年前,华尔街的投资银行只限于服务固定客户,企业与银行、储户与银行之间相处和谐,风平浪静,遵循道规。自从布鲁斯?瓦瑟斯坦掀起恶意并购之风,投资银行瞬间登上市场的舞台,成了手握指挥棒的导演。说得难听一点,这行当好比逼人结婚、离婚,夫妇稍有不和发生口角,这些“媒婆”就跳出来,两边做工作,使无数夫妻离了结,结了离,唆使富翁娶一个个小妾,“媒婆”不管重组后的恩怨纠纷,只管捧了钱哈哈大笑!

实际上,美国政府不赞成这种敌意并购,更不赞成拉扎德投资银行的信条:“自己取得成功是不够的,必须让其他人都失败”,但无奈于现行的社会结构与制度。

美国破产法第11章,给了这些具有强烈财富欲、权力欲的投资家们一个阳光下制造阴谋的机会。该条款允许财务困难、资不抵债、连年亏损的公司申请破产保护,在得到法庭批准后,只要公司有偿还债务计划,公司可以照常运行。与此同时,公司上层可以决策股资重组、并购、融资等方案,避免公司破产。

但是,世界法学界对美国破产法第11章是有批评的,认为此法条件过于宽松,可钻漏洞很多。在欧洲,当一个公司申请破产保护后,高层管理团队将被解雇或替换,但美国允许高层管理者继续运行公司。

殊不知破产保护恰是给了政商金融界大亨合法掳夺财富发财的机会。

就说世界最大床垫公司席梦思。席梦思申请破产保护的消息传出后,国内有媒体发文“世界最大床垫商申请破产,美国经济恐陷二次衰退”。一个公司申请破产保护,就断言美国经济陷入二次衰退,实在是不了解美国的公司破产保护法了!美国近60%的大公司,如梅西百货、西北航空、读者文摘等都曾申请过破产保护,最终不都是活得好好的?

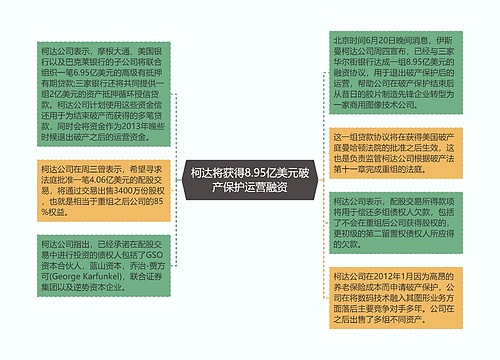

从1981年到2009年,席梦思床垫公司已历经7次股权买卖和资产重组。1998年芬威公司(FENWAY)以 5.13亿美元买得席梦思,2003年私人股权公司托马斯?李公司(THOMAS H LEE)以11亿美元买下芬威手中的股份。如今,尽管席梦思债务高达10亿美元,但若卖出股权,托马斯?李公司依然可获得高达7700万美元的投资回报。

U582679646

U582679646

U882673919

U882673919