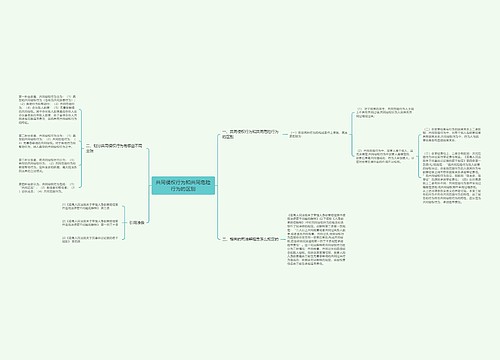

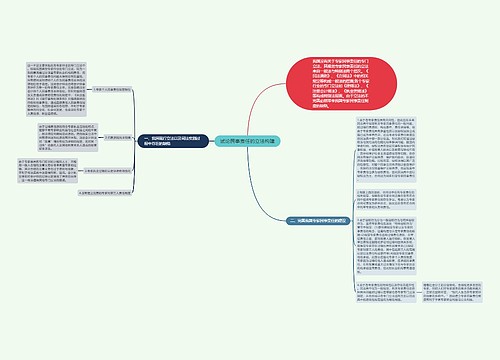

国内选择“一层信托+二层委托” 国外偏爱“转受托”

一类专家的核心观点是:“企业年金受托人是年金信托法律关系的核心,受托人接受委托人委托,按照受益人现在和将来的最大利益来履行职责。其中,受托人的投资等权力可以自己行使,也可委托外部专业机构,但要替代理人的行为负责”。此类专家主要从受托人的法律职责角度出发,指出我国企业年金是全权信托责任,但存在第一层的信托关系,和第二层的由受托人对其他三种人即投资人、托管人、账管人的委托代理关系。

值得注意的是,另一类专家,特别是会议邀请的外方专家,依据行为特征是否承担受托责任来作判断,因而有了“受托群体”的概念,直接将年金受托人描述为一个“群体”,即承担受托责任的人包括了年金的“受托人、账管人、投资人、托管人”。

在我国现行的年金管理模式中,第一层信托合同关系与第二层的委托合同关系有着截然不同的法律内涵。“受托人要对基金的投资和运营结果承担最终责任”。这也与《信托法》第三十条:“受托人依法将信托事务委托他人代理的,应当对他人处理信托事务的行为承担责任。”和《民法通则》中“代理人在代理权限内,以被代理人的名义实施民事法律行为,被代理人对代理人的代理行为承担民事责任”的责任界定相一致。

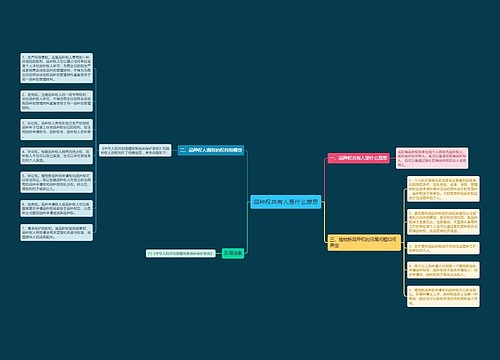

而外方专家之所以提出“受托群体”的概念,实际上是从“转受托”的角度,即专业机构如年金投资人、账管人、托管人只要参与了年金信托财产的管理,就相当于承担了相应的受托责任,也要对受益人的信托利益负责。

可以说,由于我国信托模式下的委托代理关系,和国外通行的“转受托”存在着根本的法律内涵和责任界定的差别。典型的对比是,同样借鉴英美法系的中国和日本的《信托法》,在界定“转受托”和“委托代理关系”时,就存在本质的差别。日本的受托人所委托的代理人,要直接为受益人的利益负责,并承担相应的转受托责任,它不对受托人负责,而是以自己的名义处理信托事务,它对信托财产管理和处分上的一切权利义务及其产生的责任都归其自己即转受托人所有。

据了解,其他国家的《信托法》也一般只要求受托人对第三人的选任与监督负责,如果受托人履行了注意义务,即使信托财产因第三人的行为发生损害,受托人也不承担赔偿责任,而是由所委托的代理人负责,即事实上的“转受托”。

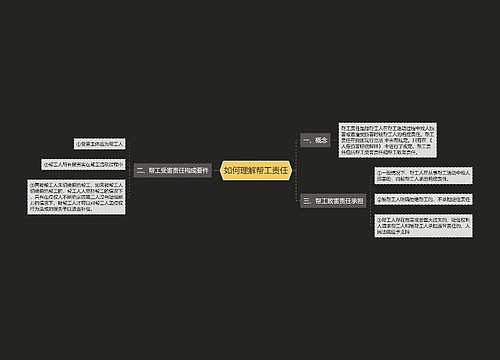

比较之下,显然日本的“转受托”责任界定更适应信托原理和管理要求。我国年金信托看起来责任全部集中在受托人身上了。但实际操作中,存在着受托人“小马拉大车”的现象。

业内人士闫安分析认为,要么,出现受托人责任和利益的不对称,责任大、利益少,特别是自然人组成的年金理事会还不能对外营业,依附于企业自身;要么,出现法人受托机构兼有其他的委托代理角色,必然出现将自身利益置于同信托利益相冲突的局面,利益输送在所难免,因为法人受托机构在兼职情况下,具有合法的“选择、监督、更换”委托代理人的权利,自己既当裁判员又当运动员。所以,市场上出现一些受托兼职机构的业务人员,基于自身利益动机而对客户承诺:“你投资给我做,咱受托就免费”的可笑情况,完全将自身利益置于信托利益至上。这有点本末倒置、杀鸡取卵、危害市场。

这些,均缘于国内外信托模式下“对委托代理人处理信托事务的行为应承担责任问题”的法律界定的本质不同上。在这种不同的法律环境下,何谈我国“关键的年金信托文化”的培养?受托人没有独立性,信托文化就如无本之木、无源之水。

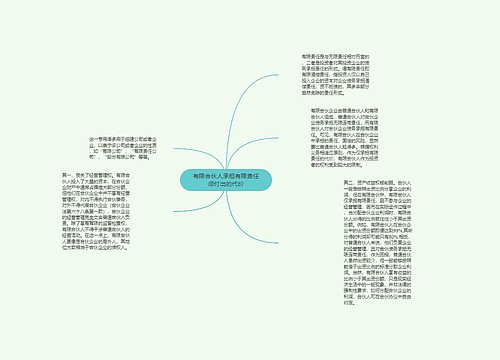

法人受托机构兼职情况下,利益最大化是其出发点,因为它是商业机构,要对股东回报,可以对外营业并且可以“捡最肥的肉吃”,屁股指挥脑袋,自身利益决定市场取向。根据规则,它可以自己选择、监督、更换自己,可谓近水楼台,“信托文化”当然有依附于自身利益之上的嫌疑,又何谈实现“受托人基于委托人和受益人的利益对信托财产的管理、处分”的信托利益诉求?在此情况下,自身利益才是首要的,一线业务员也是靠提奖佣金来养家糊口、买房买车,评英雄、当精英的。

有些专家不无忧虑地指出,受托人“空壳化”现象的存在以及受托人因责任与收益的不对称,怎么能够指望它承担起全部的年金信托责任?他们因此建议要大力发展专业的养老金公司,整合年金资格和市场资源,提高管理服务效率。

闫安说,其实,根本上还是我国年金现行的信托模式下“对委托代理人处理信托事务的行为应承担的责任问题”的法律界定上。如果是转受托,即第二层的委托代理人同样承担受托责任,则既可避免受托人的“空壳化”,也可明确拥有实际管理利益的投资人、托管人、账户人的法律责任,避免利益输送和串谋情况出现,因为都是基于委托人和受益人的信托利益出发,而获取自身的商业利益。如此,困扰企业年金理事会或法人受托机构的责任问题可以有效化解,因为转受托形式,将责任、义务与有关管理机构真正捆绑在一起,分散转移受托人对基金的投资和运营结果所承担的巨大的也是最终的责任,可以改变目前受托人责任与收益的不对称,以及避免兼职情况下,自身利益与信托利益相冲突的情况出现。在此基础上,辅之以受托责任保险等形式,有效控制风险,受托责任义务相匹配,并由不同的金融机构承担,受托“空壳化“问题迎刃而解,则真正意义上的信托文化才有土壤,才可以值得期待!