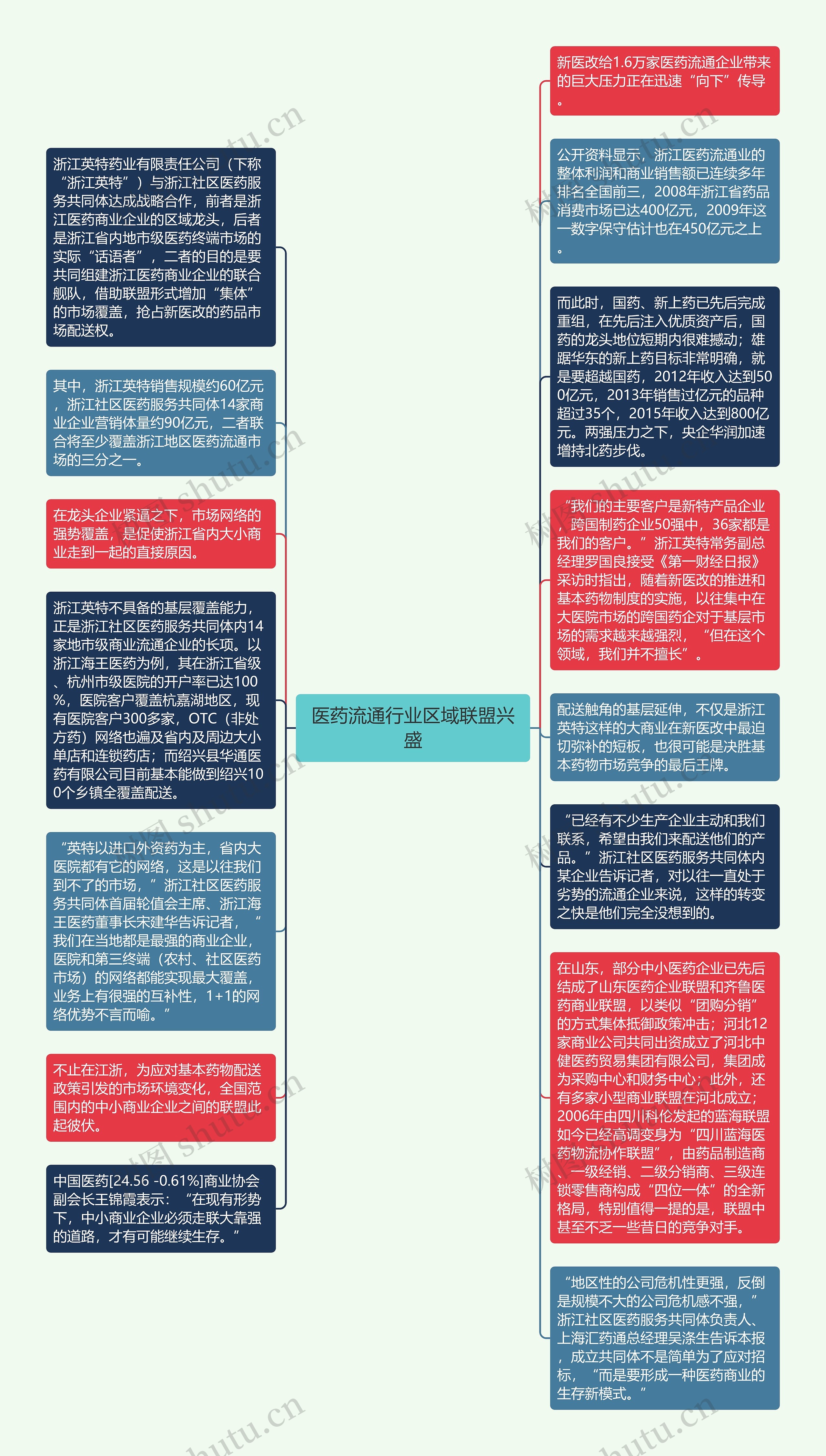

新医改给1.6万家医药流通企业带来的巨大压力正在迅速“向下”传导。

浙江英特药业有限责任公司(下称“浙江英特”)与浙江社区医药服务共同体达成战略合作,前者是浙江医药商业企业的区域龙头,后者是浙江省内地市级医药终端市场的实际“话语者”,二者的目的是要共同组建浙江医药商业企业的联合舰队,借助联盟形式增加“集体”的市场覆盖,抢占新医改的药品市场配送权。

公开资料显示,浙江医药流通业的整体利润和商业销售额已连续多年排名全国前三,2008年浙江省药品消费市场已达400亿元,2009年这一数字保守估计也在450亿元之上。

其中,浙江英特销售规模约60亿元,浙江社区医药服务共同体14家商业企业营销体量约90亿元,二者联合将至少覆盖浙江地区医药流通市场的三分之一。

而此时,国药、新上药已先后完成重组,在先后注入优质资产后,国药的龙头地位短期内很难撼动;雄踞华东的新上药目标非常明确,就是要超越国药,2012年收入达到500亿元,2013年销售过亿元的品种超过35个,2015年收入达到800亿元。两强压力之下,央企华润加速增持北药步伐。

在龙头企业紧逼之下,市场网络的强势覆盖,是促使浙江省内大小商业走到一起的直接原因。

“我们的主要客户是新特产品企业,跨国制药企业50强中,36家都是我们的客户。”浙江英特常务副总经理罗国良接受《第一财经日报》采访时指出,随着新医改的推进和基本药物制度的实施,以往集中在大医院市场的跨国药企对于基层市场的需求越来越强烈,“但在这个领域,我们并不擅长”。

浙江英特不具备的基层覆盖能力,正是浙江社区医药服务共同体内14家地市级商业流通企业的长项。以浙江海王医药为例,其在浙江省级、杭州市级医院的开户率已达100%,医院客户覆盖杭嘉湖地区,现有医院客户300多家,OTC(非处方药)网络也遍及省内及周边大小单店和连锁药店;而绍兴县华通医药有限公司目前基本能做到绍兴100个乡镇全覆盖配送。

配送触角的基层延伸,不仅是浙江英特这样的大商业在新医改中最迫切弥补的短板,也很可能是决胜基本药物市场竞争的最后王牌。

“英特以进口外资药为主,省内大医院都有它的网络,这是以往我们到不了的市场,”浙江社区医药服务共同体首届轮值会主席、浙江海王医药董事长宋建华告诉记者,“我们在当地都是最强的商业企业,医院和第三终端(农村、社区医药市场)的网络都能实现最大覆盖,业务上有很强的互补性,1+1的网络优势不言而喻。”

“已经有不少生产企业主动和我们联系,希望由我们来配送他们的产品。”浙江社区医药服务共同体内某企业告诉记者,对以往一直处于劣势的流通企业来说,这样的转变之快是他们完全没想到的。

不止在江浙,为应对基本药物配送政策引发的市场环境变化,全国范围内的中小商业企业之间的联盟此起彼伏。

在山东,部分中小医药企业已先后结成了山东医药企业联盟和齐鲁医药商业联盟,以类似“团购分销”的方式集体抵御政策冲击;河北12家商业公司共同出资成立了河北中健医药贸易集团有限公司,集团成为采购中心和财务中心;此外,还有多家小型商业联盟在河北成立;2006年由四川科伦发起的蓝海联盟如今已经高调变身为“四川蓝海医药物流协作联盟”,由药品制造商、一级经销、二级分销商、三级连锁零售商构成“四位一体”的全新格局,特别值得一提的是,联盟中甚至不乏一些昔日的竞争对手。

中国医药[24.56 -0.61%]商业协会副会长王锦霞表示:“在现有形势下,中小商业企业必须走联大靠强的道路,才有可能继续生存。”

“地区性的公司危机性更强,反倒是规模不大的公司危机感不强,”浙江社区医药服务共同体负责人、上海汇药通总经理吴涤生告诉本报,成立共同体不是简单为了应对招标,“而是要形成一种医药商业的生存新模式。”

春困

春困

U481330656

U481330656