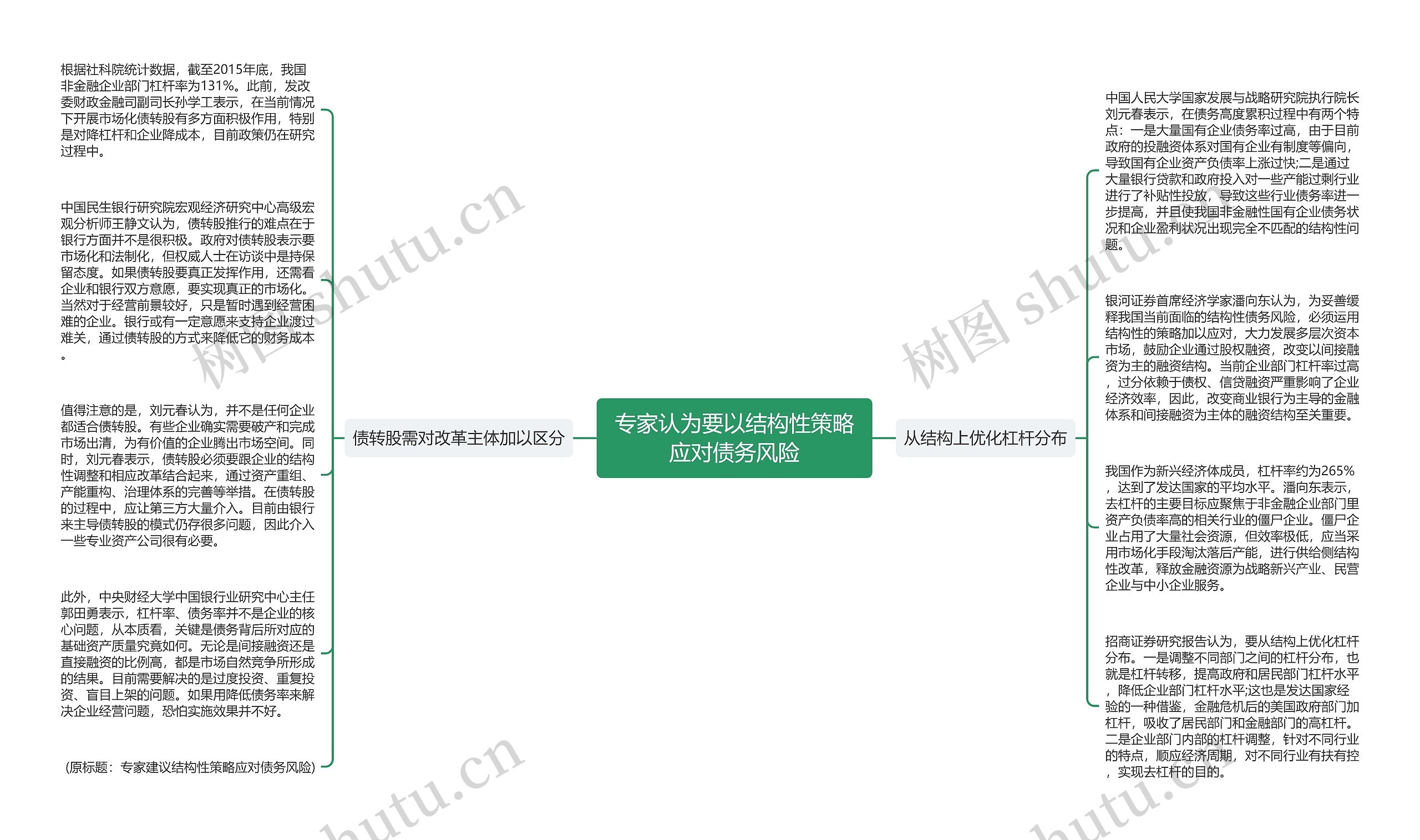

专家认为要以结构性策略应对债务风险思维导图

晚间拾梦

2023-02-20

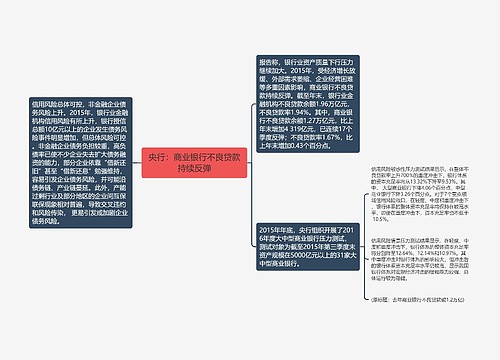

当前我国总体债务水平和总杠杆率并不高,但杠杆率上升较快,尤其是非金融部门的杠杆率较高。专家认为,当前所面临的结构性债务风险要以结构性策略应对,需大力发展多层次资本市场,改变以间接融资为主的融资结构。在去杠杆上,可调整不同部门之间的杠杆分布,降低企业部门杠杆水平。此外,债转股须跟企业的结构性调整和相应改革相结合,同时对改革主体加以区分。

树图思维导图提供《专家认为要以结构性策略应对债务风险》在线思维导图免费制作,点击“编辑”按钮,可对《专家认为要以结构性策略应对债务风险》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:ca8db663443138a7bf2dd1be7d5d3101