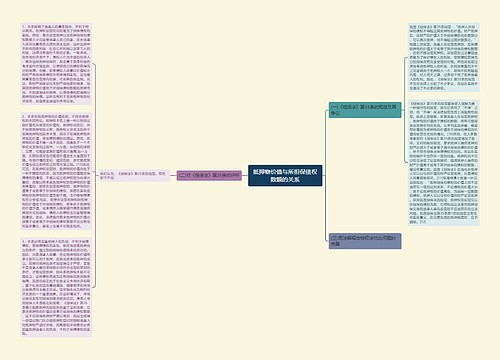

债权抵押债券是什么思维导图

浅色夏墨

2023-02-20

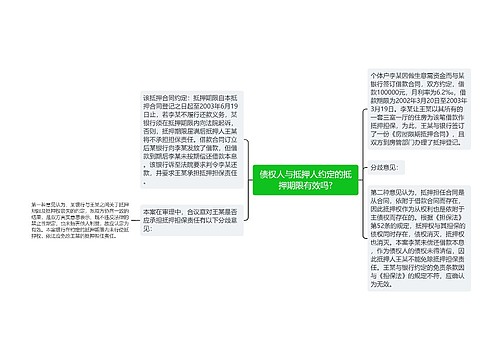

债权抵押债券是什么

树图思维导图提供《债权抵押债券是什么》在线思维导图免费制作,点击“编辑”按钮,可对《债权抵押债券是什么》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:d86aaf2edbb0a3480d0f80dc6e1074c9

思维导图大纲

相关思维导图模版

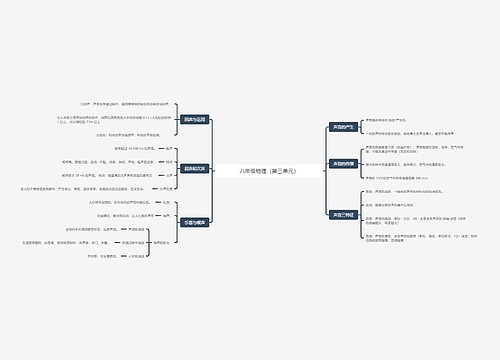

八年级物理(第三单元)思维导图

U580391759

U580391759树图思维导图提供《 八年级物理(第三单元)》在线思维导图免费制作,点击“编辑”按钮,可对《 八年级物理(第三单元)》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:13a65c3defeb87004aa1c7c846526ef1

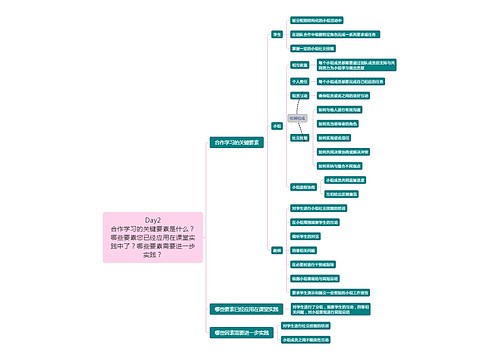

Day2合作学习的关键要素是什么?哪些要素您已经应用在课堂实践中了?哪些要素需要进一步实践?思维导图

U729096222

U729096222树图思维导图提供《Day2合作学习的关键要素是什么?哪些要素您已经应用在课堂实践中了?哪些要素需要进一步实践?》在线思维导图免费制作,点击“编辑”按钮,可对《Day2合作学习的关键要素是什么?哪些要素您已经应用在课堂实践中了?哪些要素需要进一步实践?》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:fd287d6f47ce75aab22e385d69ebe733