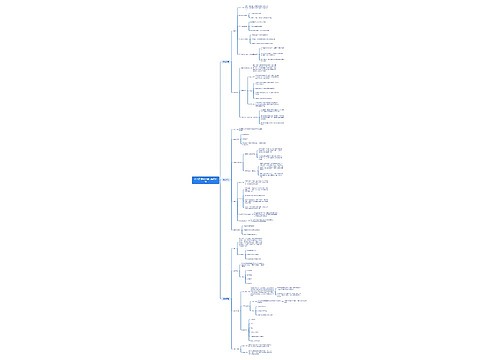

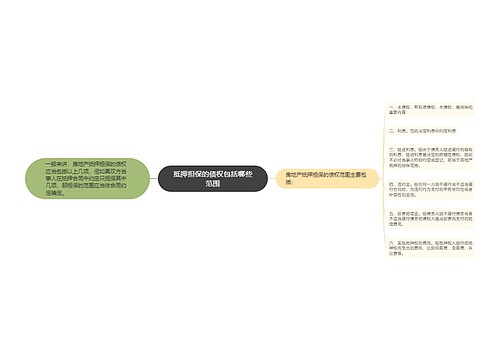

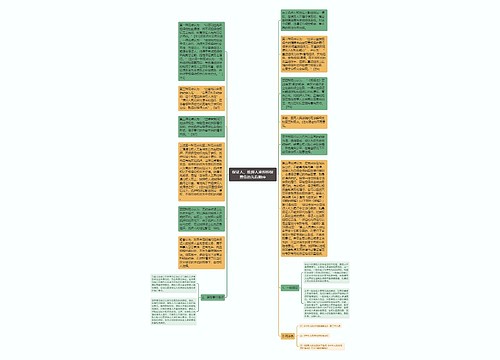

住房按揭与保险思维导图

无人在意

2023-02-20

核心内容 :现今房价节节攀升,要购房并非一件易事,特别是对于工薪阶层而言。在这种情况就出现住房按揭。何谓住房按揭呢?住房按揭会存在一些怎样的风险你?下面由树图网小编为您详细解答,希望对您有帮助。

树图思维导图提供《住房按揭与保险》在线思维导图免费制作,点击“编辑”按钮,可对《住房按揭与保险》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:f1a5e7f2463cd1cfe7a0849b05f2784e

思维导图大纲

相关思维导图模版

9.战斗的基督教思维导图

U582679646

U582679646树图思维导图提供《9.战斗的基督教》在线思维导图免费制作,点击“编辑”按钮,可对《9.战斗的基督教》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a

第六章 群体传播与组织传播_副本思维导图

U882673919

U882673919树图思维导图提供《第六章 群体传播与组织传播_副本》在线思维导图免费制作,点击“编辑”按钮,可对《第六章 群体传播与组织传播_副本》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:1672f555831e7d9a3bb2cf2fb792cb49