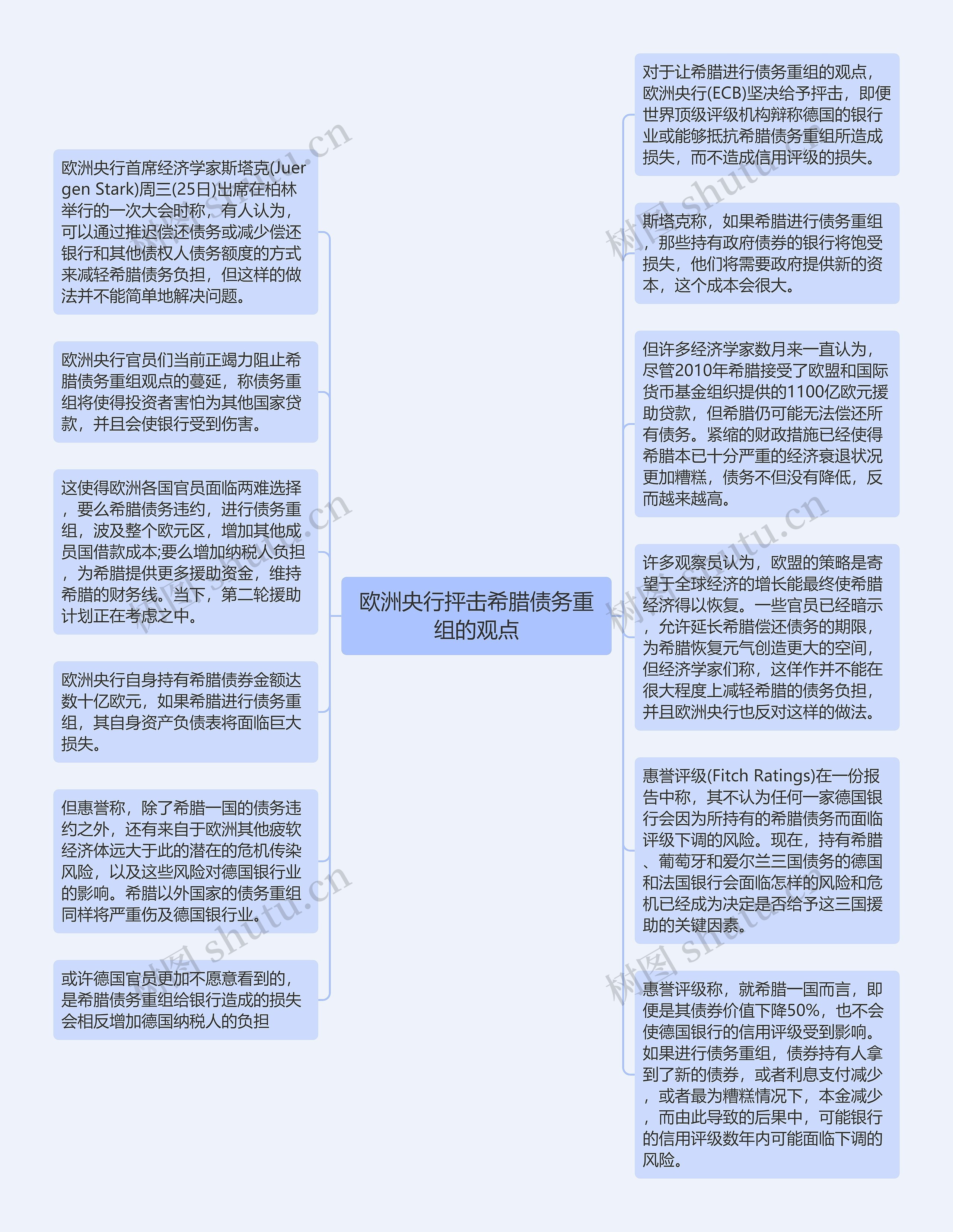

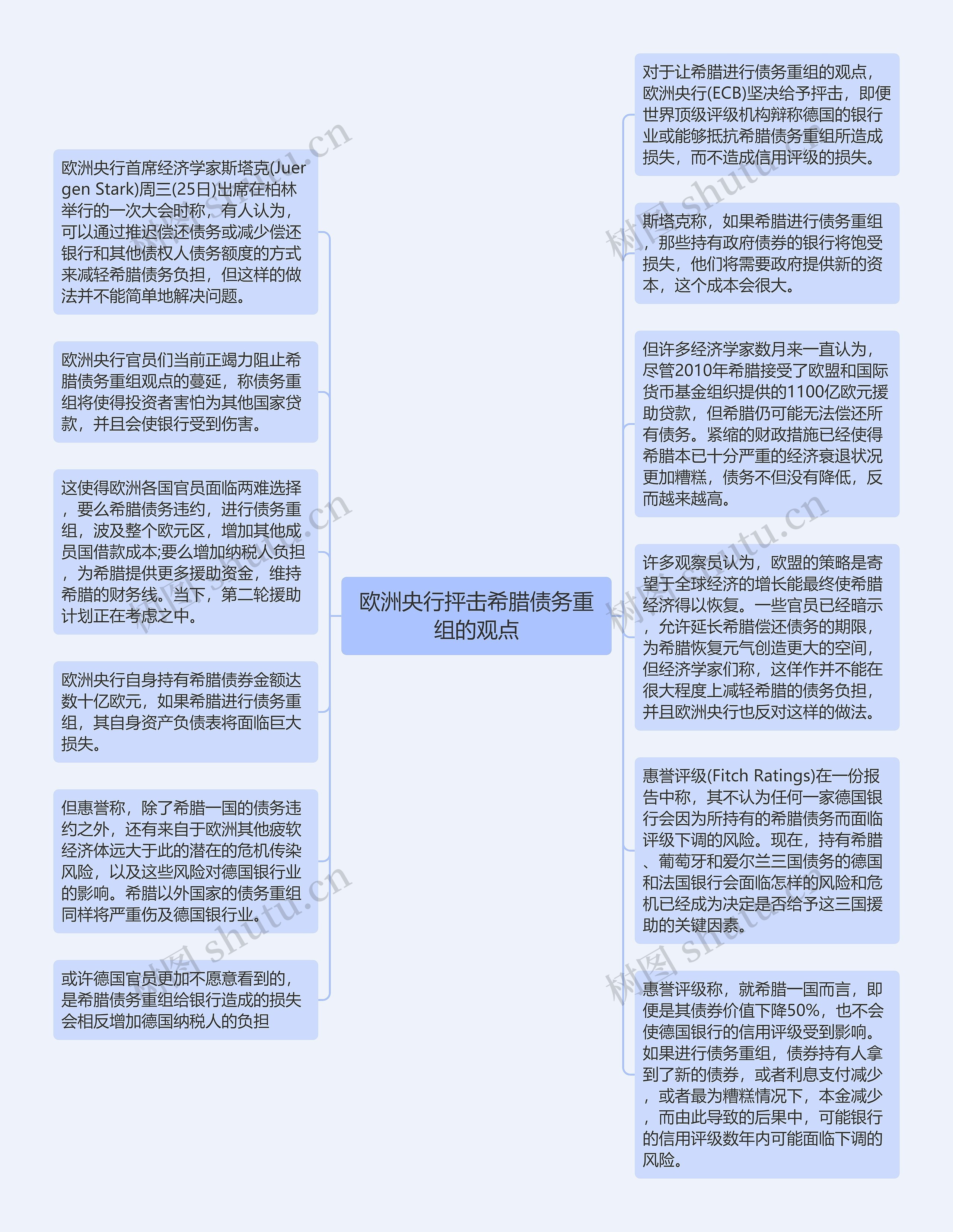

对于让希腊进行债务重组的观点,欧洲央行(ECB)坚决给予抨击,即便世界顶级评级机构辩称德国的银行业或能够抵抗希腊债务重组所造成损失,而不造成信用评级的损失。

欧洲央行首席经济学家斯塔克(Juergen Stark)周三(25日)出席在柏林举行的一次大会时称,有人认为,可以通过推迟偿还债务或减少偿还银行和其他债权人债务额度的方式来减轻希腊债务负担,但这样的做法并不能简单地解决问题。

斯塔克称,如果希腊进行债务重组,那些持有政府债券的银行将饱受损失,他们将需要政府提供新的资本,这个成本会很大。

欧洲央行官员们当前正竭力阻止希腊债务重组观点的蔓延,称债务重组将使得投资者害怕为其他国家贷款,并且会使银行受到伤害。

但许多经济学家数月来一直认为,尽管2010年希腊接受了欧盟和国际货币基金组织提供的1100亿欧元援助贷款,但希腊仍可能无法偿还所有债务。紧缩的财政措施已经使得希腊本已十分严重的经济衰退状况更加糟糕,债务不但没有降低,反而越来越高。

这使得欧洲各国官员面临两难选择,要么希腊债务违约,进行债务重组,波及整个欧元区,增加其他成员国借款成本;要么增加纳税人负担,为希腊提供更多援助资金,维持希腊的财务线。当下,第二轮援助计划正在考虑之中。

许多观察员认为,欧盟的策略是寄望于全球经济的增长能最终使希腊经济得以恢复。一些官员已经暗示,允许延长希腊偿还债务的期限,为希腊恢复元气创造更大的空间,但经济学家们称,这佯作并不能在很大程度上减轻希腊的债务负担,并且欧洲央行也反对这样的做法。

欧洲央行自身持有希腊债券金额达数十亿欧元,如果希腊进行债务重组,其自身资产负债表将面临巨大损失。

惠誉评级(Fitch Ratings)在一份报告中称,其不认为任何一家德国银行会因为所持有的希腊债务而面临评级下调的风险。现在,持有希腊、葡萄牙和爱尔兰三国债务的德国和法国银行会面临怎样的风险和危机已经成为决定是否给予这三国援助的关键因素。

但惠誉称,除了希腊一国的债务违约之外,还有来自于欧洲其他疲软经济体远大于此的潜在的危机传染风险,以及这些风险对德国银行业的影响。希腊以外国家的债务重组同样将严重伤及德国银行业。

惠誉评级称,就希腊一国而言,即便是其债券价值下降50%,也不会使德国银行的信用评级受到影响。如果进行债务重组,债券持有人拿到了新的债券,或者利息支付减少,或者最为糟糕情况下,本金减少,而由此导致的后果中,可能银行的信用评级数年内可能面临下调的风险。

或许德国官员更加不愿意看到的,是希腊债务重组给银行造成的损失会相反增加德国纳税人的负担