呆账核销有哪些误区思维导图

深知他心

2023-02-19

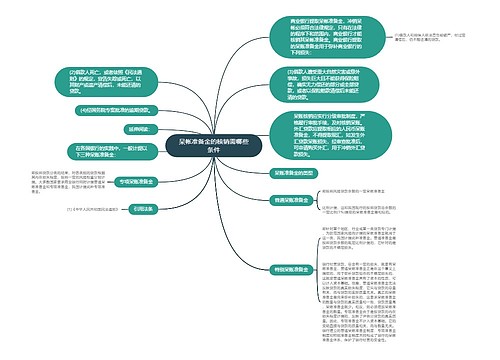

核心内容:呆账核销有哪些误区?误区如下,呆账核销只是简单的账务处理,呆账核销和资产损失所得税税前扣除是一样,重要债权资料遗失就无法核销,达到条件就可以呆账核销等等。树图网小编接下来为您详细介绍。

树图思维导图提供《呆账核销有哪些误区》在线思维导图免费制作,点击“编辑”按钮,可对《呆账核销有哪些误区》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:a3987c02d4f20585ae6b698715d0f37a

思维导图大纲

相关思维导图模版

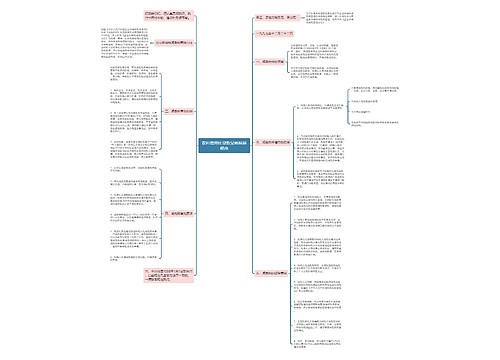

乌审旗国有投资集团有限公司思维导图

U682198976

U682198976树图思维导图提供《乌审旗国有投资集团有限公司》在线思维导图免费制作,点击“编辑”按钮,可对《乌审旗国有投资集团有限公司》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:5a28142386bd70b085d0dfa0b38ffb1d

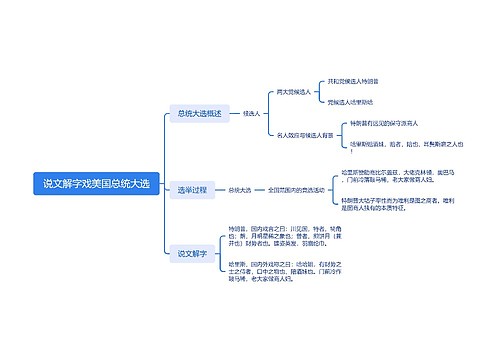

说文解字戏美国总统大选思维导图

fishfol

fishfol树图思维导图提供《说文解字戏美国总统大选》在线思维导图免费制作,点击“编辑”按钮,可对《说文解字戏美国总统大选》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:062e27e31bfd81ad6f3ed78f2a4c7de2