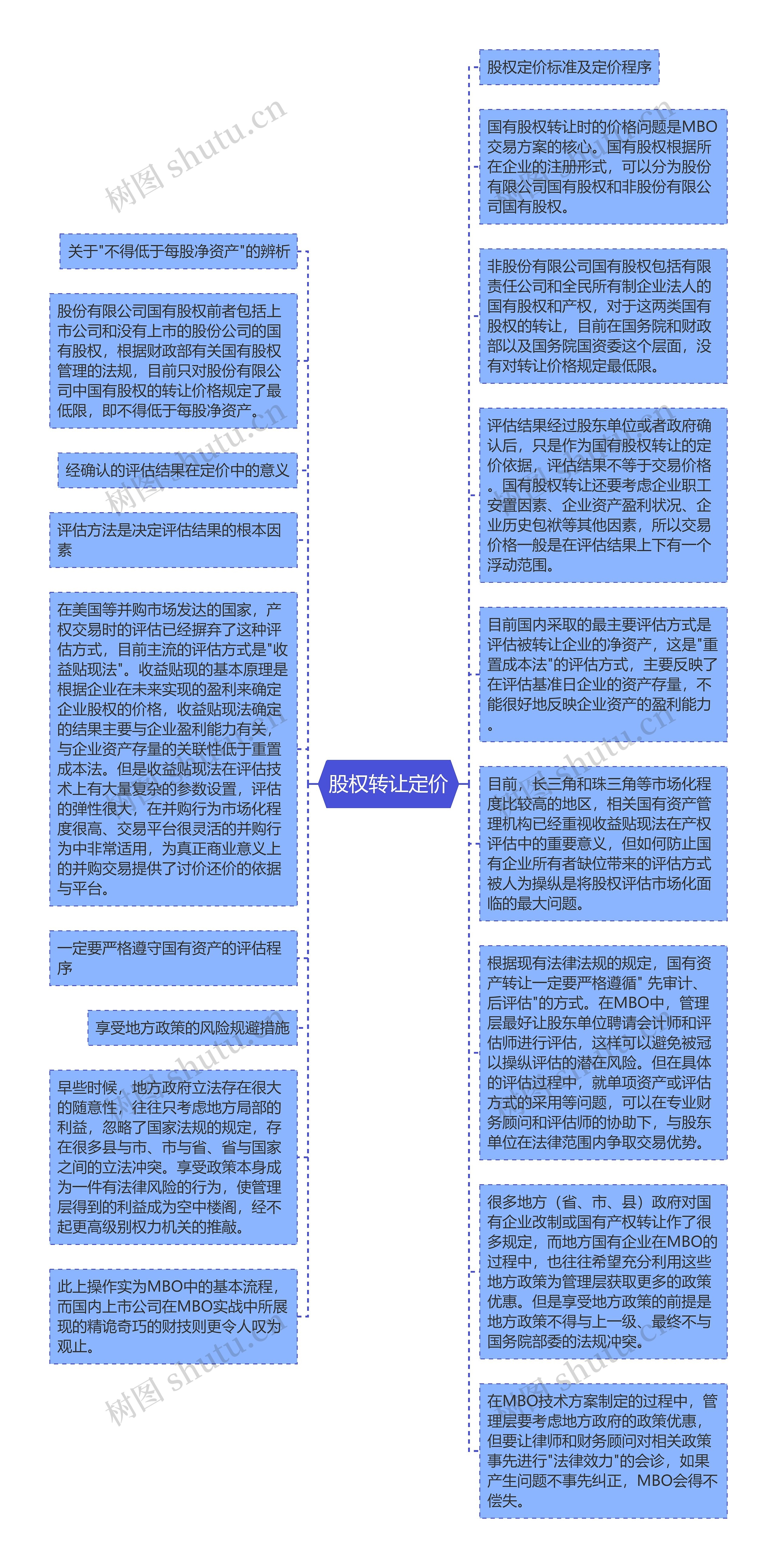

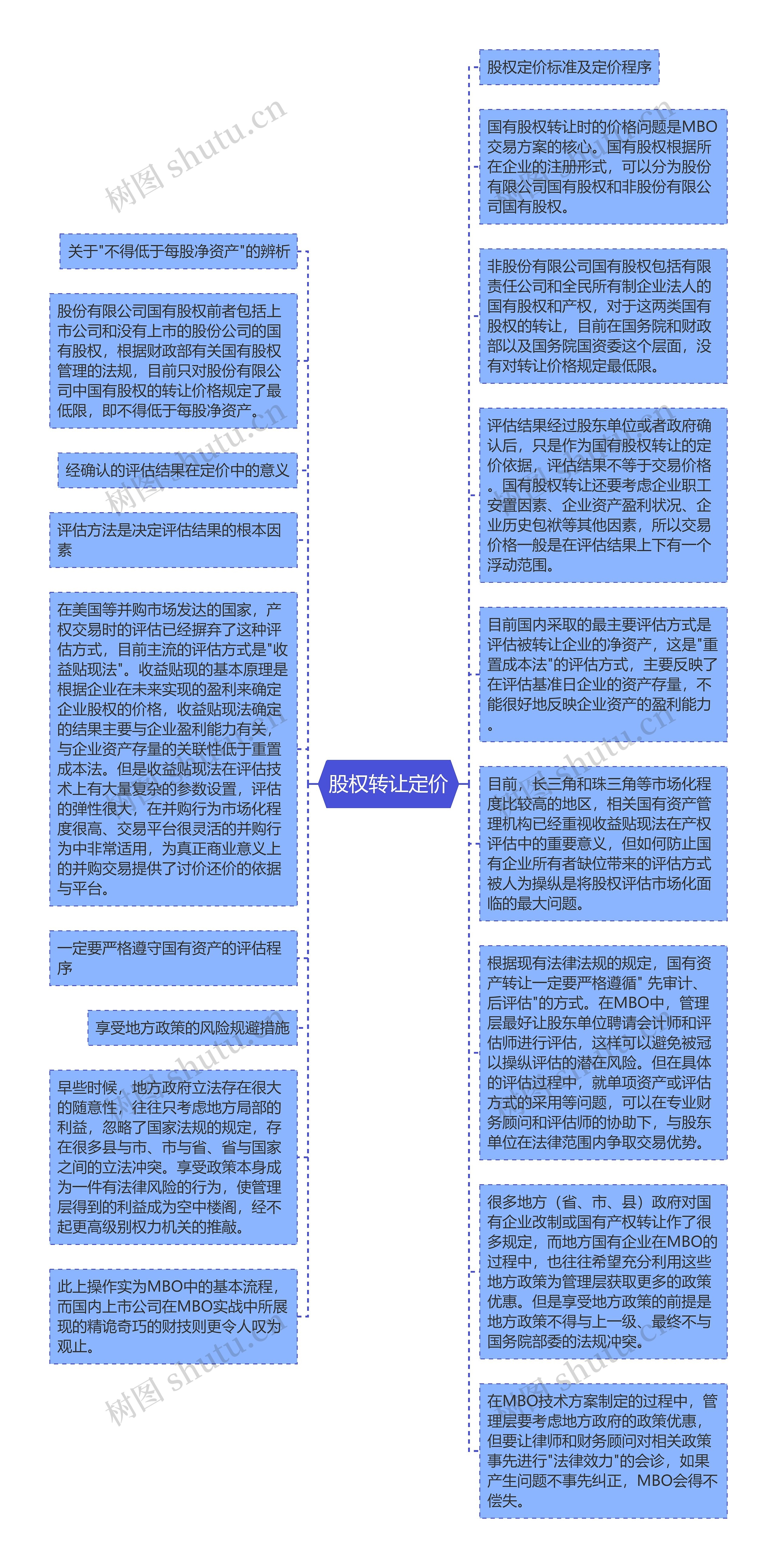

国有股权转让时的价格问题是MBO交易方案的核心。国有股权根据所在企业的注册形式,可以分为股份有限公司国有股权和非股份有限公司国有股权。

股份有限公司国有股权前者包括上市公司和没有上市的股份公司的国有股权,根据财政部有关国有股权管理的法规,目前只对股份有限公司中国有股权的转让价格规定了最低限,即不得低于每股净资产。

非股份有限公司国有股权包括有限责任公司和全民所有制企业法人的国有股权和产权,对于这两类国有股权的转让,目前在国务院和财政部以及国务院国资委这个层面,没有对转让价格规定最低限。

评估结果经过股东单位或者政府确认后,只是作为国有股权转让的定价依据,评估结果不等于交易价格。国有股权转让还要考虑企业职工安置因素、企业资产盈利状况、企业历史包袱等其他因素,所以交易价格一般是在评估结果上下有一个浮动范围。

目前国内采取的最主要评估方式是评估被转让企业的净资产,这是"重置成本法"的评估方式,主要反映了在评估基准日企业的资产存量,不能很好地反映企业资产的盈利能力。

在美国等并购市场发达的国家,产权交易时的评估已经摒弃了这种评估方式,目前主流的评估方式是"收益贴现法"。收益贴现的基本原理是根据企业在未来实现的盈利来确定企业股权的价格,收益贴现法确定的结果主要与企业盈利能力有关,与企业资产存量的关联性低于重置成本法。但是收益贴现法在评估技术上有大量复杂的参数设置,评估的弹性很大,在并购行为市场化程度很高、交易平台很灵活的并购行为中非常适用,为真正商业意义上的并购交易提供了讨价还价的依据与平台。

目前,长三角和珠三角等市场化程度比较高的地区,相关国有资产管理机构已经重视收益贴现法在产权评估中的重要意义,但如何防止国有企业所有者缺位带来的评估方式被人为操纵是将股权评估市场化面临的最大问题。

根据现有法律法规的规定,国有资产转让一定要严格遵循" 先审计、后评估"的方式。在MBO中,管理层最好让股东单位聘请会计师和评估师进行评估,这样可以避免被冠以操纵评估的潜在风险。但在具体的评估过程中,就单项资产或评估方式的采用等问题,可以在专业财务顾问和评估师的协助下,与股东单位在法律范围内争取交易优势。

很多地方(省、市、县)政府对国有企业改制或国有产权转让作了很多规定,而地方国有企业在MBO的过程中,也往往希望充分利用这些地方政策为管理层获取更多的政策优惠。但是享受地方政策的前提是地方政策不得与上一级、最终不与国务院部委的法规冲突。

早些时候,地方政府立法存在很大的随意性,往往只考虑地方局部的利益,忽略了国家法规的规定,存在很多县与市、市与省、省与国家之间的立法冲突。享受政策本身成为一件有法律风险的行为,使管理层得到的利益成为空中楼阁,经不起更高级别权力机关的推敲。

在MBO技术方案制定的过程中,管理层要考虑地方政府的政策优惠,但要让律师和财务顾问对相关政策事先进行"法律效力"的会诊,如果产生问题不事先纠正,MBO会得不偿失。

此上操作实为MBO中的基本流程,而国内上市公司在MBO实战中所展现的精诡奇巧的财技则更令人叹为观止。